"申银万国的研报"相关数据

更新时间:2024-10-23证券行业2019中报综述:上半年净利润同比增6成,资本运用能力分化

摘要

■业绩概览:上市券商1H19净利润同比增长59%,简单平均年化ROE为7.0%,符合预期;业绩改善两大驱动为自营业务(收入yoy+92%) 与经纪业务(收入yoy+ 15%)

●头部券商业绩排名稳定:营收与净利润前五名券商名单与去年同期一致,中信业绩稳居第一部分中小券商业绩弹性更大:主要是方向性自营与经纪业务收入占比较高。

■ROE分析:头部券商ROE高于非头部券商,主要是经营杠杆更高,ROA差距不明显

●杠杆倍数:头部券商杠杆高于行业平均,且杠杆提升主要由交易投资而非信用业务驱动 ROA:1H19净利润前15券商全部实现ROA提升。

■轻资本业务分析:经纪收入排名较稳定,投行与资管分化加速,头部券商实力提升中信证券经纪、投行、资管收入均保持行业第一;海通证券经纪、资管收入排名提升一位。

■重资本业务分析:资本运用能力差距体现在客需产品创设与做市业务

●信用业务:整体融资业务规模基本持平, 两融环比增长,股票质押规模压缩

●自营业务:头部券商客需FICC与权益衍生品业务规模增长,中小券商仍以方向性投资为主融资成本;经测算1H19行业平均负债成本4.2%,比18年降低0.7pct,头部券商更低。

■行业观点:资本市场改革和行业规范性政策并行,2019年改革政策主要集中在投行、衍生品和融资融券三个方面,龙头券商受益金融供给侧改革和衍生品等机构业务发展。

【更多详情,请下载:证券行业2019中报综述:上半年净利润同比增6成,资本运用能力分化】

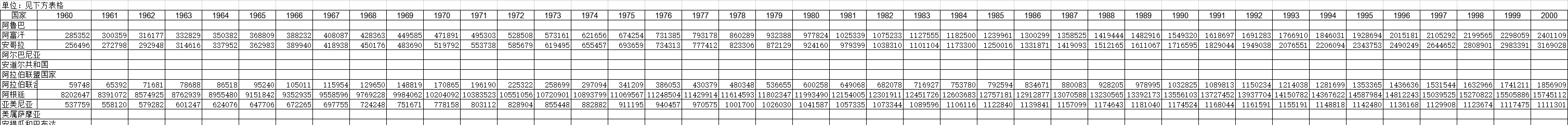

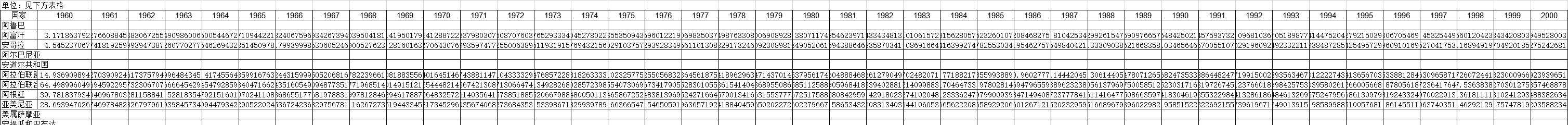

1960-2017年全球人口超过100万的城市群中的人口该统计数据包含了1960-2017年人口超过100万的城市群中的人口。2017年中国的城市群中的人口为356464095人。1960-2017年发布时间:2020-07-16

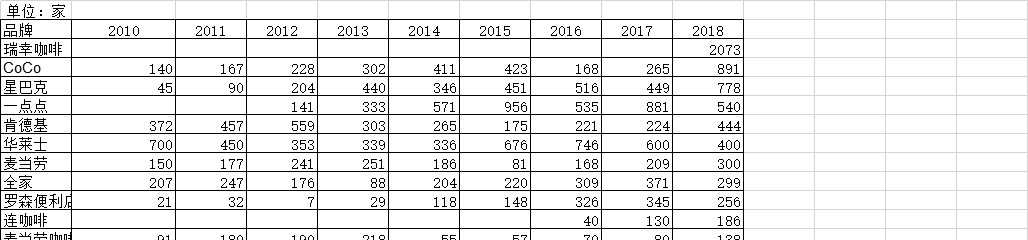

1960-2017年全球人口超过100万的城市群中的人口该统计数据包含了1960-2017年人口超过100万的城市群中的人口。2017年中国的城市群中的人口为356464095人。1960-2017年发布时间:2020-07-16 2010-2018年中国连锁餐饮新增门店数排序前40名情况该统计数据包含了2010-2018年中国连锁餐饮新增门店数排序前40名情况。2018年瑞幸咖啡新增门店数最高,新增门店数2073家。2010-2018年发布时间:2020-08-14

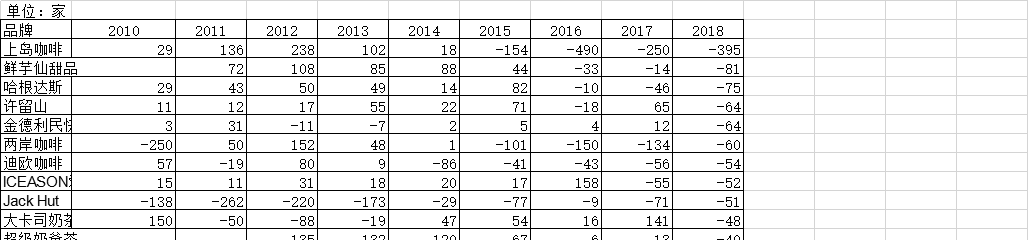

2010-2018年中国连锁餐饮新增门店数排序前40名情况该统计数据包含了2010-2018年中国连锁餐饮新增门店数排序前40名情况。2018年瑞幸咖啡新增门店数最高,新增门店数2073家。2010-2018年发布时间:2020-08-14 2010-2018年中国连锁餐饮新增门店数排序倒序后39名情况该统计数据包含了2010-2018年中国连锁餐饮新增门店数排序倒序后39名情况。2018年上岛咖啡关店数最高,关店数395家。2010-2018年发布时间:2020-08-14

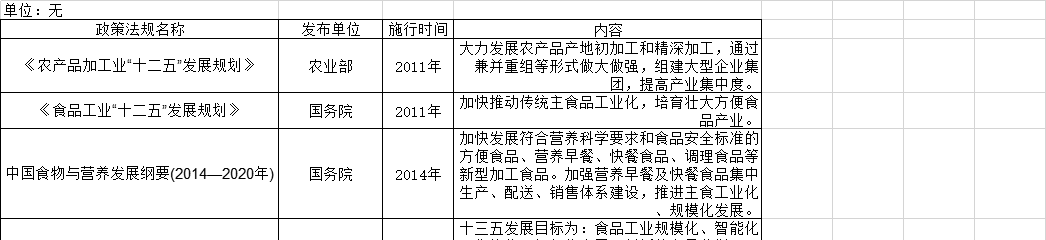

2010-2018年中国连锁餐饮新增门店数排序倒序后39名情况该统计数据包含了2010-2018年中国连锁餐饮新增门店数排序倒序后39名情况。2018年上岛咖啡关店数最高,关店数395家。2010-2018年发布时间:2020-08-14 2011-2019年中国方便面行业相关政策该统计数据包含了2011-2019年我国方便面行业相关政策。包含政策法规名称,发布单位,施行时间,内容。2011-2019年发布时间:2020-08-12

2011-2019年中国方便面行业相关政策该统计数据包含了2011-2019年我国方便面行业相关政策。包含政策法规名称,发布单位,施行时间,内容。2011-2019年发布时间:2020-08-12 1960-2017年全球人口超过100万的城市群中的人口占总人口的百分比该统计数据包含了1960-2017年人口超过100万的城市群中的人口(占总人口的百分比)。2017年中国的城市群中的人口(占总人口的百分比)为25.71%。1960-2017年发布时间:2020-07-16

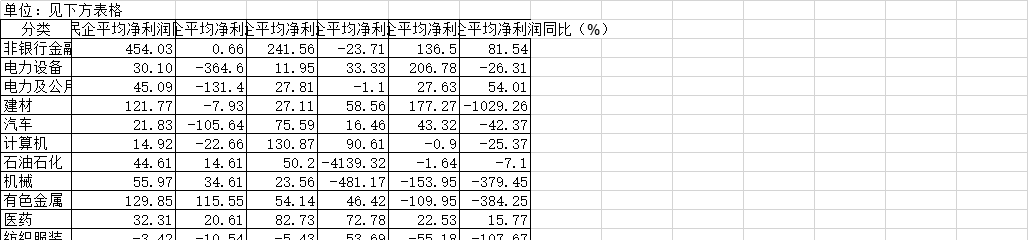

1960-2017年全球人口超过100万的城市群中的人口占总人口的百分比该统计数据包含了1960-2017年人口超过100万的城市群中的人口(占总人口的百分比)。2017年中国的城市群中的人口(占总人口的百分比)为25.71%。1960-2017年发布时间:2020-07-16 2015-2017年报中国 A股民企和国企的成长性情况该数据包含了2015-2017年报中国 A股民企和国企的成长性情况。非银行金融2017年报民企平均净利润同比为454.03%,2017年报国企平均净利润同比为0.66%,2016年报民企平均净利润同比为241.56%,2016年报国企平均净利润同比为-23.71%,2015年报民企平均净利润同比为136.5%。2015-2017年发布时间:2020-07-16

2015-2017年报中国 A股民企和国企的成长性情况该数据包含了2015-2017年报中国 A股民企和国企的成长性情况。非银行金融2017年报民企平均净利润同比为454.03%,2017年报国企平均净利润同比为0.66%,2016年报民企平均净利润同比为241.56%,2016年报国企平均净利润同比为-23.71%,2015年报民企平均净利润同比为136.5%。2015-2017年发布时间:2020-07-16 2015-2017年年报中国A股民企国企的研发投入规模情况该数据包含了2015-2017年年报中国A股民企国企的研发投入规模情况。家电2017年民企研发投入规模为2.93亿元,2017年国企研发投入规模为8.67亿元,2016年民企研发投入规模为2.25亿元,2016年国企研发投入规模为4.05亿元,2015年民企研发投入规模为1.99亿元。2015-2017年发布时间:2020-07-16

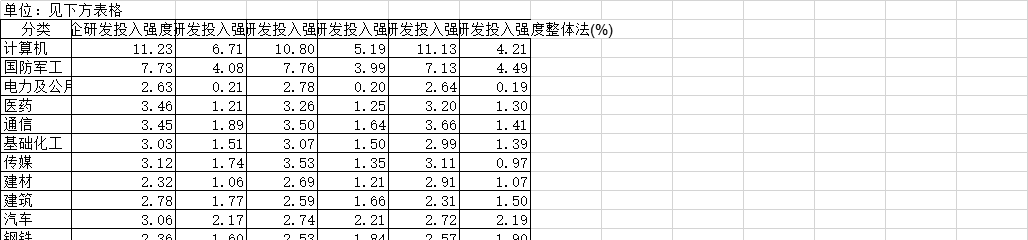

2015-2017年年报中国A股民企国企的研发投入规模情况该数据包含了2015-2017年年报中国A股民企国企的研发投入规模情况。家电2017年民企研发投入规模为2.93亿元,2017年国企研发投入规模为8.67亿元,2016年民企研发投入规模为2.25亿元,2016年国企研发投入规模为4.05亿元,2015年民企研发投入规模为1.99亿元。2015-2017年发布时间:2020-07-16 2015-2017年年报中国A股民企和国企的研发投入强度情况该数据包含了2015-2017年年报中国A股民企和国企的研发投入强度情况。计算机2017年民企研发投入强度整体法为11.23%,2017年国企研发投入强度整体法为6.71%,2016年民企研发投入强度整体法为10.80%,2016年国企研发投入强度整体法为5.19%,2015年民企研发投入强度整体法为11.13%。2015-2017年发布时间:2020-07-16

2015-2017年年报中国A股民企和国企的研发投入强度情况该数据包含了2015-2017年年报中国A股民企和国企的研发投入强度情况。计算机2017年民企研发投入强度整体法为11.23%,2017年国企研发投入强度整体法为6.71%,2016年民企研发投入强度整体法为10.80%,2016年国企研发投入强度整体法为5.19%,2015年民企研发投入强度整体法为11.13%。2015-2017年发布时间:2020-07-16 2015-2017年年报中国A股民企国企的平均专利申请数情况该数据包含了2015-2017年年报中国A股民企国企的平均专利申请数情况。家电2017年民企平均专利申请数为537.42件,2017年国企平均专利申请数为913.15件,2016年民企平均专利申请数为743.94件,2016年国企平均专利申请数为944.15件,2015年民企平均专利申请数为633.29件。2015-2017年发布时间:2020-07-16

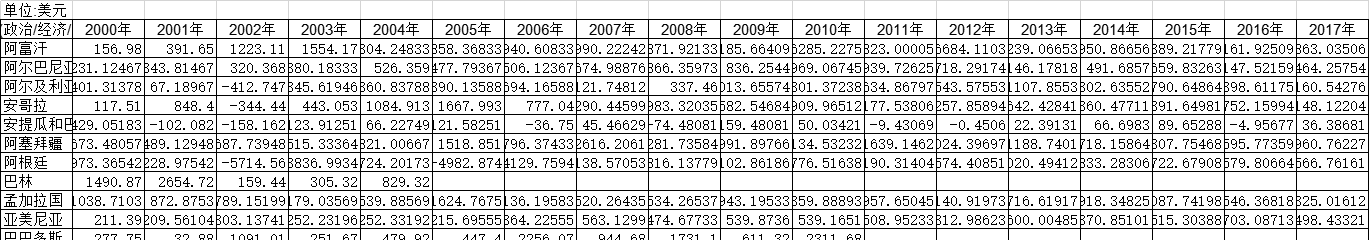

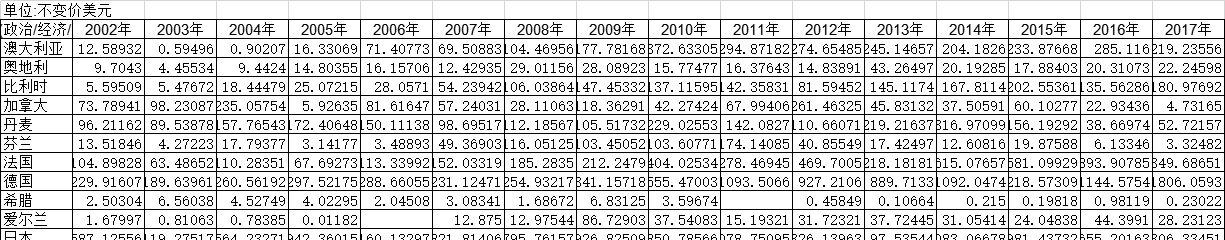

2015-2017年年报中国A股民企国企的平均专利申请数情况该数据包含了2015-2017年年报中国A股民企国企的平均专利申请数情况。家电2017年民企平均专利申请数为537.42件,2017年国企平均专利申请数为913.15件,2016年民企平均专利申请数为743.94件,2016年国企平均专利申请数为944.15件,2015年民企平均专利申请数为633.29件。2015-2017年发布时间:2020-07-16 2000-2017年全球48个国家和地区捐助国提供的发展援助总金额该数据包含了2000-2017年全球48个国家和地区捐助国提供的发展援助总金额。西班牙2000年为22995.92美元,2001年为10935.83美元,2002年为7456.7美元,2003年为5857.27美元,2004年为11724.85美元。2000-2017年发布时间:2020-06-05

2000-2017年全球48个国家和地区捐助国提供的发展援助总金额该数据包含了2000-2017年全球48个国家和地区捐助国提供的发展援助总金额。西班牙2000年为22995.92美元,2001年为10935.83美元,2002年为7456.7美元,2003年为5857.27美元,2004年为11724.85美元。2000-2017年发布时间:2020-06-05 2000-2017年全球156个国家和地区受援国收到的发展援助总金额该数据包含了2000-2017年全球156个国家和地区受援国收到的发展援助总金额。中国2000年为889.48133美元,2001年为-1955.1828美元,2002年为-2338.00139美元,2003年为4643.2164美元,2004年为17908.29433美元。2000-2017年发布时间:2020-06-05

2000-2017年全球156个国家和地区受援国收到的发展援助总金额该数据包含了2000-2017年全球156个国家和地区受援国收到的发展援助总金额。中国2000年为889.48133美元,2001年为-1955.1828美元,2002年为-2338.00139美元,2003年为4643.2164美元,2004年为17908.29433美元。2000-2017年发布时间:2020-06-05 2015年至2018年中国网龙教育业务投资历程&财报营收对比该数据收录了网龙教育业务投资历程,以及网龙教育全年财报营收占比。2015-2018年发布时间:2020-01-09

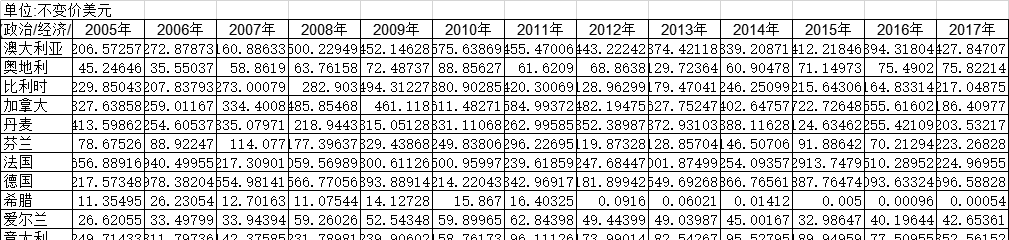

2015年至2018年中国网龙教育业务投资历程&财报营收对比该数据收录了网龙教育业务投资历程,以及网龙教育全年财报营收占比。2015-2018年发布时间:2020-01-09 2005-2017年全球147个国家和地区按受援国类别分的贸易援助的官方资金总额该数据包含了2005-2017年全球147个国家和地区按受援国类别分的贸易援助的官方资金总额。中国2005年为714.56304不变价美元,2006年为547.3444不变价美元,2007年为351.70453不变价美元,2008年为672.06259不变价美元,2009年为539.22708不变价美元。2005-2017年发布时间:2020-06-10

2005-2017年全球147个国家和地区按受援国类别分的贸易援助的官方资金总额该数据包含了2005-2017年全球147个国家和地区按受援国类别分的贸易援助的官方资金总额。中国2005年为714.56304不变价美元,2006年为547.3444不变价美元,2007年为351.70453不变价美元,2008年为672.06259不变价美元,2009年为539.22708不变价美元。2005-2017年发布时间:2020-06-10 2002-2017年全球28个国家捐助国提供的生物多样性的官方发展援助总额关于保护和可持续利用生物多样性和生态系统的官方发展援助和公共支出的定义为所有生物多样性捐助方提供的官方发展援助总额2002-2017年发布时间:2020-06-06

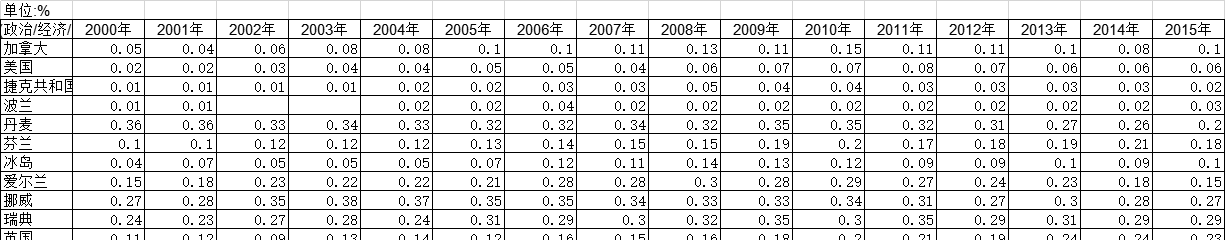

2002-2017年全球28个国家捐助国提供的生物多样性的官方发展援助总额关于保护和可持续利用生物多样性和生态系统的官方发展援助和公共支出的定义为所有生物多样性捐助方提供的官方发展援助总额2002-2017年发布时间:2020-06-06 2000-2015年全球29个国家按捐助国分的对最不发达国家的官方发展援助净额占经合组织发展援助委员会捐助国国民总收入的百分比委员会捐助国的国民总收入定义为官方发展援助净支出占国民总收入的百分比2000-2015年发布时间:2020-06-06

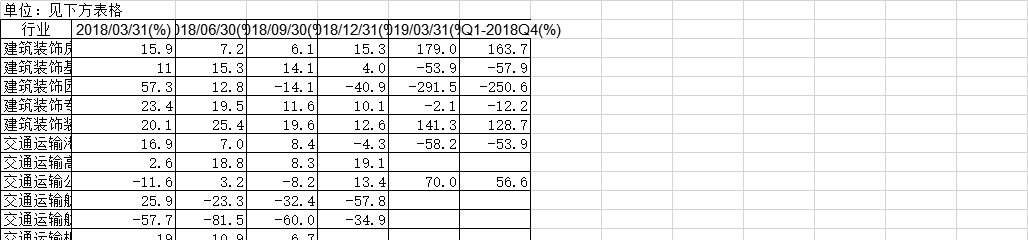

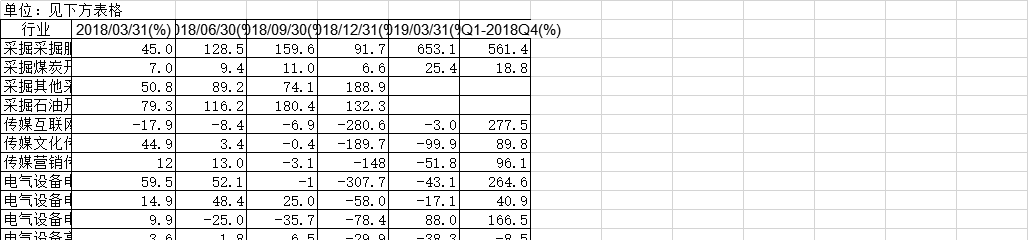

2000-2015年全球29个国家按捐助国分的对最不发达国家的官方发展援助净额占经合组织发展援助委员会捐助国国民总收入的百分比委员会捐助国的国民总收入定义为官方发展援助净支出占国民总收入的百分比2000-2015年发布时间:2020-06-06 2018-2019年中国申万分类二级行业净利润增速统计本数据记录了2018-2019年中国申万分类二级行业净利润增速,其中2018/03/31农林牧渔渔业增速976.8%。2018-2019年发布时间:2020-07-16

2018-2019年中国申万分类二级行业净利润增速统计本数据记录了2018-2019年中国申万分类二级行业净利润增速,其中2018/03/31农林牧渔渔业增速976.8%。2018-2019年发布时间:2020-07-16 1961-2017年全球孕产妇死亡比率(国家估算,每10万活产婴儿)该数据包含了1961-2017年孕产妇死亡比率(国家估算,每10万活产婴儿)。中国2000为53,2003为51,2005为47.7,2006为41.1,2007为36.6。1961-2017年发布时间:2020-07-16

1961-2017年全球孕产妇死亡比率(国家估算,每10万活产婴儿)该数据包含了1961-2017年孕产妇死亡比率(国家估算,每10万活产婴儿)。中国2000为53,2003为51,2005为47.7,2006为41.1,2007为36.6。1961-2017年发布时间:2020-07-16 2018-2019年中国申万分类二级行业净利润增速情况本数据记录了2018-2019年中国申万分类二级行业净利润增速,其中2019Q1-2018Q4建筑材料水泥制造Ⅱ增速1122.9%。2018-2019年发布时间:2020-07-16

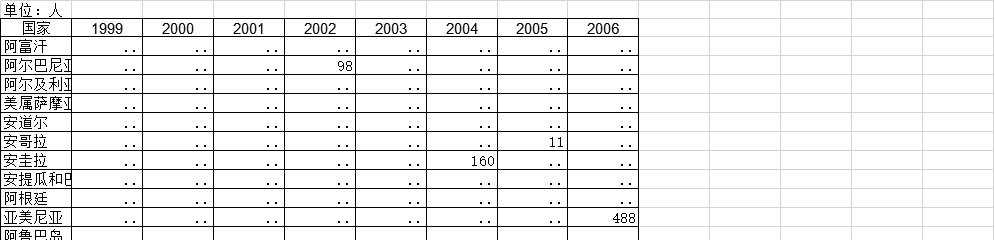

2018-2019年中国申万分类二级行业净利润增速情况本数据记录了2018-2019年中国申万分类二级行业净利润增速,其中2019Q1-2018Q4建筑材料水泥制造Ⅱ增速1122.9%。2018-2019年发布时间:2020-07-16 1999-2006年全球各国家每100万居民的记者人数该数据包含了1999-2006年全球各国家每100万居民的记者人数。国家Albania在2002年的值为98。1999-2006年发布时间:2020-12-18

1999-2006年全球各国家每100万居民的记者人数该数据包含了1999-2006年全球各国家每100万居民的记者人数。国家Albania在2002年的值为98。1999-2006年发布时间:2020-12-18 2005-2017年全球29个国家援助国官方承诺贸易援助的总金额该数据包含了2005-2017年全球29个国家援助国官方承诺贸易援助的总金额。日本2005年为4492.78089不变价美元,2006年为4590.35391不变价美元,2007年为4446.23314不变价美元,2008年为7947.51682不变价美元,2009年为5014.25871不变价美元。2005-2017年发布时间:2020-06-10

2005-2017年全球29个国家援助国官方承诺贸易援助的总金额该数据包含了2005-2017年全球29个国家援助国官方承诺贸易援助的总金额。日本2005年为4492.78089不变价美元,2006年为4590.35391不变价美元,2007年为4446.23314不变价美元,2008年为7947.51682不变价美元,2009年为5014.25871不变价美元。2005-2017年发布时间:2020-06-10