"基差"相关数据

更新时间:2024-11-21固定收益专题报告:国债基差交易(上),基差交易的几个概念

●前言

在本系列专题中,我们将对国债基差交易进行详细的梳理,归纳总结国债基差交易的一般框架,供投资者参考。

本篇报告为国债基差交易系列报告的第一篇,重点梳理了几个国债基差交易的重要概念。包括:国债期货基差的来源;基差交易收益分析和不同久期债券的基差变化特征。

●国债期货基差来源

国债期货基差从何而来呢?我们认为主要有以下三个原因:

(1)最为普遍的,期货基差来源于期现货价格的不同步变动。

(2)空头交割期权也是国债期货基差的主要来源之一。

(3)期货基差也来源于期现货的交易机制不一样。

●基差交易收益分析

买入基差的收益就等于持有期间净基差的涨幅。

卖出基差的收益就等于持有期间净基差的跌幅减去借券成本再加上质押券B的持有收益,在借券过程中,如果不需要质押券或者投资者不考虑质押券的问题,那么卖出基差的收益就等于持有期间净基差的跌幅减去借券成本。

做多近远月价差的跨期套利的收益近似分为两个部分:同一可交割券近月合约净基差的跌幅和远月合约的净基差的涨幅。做空近远月价差的跨期套利的收益同样近似分为两个部分:同一可交割券近月合约净基差的涨幅和远月合约的净基差的跌幅。

【更多详情,请下载:固定收益专题报告:国债基差交易(上),基差交易的几个概念】

固定收益专题报告:国债基差交易(上),基差交易的几个概念本篇报告为国债基差交易系列报告的第一篇,重点梳理了几个国债基差交易的重要概念。包括:国债期货基差的来源;基差交易收益分析和不同久期债券的基差变化特征。2020年发布时间:2020-07-21

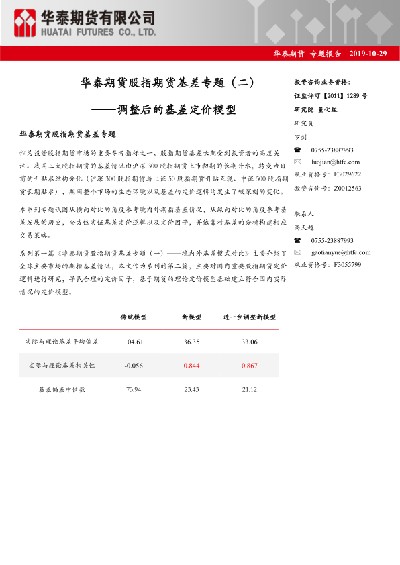

固定收益专题报告:国债基差交易(上),基差交易的几个概念本篇报告为国债基差交易系列报告的第一篇,重点梳理了几个国债基差交易的重要概念。包括:国债期货基差的来源;基差交易收益分析和不同久期债券的基差变化特征。2020年发布时间:2020-07-21 股指期货基差专题(二):调整后的基差定价模型作为投资股指期货市场的重要参考指标之一,股指期货基差长期受到投资者的高度关注。本系列专题试图从横向对比的角度参考境内外期指基差情况,从纵向对比的角度参考基差发展的历史,全方位实证基差定价逻辑以及定价因子,并依靠对基差的分析构建相应交易策略。2019年发布时间:2020-01-14

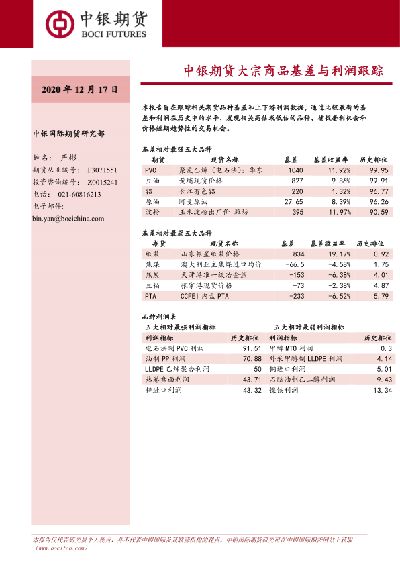

股指期货基差专题(二):调整后的基差定价模型作为投资股指期货市场的重要参考指标之一,股指期货基差长期受到投资者的高度关注。本系列专题试图从横向对比的角度参考境内外期指基差情况,从纵向对比的角度参考基差发展的历史,全方位实证基差定价逻辑以及定价因子,并依靠对基差的分析构建相应交易策略。2019年发布时间:2020-01-14 大宗商品基差与利润跟踪本报告旨在跟踪相关期货品种基差和上下游利润数据,通过比较最新的基 差和利润在历史中的水平,发现相关高估或低估的品种,捕捉套利机会和价格短期趋势性的交易机会。2020年发布时间:2021-08-30

大宗商品基差与利润跟踪本报告旨在跟踪相关期货品种基差和上下游利润数据,通过比较最新的基 差和利润在历史中的水平,发现相关高估或低估的品种,捕捉套利机会和价格短期趋势性的交易机会。2020年发布时间:2021-08-30 基差贴水走扩,需求能否救市?聚烯烃:盘面预期修复,现货端受制于高库存压力仍旧小幅下跌,基差贴水幅度走扩,伴随着需求和物流逐步恢复,现货端有望改善,库存迎来拐点。但上游当前没有大范围停车,而是降低负荷,因此会面临供需同增的局面。且今年整体供需相较去年不容乐观,叠加绝对库存过高,现货端出现大幅反弹带动期现正正反馈概率不大。后市,预计盘面反弹乏力,震荡为主。现货端跟随供需改善往盘面小幅修复;PVC:面临共性的供需错配问题,上游累库停车检修,下游复工较慢,供需两弱。大宗商品回暖,盘面反弹,但现货难以止跌,前期升水基差大幅收缩。上游电石价格居高不下,电石法生产利润临近盈亏平衡线,估值偏低。短期驱动不足,但绝对价格较低,需求回升后有望反弹。关注今年新增产能投放情况。2016-2020年发布时间:2020-07-21

基差贴水走扩,需求能否救市?聚烯烃:盘面预期修复,现货端受制于高库存压力仍旧小幅下跌,基差贴水幅度走扩,伴随着需求和物流逐步恢复,现货端有望改善,库存迎来拐点。但上游当前没有大范围停车,而是降低负荷,因此会面临供需同增的局面。且今年整体供需相较去年不容乐观,叠加绝对库存过高,现货端出现大幅反弹带动期现正正反馈概率不大。后市,预计盘面反弹乏力,震荡为主。现货端跟随供需改善往盘面小幅修复;PVC:面临共性的供需错配问题,上游累库停车检修,下游复工较慢,供需两弱。大宗商品回暖,盘面反弹,但现货难以止跌,前期升水基差大幅收缩。上游电石价格居高不下,电石法生产利润临近盈亏平衡线,估值偏低。短期驱动不足,但绝对价格较低,需求回升后有望反弹。关注今年新增产能投放情况。2016-2020年发布时间:2020-07-21 动力煤专题报告:基差的影响因素简析基差的影响因素:一、宏观经济政策变动领先产业基本面变动;二、主流市场预期需求增速大于供应增速,基差绝对值相对较小;三、旺季合约贴水幅度要小于淡季合约;四、现货价格处于高位期货贴水幅度较大,现货低位期货贴水幅度较小;五、随着交割日的临近,基差的绝对值收敛;六、期货交割具有一定的成本,决定着期货合约运行中一般处于贴水结构。2020年发布时间:2021-03-04

动力煤专题报告:基差的影响因素简析基差的影响因素:一、宏观经济政策变动领先产业基本面变动;二、主流市场预期需求增速大于供应增速,基差绝对值相对较小;三、旺季合约贴水幅度要小于淡季合约;四、现货价格处于高位期货贴水幅度较大,现货低位期货贴水幅度较小;五、随着交割日的临近,基差的绝对值收敛;六、期货交割具有一定的成本,决定着期货合约运行中一般处于贴水结构。2020年发布时间:2021-03-04 股指期货系列专题(三):股指期货基差成因及影响在2015年以前升水是期指常态,概率超过了60%,而经历限仓之后期指贴水反而成为常态,2016年其发生概率甚至超过90%。基差本质上反映了投资者对未来不确定性的预期程度,但时间效应会降低不确定,所以临近交割时基差会收敛。2019年发布时间:2020-01-21

股指期货系列专题(三):股指期货基差成因及影响在2015年以前升水是期指常态,概率超过了60%,而经历限仓之后期指贴水反而成为常态,2016年其发生概率甚至超过90%。基差本质上反映了投资者对未来不确定性的预期程度,但时间效应会降低不确定,所以临近交割时基差会收敛。2019年发布时间:2020-01-21 原油利多驱动增强,沥青基差继续收敛美国原油、油品库存全线上升,汽油库存历史同期高位,欧洲库存同样增加山东原油库存继续下降,新加坡油品库存增加,同时对比阐释油价等。2019年发布时间:2020-05-01

原油利多驱动增强,沥青基差继续收敛美国原油、油品库存全线上升,汽油库存历史同期高位,欧洲库存同样增加山东原油库存继续下降,新加坡油品库存增加,同时对比阐释油价等。2019年发布时间:2020-05-01 股指期货市场年度盘点:基差由贴水转升水,量化对冲环境改善2019年三大期指持仓市值占比均回落,成交量与持仓量则稳步提升,主力合约名义基差由贴水转升水。对于量化对冲,三大指数行情集中度均有较大提升,选股策略操作空间相对宽松,对冲亏损收窄或有正收益。展望未来,伴随交投活跃度的提升与基差环境的改善,股指期货料将更好地发挥工具功能。2019年发布时间:2020-05-18

股指期货市场年度盘点:基差由贴水转升水,量化对冲环境改善2019年三大期指持仓市值占比均回落,成交量与持仓量则稳步提升,主力合约名义基差由贴水转升水。对于量化对冲,三大指数行情集中度均有较大提升,选股策略操作空间相对宽松,对冲亏损收窄或有正收益。展望未来,伴随交投活跃度的提升与基差环境的改善,股指期货料将更好地发挥工具功能。2019年发布时间:2020-05-18 金融期货专题报告(国债):美债期货基差及移仓换月规律美国国债期货运行十分有序,无论是基差的持续收敛,还是相对确定的移仓换月时间,以及波动幅度十分有限的基差和跨期价差,均为投资者进行相应的套保策略提供了便利。2019年发布时间:2020-04-18

金融期货专题报告(国债):美债期货基差及移仓换月规律美国国债期货运行十分有序,无论是基差的持续收敛,还是相对确定的移仓换月时间,以及波动幅度十分有限的基差和跨期价差,均为投资者进行相应的套保策略提供了便利。2019年发布时间:2020-04-18 钢铁行业:基差收窄,信心改善,但钢铁股尚缺龙头钢价方面,元旦之后,钢材现货价格一直表现一般。螺纹和热卷现货自元旦后几乎未涨或小幅上涨10-20元/吨。但期货方面却出现了一波反弹,螺纹和热卷主力期货合约分别上涨了135元/吨和93元/吨。现货平,期货涨导致基差出现明显收窄,最新的螺纹和热卷基差分别为-241元/吨和-252元/吨。2019年发布时间:2019-05-22

钢铁行业:基差收窄,信心改善,但钢铁股尚缺龙头钢价方面,元旦之后,钢材现货价格一直表现一般。螺纹和热卷现货自元旦后几乎未涨或小幅上涨10-20元/吨。但期货方面却出现了一波反弹,螺纹和热卷主力期货合约分别上涨了135元/吨和93元/吨。现货平,期货涨导致基差出现明显收窄,最新的螺纹和热卷基差分别为-241元/吨和-252元/吨。2019年发布时间:2019-05-22 “ETF情绪温度计”系列研究(三):ETF情绪温度计,高频折溢价的基差预测能力本篇报告为“ETF 情绪温度计”系列报告第三篇,作为整个系列的延续与拓展,考察了ETF 高频折溢价对基差的预测能力,也深入探究了折溢价与基差相互关联的本质原因。2016-2020年发布时间:2020-07-21

“ETF情绪温度计”系列研究(三):ETF情绪温度计,高频折溢价的基差预测能力本篇报告为“ETF 情绪温度计”系列报告第三篇,作为整个系列的延续与拓展,考察了ETF 高频折溢价对基差的预测能力,也深入探究了折溢价与基差相互关联的本质原因。2016-2020年发布时间:2020-07-21 华泰金工衍生品研究:成分股分红对股指期货基差的影响2019年发布时间:2020-01-15

华泰金工衍生品研究:成分股分红对股指期货基差的影响2019年发布时间:2020-01-15 恒基發展-二零二一年全年業績公佈2021年发布时间:2022-04-22

恒基發展-二零二一年全年業績公佈2021年发布时间:2022-04-22 金融期货策略季报(国债):货币政策保持定力,基差正套和曲线陡峭正当时经济下行压力存在,逆周期调节延续;通胀压力上升,货币政策相机抉择;LPR的空间在哪里?国债收益率的空间在哪里?策略建议:对于当前处于区间上沿波动的债券市场而言,现券多头可以把握国债收益率靠近3.2%附近时的配置机会。但是对于期债而言,参与期债套利策略的空间更大。一是持有现券、卖出期货的基差正套机会,二是曲线做陡的机会。风险因子:通胀数据大幅回落,经济预期低迷,政策宽松空间短期迅速打开;贸易争端急剧恶化,避险情绪大涨;外围市场宽松幅度超预期,美债市场影响权重增加。2019年发布时间:2019-12-25

金融期货策略季报(国债):货币政策保持定力,基差正套和曲线陡峭正当时经济下行压力存在,逆周期调节延续;通胀压力上升,货币政策相机抉择;LPR的空间在哪里?国债收益率的空间在哪里?策略建议:对于当前处于区间上沿波动的债券市场而言,现券多头可以把握国债收益率靠近3.2%附近时的配置机会。但是对于期债而言,参与期债套利策略的空间更大。一是持有现券、卖出期货的基差正套机会,二是曲线做陡的机会。风险因子:通胀数据大幅回落,经济预期低迷,政策宽松空间短期迅速打开;贸易争端急剧恶化,避险情绪大涨;外围市场宽松幅度超预期,美债市场影响权重增加。2019年发布时间:2019-12-25 康基醫療-截至2021年12月31日止年度的年度業績公告2021年发布时间:2022-04-22

康基醫療-截至2021年12月31日止年度的年度業績公告2021年发布时间:2022-04-22 债市预期差系列(二):掘金债市预期差依照月/季度彭博一致预期和真实值间计算的预期差,在测度其对债市敏感度时有三点可改进之处。①经济数据发布后,数分钟以内市场就会消化掉之前的预期差,并体现在债券收益率的调整中。②采用中位值或均值代表一致预期,每月/季度发布的工业增加值、GDP同比后只形成一个预期差数据,将这些数据连线并探讨其与收益率走势联动并不合适。③预期差的研究范围局限在了利率债方面,没有提供信用市场的探讨,并对违约率、利差变化等指标给出前瞻提示。2020年发布时间:2021-08-30

债市预期差系列(二):掘金债市预期差依照月/季度彭博一致预期和真实值间计算的预期差,在测度其对债市敏感度时有三点可改进之处。①经济数据发布后,数分钟以内市场就会消化掉之前的预期差,并体现在债券收益率的调整中。②采用中位值或均值代表一致预期,每月/季度发布的工业增加值、GDP同比后只形成一个预期差数据,将这些数据连线并探讨其与收益率走势联动并不合适。③预期差的研究范围局限在了利率债方面,没有提供信用市场的探讨,并对违约率、利差变化等指标给出前瞻提示。2020年发布时间:2021-08-30 2019年二季度衍生品策略展望:单边策略难,基差策略优2019年发布时间:2019-07-12

2019年二季度衍生品策略展望:单边策略难,基差策略优2019年发布时间:2019-07-12 2019Q1股指期货市场盘点:基差总体回升,对冲环境改善2019年发布时间:2019-07-12

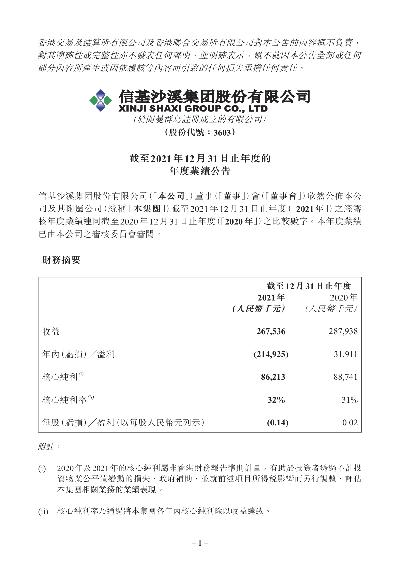

2019Q1股指期货市场盘点:基差总体回升,对冲环境改善2019年发布时间:2019-07-12 信基沙溪-截至2021年12月31日止年度的年度業績公告2021年发布时间:2022-04-18

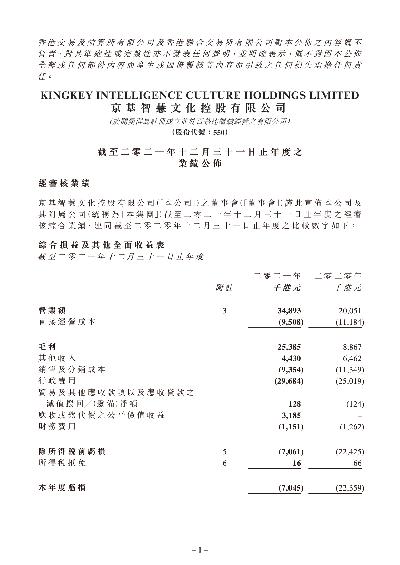

信基沙溪-截至2021年12月31日止年度的年度業績公告2021年发布时间:2022-04-18 京基智慧文化-截至二零二一年十二月三十一日止年度之業績公佈2021年发布时间:2022-04-22

京基智慧文化-截至二零二一年十二月三十一日止年度之業績公佈2021年发布时间:2022-04-22