收藏

纠错

本篇报告为“ETF 情绪温度计”系列报告第三篇,作为整个系列的延续与拓展,考察了ETF 高频折溢价对基差的预测能力,也深入探究了折溢价与基差相互关联的本质原因。

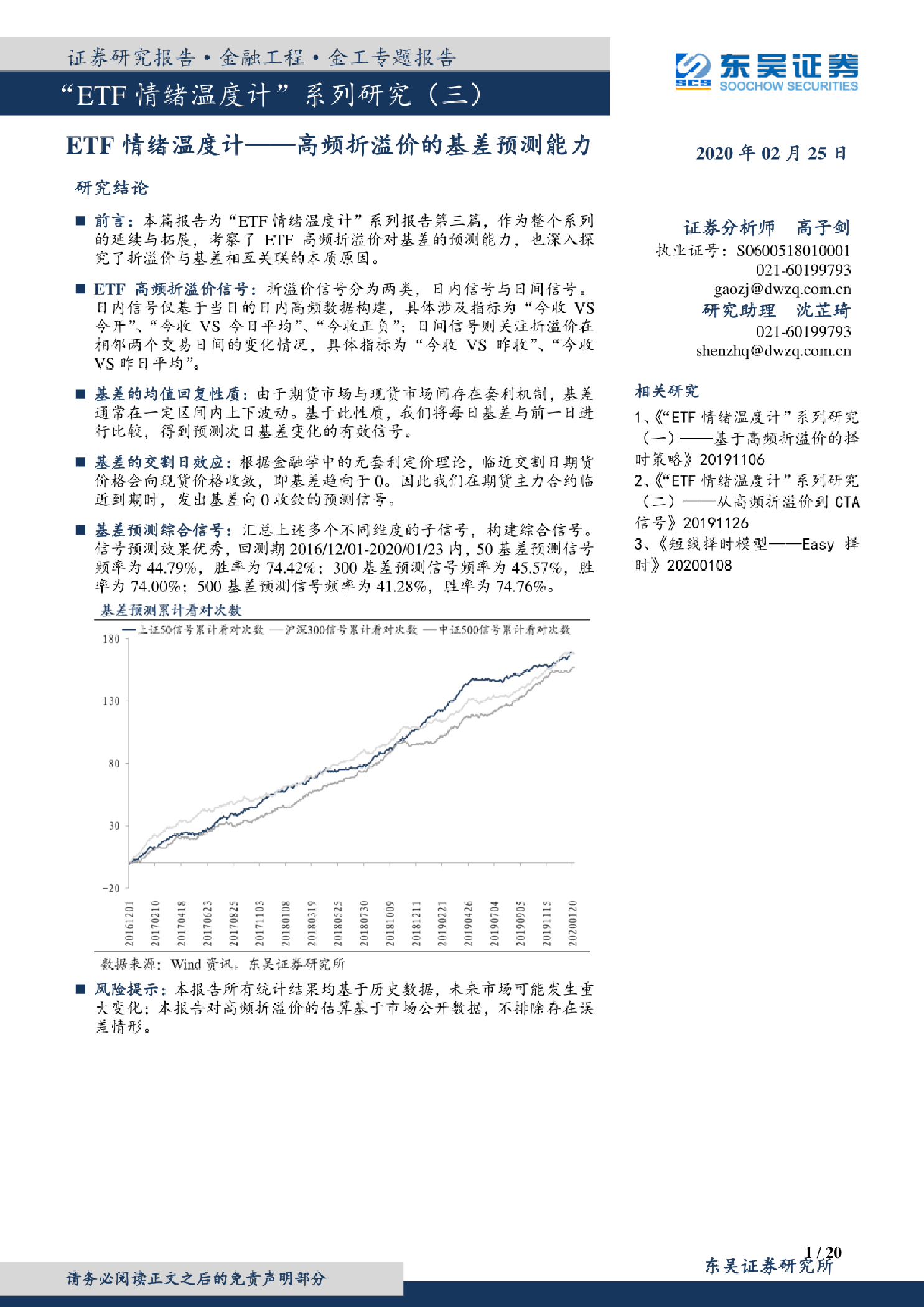

“ETF情绪温度计”系列研究(三):ETF情绪温度计,高频折溢价的基差预测能力 研究结论 ■前言:本篇报告为“ETF情绪温度计”系列报告第三篇,作为整个系列的延续与拓展,考察了ETF高频折溢价对基差的预测能力,也深入探究了折溢价与基差相互关联的本质原因。 ■ETF高频折溢价信号:折溢价信号分为两类,日内信号与日间信号。日内信号仅基于当日的日内高频数据构建,具体涉及指标为“今收VS今开”、“今收VS今日平均”、“今收正负”;日间信号则关注折溢价在相邻两个交易日间的变化情况,具体指标为“今收VS昨收”、“今收VS昨日平均”。 ■基差的均值回复性质:由于期货市场与现货市场间存在套利机制,基差通常在一定区间内上下波动。基于此性质,我们将每日基差与前一日进行比较,得到预测次日基差变化的有效信号。 ■基差的交割日效应:根据金融学中的无套利定价理论,临近交割日期货价格会向现货价格收敛,即基差趋向于0。因此我们在期货主力合约临近到期时,发出基差向0收敛的预测信号。 ■基差预测综合信号:汇总上述多个不同维度的子信号,构建综合信号。信号预测效果优秀,回测期2016/12/01-2020/01/23内,50基差预测信号频率为44.79%,胜率为74.42%;300基差预测信号频率为45.57%,胜率为74.00%;500基差预测信号频率为41.28%,胜率为74.76%。 【更多详情,请下载:“ETF情绪温度计”系列研究(三):ETF情绪温度计,高频折溢价的基差预测能力】