"电解铝行业研究报告"相关数据

更新时间:2024-11-22铝行业深度报告:氧化铝向左,电解铝向右

市场回顾:年初以来,受到国内社融及经济数据超预期等因素影响,沪铝相对伦铝更加强势,叠加国内旺季去库力度超预期、淡季未出现明显的累库效应,沪伦比值持续走高。近期更是因为山东邹平洪水、新疆信发变压器爆炸等因素导致沪铝价格持续强势。

铝锭库存:截止8月中旬,全球交易所库存+国内社会库存共计238.89万吨,其中LME库存96.93万吨,SHFE库存38.77万吨,国内社会库存103.2万吨。目前整体来看,国内交易所库存淡季累库效应尚不明显,目前依然处于去库阶段,但是去库速度从6月份以后已经大幅放缓。国内社会库存目前依然处于100万吨上方,且自7月份以后持续维持在100万吨以上,去库乏力,但是因为消费淡季尚未累库,随着9月份消费旺季的来临,预计库存将会有所下降。LME随着过去多年的持续去库,目前持续维持在100万吨附近。

氧化铝:(1)氧化铝企业亏损导致减产出现,但是尚不足以撼动国内供应过剩的局面;(2)1-6月国内氧化铝供应量3549.3万吨,需求量3385.7万吨,供应过剩163.6万吨。靖西天桂和国电投遵义氧化铝项目预计9月份以后会有产出,两个项目合计产能180万吨,预估下半年产量增量为40万吨;(3)海德鲁氧化铝厂复产将促使海外过剩进一步加剧;(4)预计2019年全球冶金级氧化铝过剩118万吨,2020年过剩233万吨,2021年过剩97万吨。

【更多详情,请下载:铝行业深度报告:氧化铝向左,电解铝向右】

铝行业深度报告:氧化铝向左,电解铝向右氧化铝企业减产超预期、国内消费走弱幅度超预期、电解铝复产速度超预期、采暖季政策不确定性。氧化铝方面,靖西天桂和国电投遵义等氧化铝项目9月后将稳定出料,预计四季度国内氧化铝供应过剩压力将进一步升级。电解铝方面,虽然下半年国内仍有电解铝产能新扩建及复产,但是预计全球供应短缺格局仍将维持,叠加国内下游消费旺季的来临,预计下半年电解铝价格或将偏强运行。2019年发布时间:2020-07-21

铝行业深度报告:氧化铝向左,电解铝向右氧化铝企业减产超预期、国内消费走弱幅度超预期、电解铝复产速度超预期、采暖季政策不确定性。氧化铝方面,靖西天桂和国电投遵义等氧化铝项目9月后将稳定出料,预计四季度国内氧化铝供应过剩压力将进一步升级。电解铝方面,虽然下半年国内仍有电解铝产能新扩建及复产,但是预计全球供应短缺格局仍将维持,叠加国内下游消费旺季的来临,预计下半年电解铝价格或将偏强运行。2019年发布时间:2020-07-21 有色金属行业电解铝碳中和系列报告:电解铝碳中和正当时响应号召,电解铝行业减排是重中之重: 2020年9月,我国在第75届联合国大会提出“二氧化碳排放力争于2030年前达到峰值,2060年前实现碳中和”;在2020年12月的联合国气候雄心峰会和中央经济工作会议上,“30-60”的目标被反复提及,标志着“碳达峰碳中和”已成为国家战略。我们认为:中国“碳中和”的年限比发达国家时间更紧迫;电解铝行业既是“碳排放大户”也是“能耗指标大户”。2021年发布时间:2021-06-02

有色金属行业电解铝碳中和系列报告:电解铝碳中和正当时响应号召,电解铝行业减排是重中之重: 2020年9月,我国在第75届联合国大会提出“二氧化碳排放力争于2030年前达到峰值,2060年前实现碳中和”;在2020年12月的联合国气候雄心峰会和中央经济工作会议上,“30-60”的目标被反复提及,标志着“碳达峰碳中和”已成为国家战略。我们认为:中国“碳中和”的年限比发达国家时间更紧迫;电解铝行业既是“碳排放大户”也是“能耗指标大户”。2021年发布时间:2021-06-02 铝行业深度分析:电解铝行业迎来疫后重估机遇一是疫情压制逐步解除和全球逆周期宽松加码背景下,内需回暖叠加海外需求否极泰来,有望带动电解铝需求不断回升;二是供给端受停减产以及投产延后的影响,短期压力相对较小,去库进程仍在持续;三是氧化铝产能投放压力较大,有望持续压制电解铝成本。考虑到沪铝从3月23日至今涨幅已接近15%,且本轮行业盈利改善的持续性较强,前期明显滞涨的电解铝板块有望迎来重估。建议重点关注氧化铝自给率低、产量成长性强、业绩弹性大的标的,包括新界泵业(天山铝业拟借壳)、神火股份和云铝股份。2020年发布时间:2020-09-16

铝行业深度分析:电解铝行业迎来疫后重估机遇一是疫情压制逐步解除和全球逆周期宽松加码背景下,内需回暖叠加海外需求否极泰来,有望带动电解铝需求不断回升;二是供给端受停减产以及投产延后的影响,短期压力相对较小,去库进程仍在持续;三是氧化铝产能投放压力较大,有望持续压制电解铝成本。考虑到沪铝从3月23日至今涨幅已接近15%,且本轮行业盈利改善的持续性较强,前期明显滞涨的电解铝板块有望迎来重估。建议重点关注氧化铝自给率低、产量成长性强、业绩弹性大的标的,包括新界泵业(天山铝业拟借壳)、神火股份和云铝股份。2020年发布时间:2020-09-16 有色金属行业深度分析:电解铝的新时代两大力量有望驱动铝行业走进高吨铝利润和强持续性的新时代。一是电解铝行业供给侧改革。2017年的电解铝行业供给侧改革红利在2020年下半年开始展现,4500万吨产能红线使国内电解铝供给弹性逐步消失,随着需求逐步增长,供需格局将日益紧张。同时,氧化铝相对于电解铝的产能过剩问题也将日益严峻,从而持续压制电解铝的原料成本。二是碳中和。一方面,碳中和目标有望驱动国内火电铝产能压制、成本提升,推动电解铝产业能源转型;另一方面,碳中和激发铝材大量新兴需求,驱动供需抽紧。我们认为,在供给侧改革和碳中和的大背景下,铝价中枢有望逐步抬升,电解铝行业有望迎来高吨铝利润和强持续性的新时代。2021年发布时间:2021-07-27

有色金属行业深度分析:电解铝的新时代两大力量有望驱动铝行业走进高吨铝利润和强持续性的新时代。一是电解铝行业供给侧改革。2017年的电解铝行业供给侧改革红利在2020年下半年开始展现,4500万吨产能红线使国内电解铝供给弹性逐步消失,随着需求逐步增长,供需格局将日益紧张。同时,氧化铝相对于电解铝的产能过剩问题也将日益严峻,从而持续压制电解铝的原料成本。二是碳中和。一方面,碳中和目标有望驱动国内火电铝产能压制、成本提升,推动电解铝产业能源转型;另一方面,碳中和激发铝材大量新兴需求,驱动供需抽紧。我们认为,在供给侧改革和碳中和的大背景下,铝价中枢有望逐步抬升,电解铝行业有望迎来高吨铝利润和强持续性的新时代。2021年发布时间:2021-07-27 有色金属行业更新:电解铝盈利持续高位云南某电解铝厂15 万吨产能投产或延后,铝价应声上行;本周钴盐成交零星但价格持续上涨。2019-2020年发布时间:2020-05-01

有色金属行业更新:电解铝盈利持续高位云南某电解铝厂15 万吨产能投产或延后,铝价应声上行;本周钴盐成交零星但价格持续上涨。2019-2020年发布时间:2020-05-01 有色金属行业电解铝行业专题报告:量化分析,2019年电解铝需求如何2019年发布时间:2019-06-11

有色金属行业电解铝行业专题报告:量化分析,2019年电解铝需求如何2019年发布时间:2019-06-11 铝行业跟踪:短中长逻辑顺,坚定看好电解铝2019年发布时间:2019-07-12

铝行业跟踪:短中长逻辑顺,坚定看好电解铝2019年发布时间:2019-07-12 电解铝行业研究报告:碳中和重塑铝供给结构,高盈利或成常态碳中和承诺下,电解铝行业减排压力巨大。我国在第75届联合国大会一般性辩论上提出二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和。2019年,中国二氧化碳总排放量达98.3亿吨,其中电解铝行业排放量约4.1亿吨,占比5%,也是有色行业中碳排放最高的品种。碳中和背景下,铝行业节能减排压力骤增。2021年发布时间:2021-06-15

电解铝行业研究报告:碳中和重塑铝供给结构,高盈利或成常态碳中和承诺下,电解铝行业减排压力巨大。我国在第75届联合国大会一般性辩论上提出二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和。2019年,中国二氧化碳总排放量达98.3亿吨,其中电解铝行业排放量约4.1亿吨,占比5%,也是有色行业中碳排放最高的品种。碳中和背景下,铝行业节能减排压力骤增。2021年发布时间:2021-06-15 电解铝行业研究:碳达峰长期路径vs产业供需瓶颈“碳达峰”长期路径:中国2030/2060两大关键时点目标明确。全球控碳减碳已成主流趋势,中国明确宣布2030年实现“碳达峰”、2060年实现“碳中和”。时间紧迫、挑战艰巨,预计未来数年国家将严控碳排放总量,严格分配细分指标,电解铝等高能耗行业或面临总量管控与产业改革。电解铝“碳达峰”路径更为紧迫:有色行业2025实现“碳达峰”目标下,电解铝或需率先达标。《有色行业碳达峰实施方案》初步提出2025年有色行业实现碳达峰,铝行业碳排放约占全行业65%,2025年或需率先实现“碳达峰”。铝全产业链中约74%碳排放集中于电解环节,电力来源对电解铝环节排碳体量形成决定性影响;调整能源结构或控制总量或为当前主要方案。电解铝“碳达峰”目标指引下,火电铝产量或需边际收紧。从减碳角度,当前中国电解铝环节单吨耗电量平均水平已位居全球领先水平,其他环节能耗控制整体良好,电源结构调整成为必经之路。我们测算,在总产能到达“天花板”4500万吨背景下,“碳达峰”目标或需“火电铝”实际产量需边际减少。考虑到2020年后实际新投产能主要仍为火电电源,在“碳中和”目标指引下,部分火电铝或将被迫转型或退出,电解铝实际产量爬坡阻力明显。供给端:能耗双控+区域供电瓶颈,内蒙与云南产能投放进度或将滞后。①内蒙古:2019及2020前三季度内蒙古能耗双控均未达标,在国家严抓能耗指标下,预计自治区内新产能投产面临压力,现有减产产能复产存不确定性;②云南:2021年及以后全国电解铝待投产能约60%集中于云南,后续新产能需配套约1,680万千瓦水电装机量,对云南省内水电电源供应能力产生明显压力。此外,2021年省内为满足电能需求,或仍需进一步提高火电供电规模,水电电源新增供应能力或将影响国内电解铝新增投产与爬产周期。2021年发布时间:2021-06-07

电解铝行业研究:碳达峰长期路径vs产业供需瓶颈“碳达峰”长期路径:中国2030/2060两大关键时点目标明确。全球控碳减碳已成主流趋势,中国明确宣布2030年实现“碳达峰”、2060年实现“碳中和”。时间紧迫、挑战艰巨,预计未来数年国家将严控碳排放总量,严格分配细分指标,电解铝等高能耗行业或面临总量管控与产业改革。电解铝“碳达峰”路径更为紧迫:有色行业2025实现“碳达峰”目标下,电解铝或需率先达标。《有色行业碳达峰实施方案》初步提出2025年有色行业实现碳达峰,铝行业碳排放约占全行业65%,2025年或需率先实现“碳达峰”。铝全产业链中约74%碳排放集中于电解环节,电力来源对电解铝环节排碳体量形成决定性影响;调整能源结构或控制总量或为当前主要方案。电解铝“碳达峰”目标指引下,火电铝产量或需边际收紧。从减碳角度,当前中国电解铝环节单吨耗电量平均水平已位居全球领先水平,其他环节能耗控制整体良好,电源结构调整成为必经之路。我们测算,在总产能到达“天花板”4500万吨背景下,“碳达峰”目标或需“火电铝”实际产量需边际减少。考虑到2020年后实际新投产能主要仍为火电电源,在“碳中和”目标指引下,部分火电铝或将被迫转型或退出,电解铝实际产量爬坡阻力明显。供给端:能耗双控+区域供电瓶颈,内蒙与云南产能投放进度或将滞后。①内蒙古:2019及2020前三季度内蒙古能耗双控均未达标,在国家严抓能耗指标下,预计自治区内新产能投产面临压力,现有减产产能复产存不确定性;②云南:2021年及以后全国电解铝待投产能约60%集中于云南,后续新产能需配套约1,680万千瓦水电装机量,对云南省内水电电源供应能力产生明显压力。此外,2021年省内为满足电能需求,或仍需进一步提高火电供电规模,水电电源新增供应能力或将影响国内电解铝新增投产与爬产周期。2021年发布时间:2021-06-07 电解铝行业深度报告:超预期的利润表现持续性如何?今年以来电解铝供应减量明显,供需双弱格局下行业去库超预期,那么对于电解铝高利润的可持续性,我们认为需要从两个角度来考虑:一是今年以来的氧化铝的过剩格局是否仍然持续,这是影响产业链利润分配的重要因素;二是目前的高利润是否会刺激新产能的加速投放,以及新产能的投放规模,这是影响电解铝冶炼端格局的重要因素,进一步可能会影响到电解铝高利润的可持续性。2019年发布时间:2020-04-18

电解铝行业深度报告:超预期的利润表现持续性如何?今年以来电解铝供应减量明显,供需双弱格局下行业去库超预期,那么对于电解铝高利润的可持续性,我们认为需要从两个角度来考虑:一是今年以来的氧化铝的过剩格局是否仍然持续,这是影响产业链利润分配的重要因素;二是目前的高利润是否会刺激新产能的加速投放,以及新产能的投放规模,这是影响电解铝冶炼端格局的重要因素,进一步可能会影响到电解铝高利润的可持续性。2019年发布时间:2020-04-18 行业深度报告:缺口持续扩大,电解铝行业高度景2022年发布时间:2022-08-17

行业深度报告:缺口持续扩大,电解铝行业高度景2022年发布时间:2022-08-17 2022年2月中国电解铝行业展望在全球经济复苏、流动性宽松以及国内限产减产等因素共同影响下,铝价持续快速攀升,企业盈利能力改善,财务杠杆水平亦有所优化,行业整体信用基本面保持稳定中国电解铝行业的展望为稳定,中诚信国际认为未来12~18个月行业总体信用质量不会发生重大变化。2022年发布时间:2022-03-10

2022年2月中国电解铝行业展望在全球经济复苏、流动性宽松以及国内限产减产等因素共同影响下,铝价持续快速攀升,企业盈利能力改善,财务杠杆水平亦有所优化,行业整体信用基本面保持稳定中国电解铝行业的展望为稳定,中诚信国际认为未来12~18个月行业总体信用质量不会发生重大变化。2022年发布时间:2022-03-10 有色金属行业铝行业专题报告:新增产能节奏错配,支撑电解铝利润充分释放预计2020 年超预期的电解铝利润具备可持续性。一是2020 年电解铝新增产量预计并不会对供需格局产生实质性冲击,铝价重心持平或小幅上移;二是成本端的氧化铝料将延续过剩,预计价格在成本线附近小幅震荡。维持行业“强于大市”评级,推荐神火股份及其他相关弹性标的。2019-2020年发布时间:2020-05-01

有色金属行业铝行业专题报告:新增产能节奏错配,支撑电解铝利润充分释放预计2020 年超预期的电解铝利润具备可持续性。一是2020 年电解铝新增产量预计并不会对供需格局产生实质性冲击,铝价重心持平或小幅上移;二是成本端的氧化铝料将延续过剩,预计价格在成本线附近小幅震荡。维持行业“强于大市”评级,推荐神火股份及其他相关弹性标的。2019-2020年发布时间:2020-05-01 铝行业分析框架:电解铝行业将会高利润能维持多久?铝产业链特点:①生产原料单一:铝土矿几乎是生产氧化铝的唯一原料(全球仅俄铝Achinsk氧化铝厂用霞石矿),氧化铝是生产电解铝的唯一原材料。②生产工艺单一:全球90%以上氧化铝采用拜耳法即碱法生产,原铝全部用熔盐电解工艺生产。产业链最大的环保风险是赤泥:生产1吨氧化铝会产生1-2吨固废赤泥,具有强碱性,目前没有成熟的处理方案,只能堆存,国内外曾多次发生赤泥库泄漏或垮塌事故,造成企业停产。能源属性最强的基本金属:生产1吨电解铝需要至少4吨标煤。与此同时,铝具有密度小、强度高、耐腐蚀等诸多特质,在后续应用过程中可以降低能耗;其次铝残值高,回收体系完善,循环利用率高。从全生命周期看,铝并非传统认知上的高耗能金属。2020年发布时间:2021-08-30

铝行业分析框架:电解铝行业将会高利润能维持多久?铝产业链特点:①生产原料单一:铝土矿几乎是生产氧化铝的唯一原料(全球仅俄铝Achinsk氧化铝厂用霞石矿),氧化铝是生产电解铝的唯一原材料。②生产工艺单一:全球90%以上氧化铝采用拜耳法即碱法生产,原铝全部用熔盐电解工艺生产。产业链最大的环保风险是赤泥:生产1吨氧化铝会产生1-2吨固废赤泥,具有强碱性,目前没有成熟的处理方案,只能堆存,国内外曾多次发生赤泥库泄漏或垮塌事故,造成企业停产。能源属性最强的基本金属:生产1吨电解铝需要至少4吨标煤。与此同时,铝具有密度小、强度高、耐腐蚀等诸多特质,在后续应用过程中可以降低能耗;其次铝残值高,回收体系完善,循环利用率高。从全生命周期看,铝并非传统认知上的高耗能金属。2020年发布时间:2021-08-30 有色金属行业:电解铝略有累库,但需求侧仍值得期待短期看,月底限产阶段即将结束,这意味着下游铝加工需求回升,以及上游氧化铝供应边际增加从而带来成本下降压力,再考虑到海外疫苗落地和货币财政刺激有望加码,电解铝景气度仍有望回升。长期看,产能臵换政策下电解铝产能天花板已定,电解铝供应存在上限;后疫情阶段”国内铝消费复苏力度强于预期,电解铝企业进入超高利润时期;氧化铝进口盈利窗口持续打开,在海外供给过剩背景下,海外氧化铝补充国内短期缺口的概率居高不下。2021年发布时间:2021-01-14

有色金属行业:电解铝略有累库,但需求侧仍值得期待短期看,月底限产阶段即将结束,这意味着下游铝加工需求回升,以及上游氧化铝供应边际增加从而带来成本下降压力,再考虑到海外疫苗落地和货币财政刺激有望加码,电解铝景气度仍有望回升。长期看,产能臵换政策下电解铝产能天花板已定,电解铝供应存在上限;后疫情阶段”国内铝消费复苏力度强于预期,电解铝企业进入超高利润时期;氧化铝进口盈利窗口持续打开,在海外供给过剩背景下,海外氧化铝补充国内短期缺口的概率居高不下。2021年发布时间:2021-01-14 再生铝行业研究专题报告:“碳中和”下电解铝产能接近红线,再生铝迎发展良机再生铝是铝产业的重要组成部分,降耗优势明显。与生产等量原铝相比,再生铝能耗仅为前者3%-5%,生产1吨再生铝可节3.4吨标准煤,14吨水,减少固体废弃物排放20吨,伴随资源日益紧张,环境治理成本提高,再生铝生产优势明显。我国再生铝行业规模与发达国家差距显著,未来发展前景广阔。2019年国内再生铝产量达到715万吨,相当于原铝和再生铝总产量的19.29%,近年来国内废铝回收量占比逐渐提高,铝回收量呈现快速增长态势,但与国际水平仍有较大差距。发达国家对铝资源再生的开发研究起步较早,废铝资源较丰富,废铝回收体系和法规相对完善,废铝回收情况较好。自2002年起,美国再生铝产量超过原铝,并持续增长,占供应总量比例已接近40%,2017年美国再生铝产量约占总产量的81%。邻国日本再生铝产量占总产量比例高达100%。碳中和背景下,国内电解铝产能逐步接近产能红线,再生铝地位凸显。目前,全国电解铝企业建成产能规模4320万吨/年、开工率增至91.6%。中国有色金属工业协会正在配合相关政府部门制定的《中国电解铝行业碳排放达峰行动方案》,预期电解铝产能4500万吨“天花板”将严格可控制,甚至下降。在碳中和及“双控”背景下,因再生铝碳排放显著低于原铝排放,再生铝占比有望继续抬升。预计“十四五”期间再生铝回收体系将会进一步完善,废铝回收效率和集约化程度将会大幅上升。再生铝产业在政策规制和市场竞争的双重作用下将会重新洗牌,由目前的小而散,向龙头企业带动骨干企业模式转变,并向具有交通优势的内陆地区和海运优势的沿海地区进一步聚集。再生铝行业盈利能力有望增厚。2021-2025年,我们预计再生铝行业营业收入增长有望提升至15-20%的水平,按照15%的增速预计2022年再生铝行业营收可达474亿元。伴随国家政策对于行业的利好,行业加速整合以及回收体系的逐步完善,行业毛利率有望提升至1%以上,行业领先企业的净利润增速有望保持在30-35%的水平,按照30%的增速预计2022年再生铝行业净利润可达35亿元。2021年发布时间:2021-06-15

再生铝行业研究专题报告:“碳中和”下电解铝产能接近红线,再生铝迎发展良机再生铝是铝产业的重要组成部分,降耗优势明显。与生产等量原铝相比,再生铝能耗仅为前者3%-5%,生产1吨再生铝可节3.4吨标准煤,14吨水,减少固体废弃物排放20吨,伴随资源日益紧张,环境治理成本提高,再生铝生产优势明显。我国再生铝行业规模与发达国家差距显著,未来发展前景广阔。2019年国内再生铝产量达到715万吨,相当于原铝和再生铝总产量的19.29%,近年来国内废铝回收量占比逐渐提高,铝回收量呈现快速增长态势,但与国际水平仍有较大差距。发达国家对铝资源再生的开发研究起步较早,废铝资源较丰富,废铝回收体系和法规相对完善,废铝回收情况较好。自2002年起,美国再生铝产量超过原铝,并持续增长,占供应总量比例已接近40%,2017年美国再生铝产量约占总产量的81%。邻国日本再生铝产量占总产量比例高达100%。碳中和背景下,国内电解铝产能逐步接近产能红线,再生铝地位凸显。目前,全国电解铝企业建成产能规模4320万吨/年、开工率增至91.6%。中国有色金属工业协会正在配合相关政府部门制定的《中国电解铝行业碳排放达峰行动方案》,预期电解铝产能4500万吨“天花板”将严格可控制,甚至下降。在碳中和及“双控”背景下,因再生铝碳排放显著低于原铝排放,再生铝占比有望继续抬升。预计“十四五”期间再生铝回收体系将会进一步完善,废铝回收效率和集约化程度将会大幅上升。再生铝产业在政策规制和市场竞争的双重作用下将会重新洗牌,由目前的小而散,向龙头企业带动骨干企业模式转变,并向具有交通优势的内陆地区和海运优势的沿海地区进一步聚集。再生铝行业盈利能力有望增厚。2021-2025年,我们预计再生铝行业营业收入增长有望提升至15-20%的水平,按照15%的增速预计2022年再生铝行业营收可达474亿元。伴随国家政策对于行业的利好,行业加速整合以及回收体系的逐步完善,行业毛利率有望提升至1%以上,行业领先企业的净利润增速有望保持在30-35%的水平,按照30%的增速预计2022年再生铝行业净利润可达35亿元。2021年发布时间:2021-06-15 电解铝行业深度:铝价波动加大,关注左侧机会2022年发布时间:2022-05-10

电解铝行业深度:铝价波动加大,关注左侧机会2022年发布时间:2022-05-10 电解铝行业深度报告:乍暖还寒,曙光已现2023年发布时间:2024-02-01

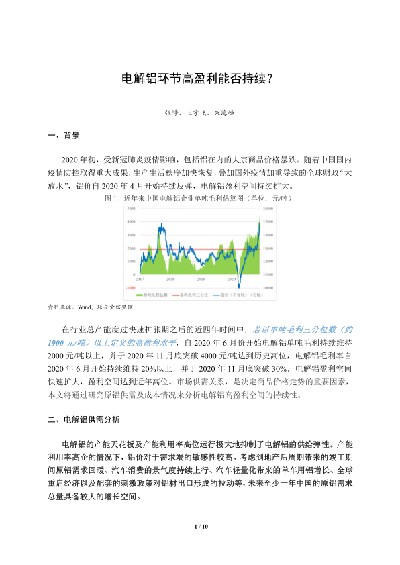

电解铝行业深度报告:乍暖还寒,曙光已现2023年发布时间:2024-02-01 有色金属行业:电解铝环节高盈利能否持续?2020年初,受新冠肺炎疫情影响,包括铝在内的大宗商品价格暴跌。随着中国国内疫情防控取得重大成果,生产生活秩序加快恢复,叠加国外疫情加重导致的全球财政“大放水”,铝价自2020年4月开始持续反弹,电解铝盈利空间持续扩大。2020年发布时间:2021-08-30

有色金属行业:电解铝环节高盈利能否持续?2020年初,受新冠肺炎疫情影响,包括铝在内的大宗商品价格暴跌。随着中国国内疫情防控取得重大成果,生产生活秩序加快恢复,叠加国外疫情加重导致的全球财政“大放水”,铝价自2020年4月开始持续反弹,电解铝盈利空间持续扩大。2020年发布时间:2021-08-30 电解铝行业深度报告:海外供应受限,国内稳增长打开需求海外供应∶欧洲能源危机蔓延,海外铝锌减产严重。能源转型背景下,欧洲天然气危机蔓延,电价居高不下,铝锌冶炼企业亏损严重,欧洲铝/锌减产产能分别为84万吨和46万吨,全球占比为1.1%和3.2%。在美俄关系紧张局势下,未来欧洲天然气供应仍然紧张。2022年发布时间:2022-03-10

电解铝行业深度报告:海外供应受限,国内稳增长打开需求海外供应∶欧洲能源危机蔓延,海外铝锌减产严重。能源转型背景下,欧洲天然气危机蔓延,电价居高不下,铝锌冶炼企业亏损严重,欧洲铝/锌减产产能分别为84万吨和46万吨,全球占比为1.1%和3.2%。在美俄关系紧张局势下,未来欧洲天然气供应仍然紧张。2022年发布时间:2022-03-10