"周期性商品发展前景"相关数据

更新时间:2024-11-25玻璃纤维行业周期性渐弱,关注产品结构升级

投资要点:

2017年玻璃纤维国内产量408万吨,国内消费量283万吨,出口量145万吨,进口量20万吨,全球57%的产能集中在国内,出口依存度达到36%。具体到公司产能,2018年CR5产能占比达到64%,整体行业呈现出寡头竞争格局。从供需数据不难玻璃纤维行业的特征:1)整体产能过剩;2)出口依赖度极高,存在国外反倾销的风险。2018年玻璃纤维行业迎来新一轮产能投放,实际新增产能105万吨,其中主流企业新增88万吨,中小企业/行业新进入这新增17万吨,新增产能中高端产品(如电子纱等)的比重在提高。

玻璃纤维行业的下游需求主要集中在建筑(34%)、电子器件(21%)、交通(16%)、管道(11%)、工业应用(10%)等。从下游需求不难发现,有相对比较偏周期的应用领城(建筑、管道等),也有比较新兴的应用领域(5G、风电、汽车轻量化),所以玻纤行业兼具“周期”和“成长”双重属性。2013年之前玻纤行业周期性非常明显,玻纤产量与销量增速与GDP变动几乎保持一致,2014年之后下游新兴需求拉动使得周期性有所减弱,其中2014-2015年受风电市场拉动,2016-2017年受电子纱和汽车轻量化拉动。

电子纱:电子纱的下游是PCB,但需要注意的是不是所有做电子纱的企业都处于成长赛道,只有具备极薄纱、超薄纱产能的企业才是真正具备成长性的,才能真正享受5G、消费电子“轻薄化”的红利。风电纱:产业链的议价能力较强,以风电纱、风电叶片、风电整机商各自的龙头为例,在16/17/18年风电装机量整体不景气的背景下,风电纱的价格保持稳定且有一定的上涨。汽车轻量化:受益于国六标准的推出,中长期来看,玻璃纤维在汽车轻量化领域有望持续渗透。

【更多详情,请下载:玻璃纤维行业周期性渐弱,关注产品结构升级】

玻璃纤维行业周期性渐弱,关注产品结构升级2018年发布时间:2020-01-15

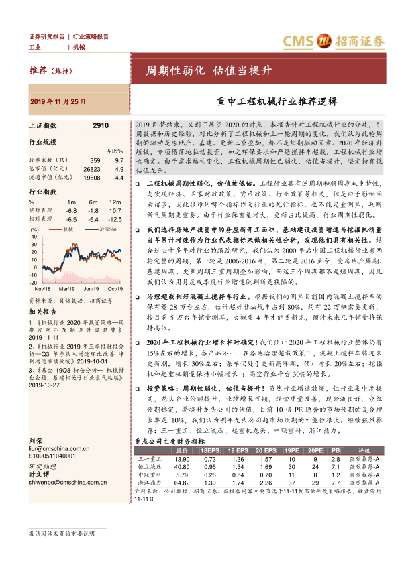

玻璃纤维行业周期性渐弱,关注产品结构升级2018年发布时间:2020-01-15 重申工程机械行业推荐逻辑:周期性弱化,估值当提升2019年发布时间:2020-05-22

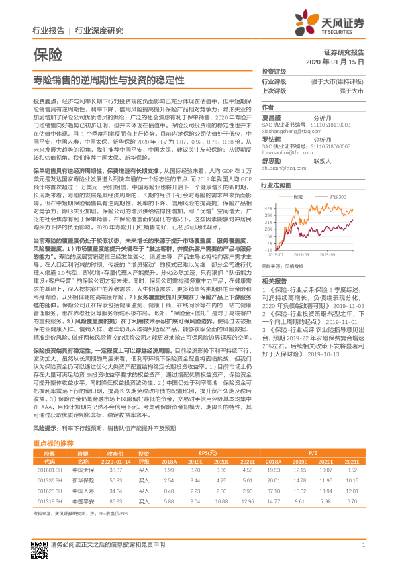

重申工程机械行业推荐逻辑:周期性弱化,估值当提升2019年发布时间:2020-05-22 保险行业深度研究:寿险销售的逆周期性与投资的稳定性寿险保单销售具有逆经济周期性,保费增速有长期支撑,当前寿险的覆盖度仍处于较低状态,未来增长的来源于提升市场覆盖度、服务覆盖度、风险覆盖度,保险投资端具有稳定性,一定程度上可以穿越经济周期。2019-2020年发布时间:2020-05-01

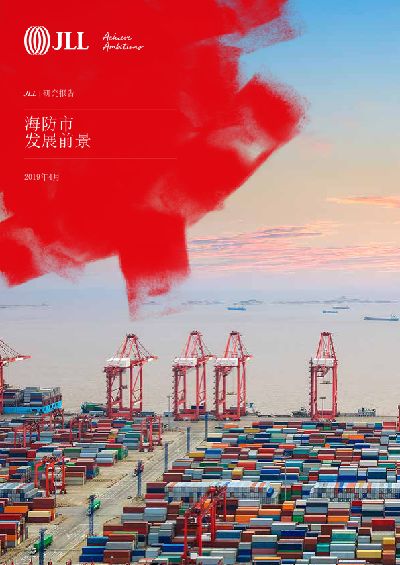

保险行业深度研究:寿险销售的逆周期性与投资的稳定性寿险保单销售具有逆经济周期性,保费增速有长期支撑,当前寿险的覆盖度仍处于较低状态,未来增长的来源于提升市场覆盖度、服务覆盖度、风险覆盖度,保险投资端具有稳定性,一定程度上可以穿越经济周期。2019-2020年发布时间:2020-05-01 海防市发展前景在过去的十多年,随着外国直接投资资金不断涌入北部,海防市迅速成为焦点,它提供给企业畅通发展全球业务的基础,同时创造了可预见的机遇。基于该背景下,该报告将重点分析海防市如何加速成为国际认可的工业贸易中心和越南北部发展的驱动力。2019年发布时间:2019-12-03

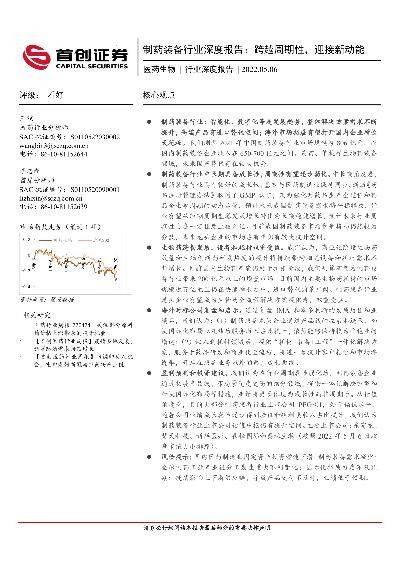

海防市发展前景在过去的十多年,随着外国直接投资资金不断涌入北部,海防市迅速成为焦点,它提供给企业畅通发展全球业务的基础,同时创造了可预见的机遇。基于该背景下,该报告将重点分析海防市如何加速成为国际认可的工业贸易中心和越南北部发展的驱动力。2019年发布时间:2019-12-03 医药生物:制药装备行业深度报告:跨越周期性,迎接新动能2022年发布时间:2022-05-25

医药生物:制药装备行业深度报告:跨越周期性,迎接新动能2022年发布时间:2022-05-25 “周期性”VS“非典型”滞胀的策略含义:雷同的“滞胀”,别样的牛熊由历史经验看,造成“经济增速回落、CPI冲高”的原因有两类,一类是周期性的,是经济周期尾部的正常现象;另一类源于非周期因素,即“非典型滞胀”,经济增速下行阶段,多数消费品价格表现稳定甚至下降,但偶发因素造成某种商品价格攀升、推升CPI。而2019年受非洲猪瘟影响,猪肉价格推动CPI读数超市场预期,是“非典型滞胀”的表现。 “周期性滞胀”结束后进入衰退期,各行业普遍下跌。滞胀加剧初期、或者通胀见顶回落的巅峰期,周期和消费行业出现超额收益的概率较高。而“非典型滞胀”对政策和市场的意义截然不同。 “非典型滞胀”是当前扰动市场的因素之一,弱元起下的新牛市有望开启。2019年发布时间:2020-09-09

“周期性”VS“非典型”滞胀的策略含义:雷同的“滞胀”,别样的牛熊由历史经验看,造成“经济增速回落、CPI冲高”的原因有两类,一类是周期性的,是经济周期尾部的正常现象;另一类源于非周期因素,即“非典型滞胀”,经济增速下行阶段,多数消费品价格表现稳定甚至下降,但偶发因素造成某种商品价格攀升、推升CPI。而2019年受非洲猪瘟影响,猪肉价格推动CPI读数超市场预期,是“非典型滞胀”的表现。 “周期性滞胀”结束后进入衰退期,各行业普遍下跌。滞胀加剧初期、或者通胀见顶回落的巅峰期,周期和消费行业出现超额收益的概率较高。而“非典型滞胀”对政策和市场的意义截然不同。 “非典型滞胀”是当前扰动市场的因素之一,弱元起下的新牛市有望开启。2019年发布时间:2020-09-09 2018年4月世界经济展望:周期性上升,结构性调整本报告由国际货币基金组织工作人员撰写的概览,每年发布两次,分别在春季和秋季。2018年发布时间:2020-11-24

2018年4月世界经济展望:周期性上升,结构性调整本报告由国际货币基金组织工作人员撰写的概览,每年发布两次,分别在春季和秋季。2018年发布时间:2020-11-24 中国绿色预算发展前景研究2024年发布时间:2024-09-25

中国绿色预算发展前景研究2024年发布时间:2024-09-25 食品、饮料与烟草行业:三看白酒周期性,潮水退去,方见真章2019年发布时间:2019-12-09

食品、饮料与烟草行业:三看白酒周期性,潮水退去,方见真章2019年发布时间:2019-12-09 金属行业2023半年度展望:关注周期性、成长性及对冲性的配置价值2023年发布时间:2023-11-17

金属行业2023半年度展望:关注周期性、成长性及对冲性的配置价值2023年发布时间:2023-11-17 建材细分行业解读之五:石膏板,周期性弱化,需求空间犹存2019年发布时间:2020-04-18

建材细分行业解读之五:石膏板,周期性弱化,需求空间犹存2019年发布时间:2020-04-18 非银金融行业:弱复苏下,重视非银行业的周期性底部机会2023年发布时间:2023-12-28

非银金融行业:弱复苏下,重视非银行业的周期性底部机会2023年发布时间:2023-12-28 社会服务行业酒店专题报告:周期性趋弱,且看成长酒店行业虽短期景气仍弱,但其估值已至低位,配置价值显著。中国酒店行业在消费升级大背景下,结构升级空间显著,建议积极配置三家有限服务型酒店龙头,行业空间+格局清晰+估值低位奠定市值提升空间。2019年发布时间:2020-05-01

社会服务行业酒店专题报告:周期性趋弱,且看成长酒店行业虽短期景气仍弱,但其估值已至低位,配置价值显著。中国酒店行业在消费升级大背景下,结构升级空间显著,建议积极配置三家有限服务型酒店龙头,行业空间+格局清晰+估值低位奠定市值提升空间。2019年发布时间:2020-05-01 2024中国经济简报-超越房地产的增长-周期性上升与结构性挑战2024年发布时间:2024-11-07

2024中国经济简报-超越房地产的增长-周期性上升与结构性挑战2024年发布时间:2024-11-07 中诚信国际:金砖国家发展前景及合作机制探析本文试图在回顾和梳理金砖国家发展历程的基础上,聚焦后疫情时代金砖国家面临的困境与发展前景,并在新的时点看待金砖国家合作机制未来的发展方向。2021年发布时间:2021-05-08

中诚信国际:金砖国家发展前景及合作机制探析本文试图在回顾和梳理金砖国家发展历程的基础上,聚焦后疫情时代金砖国家面临的困境与发展前景,并在新的时点看待金砖国家合作机制未来的发展方向。2021年发布时间:2021-05-08 酒店行业专题报告:周期与成长属性共振,国内连锁化中高端酒店发展前景广阔2023年发布时间:2024-07-01

酒店行业专题报告:周期与成长属性共振,国内连锁化中高端酒店发展前景广阔2023年发布时间:2024-07-01 农林牧渔周报(第47期):鸡价周期性上涨,重点看好白鸡养殖板块2022年发布时间:2023-02-09

农林牧渔周报(第47期):鸡价周期性上涨,重点看好白鸡养殖板块2022年发布时间:2023-02-09 农林牧渔周报(第46期):鸡价周期性上涨,重点看好白鸡养殖板块2022年发布时间:2023-02-09

农林牧渔周报(第46期):鸡价周期性上涨,重点看好白鸡养殖板块2022年发布时间:2023-02-09 房地产行业2019年度策略:行业遇周期性下滑、股票迎衰退型收益2019年发布时间:2019-10-15

房地产行业2019年度策略:行业遇周期性下滑、股票迎衰退型收益2019年发布时间:2019-10-15 万孚生物-国内POCT龙头,发展前景可期2021年发布时间:2021-11-08

万孚生物-国内POCT龙头,发展前景可期2021年发布时间:2021-11-08