"未来是湿的"相关数据

更新时间:2024-05-30企业年金是未来公募基金争夺的方向

投资观点

经过长期发展,现行美国养老保险体系已经形成了三大支柱:第一支柱是政府主导,强制实施的联邦社保基金;第二支柱是企业主导、雇主和雇员共同出资的雇主发起式养老计划;第三支柱是个人负责、自愿参加的个人养老账户。

在美国公募基金中,养老金资产占整体公募基金规模的比例逐年上升,养老金已经发展为公募基金的主力。从1992年到2018年,养老金资产( IRA&DC计划)占公募基金规模的比重逐年上升,从1992年的25%.上升至2018年的46%。截至2018年底,美国公募基金的净资产为17.7万亿美元,其中养老金账户达8.2万亿美元,占比46.13%。也就是说,接近半数的公募基金资产来自养老金,养老金已经成为公募基金重要的投资者之一。

我国养老金体系仍然以第一支柱为主,第二第三支柱还处于萌芽期。2019年第一季度末,全国已有8.9万户企业设立了企业年金,参加职工人数达到2438万人,年末企业年金基金结余15596亿元。对企业年金进行补充完善的还有面向机关事业单位的职业年金.目前交纳企业年金主要是央企、国企和部分试点单位。相较于第一支柱,第二支柱的参与度明显不足。市场展望:

8月配置思路上,继续关注两个方向: 一方面,半年报行情已经开始启动,市场或仍将围绕个股中报做文章,尤其是抱团股,对于部分业绩超预期的个股,或仍将维持强者恒强的走势,而对于业绩不及预期或符合预期的,可能存在较强的获利了结压力,建议规避高估值瑕疵,寻找盈利匹配度更好的板块,建议逐步回避业绩不达预期的核心资产;另一方面,科创板上市成功,其赚钱效应有望给存量市场带来溢出效应,尤其是符合国家战略的硬科技领城,有望和科创板形成估值联动。

【更多详情,请下载:企业年金是未来公募基金争夺的方向】

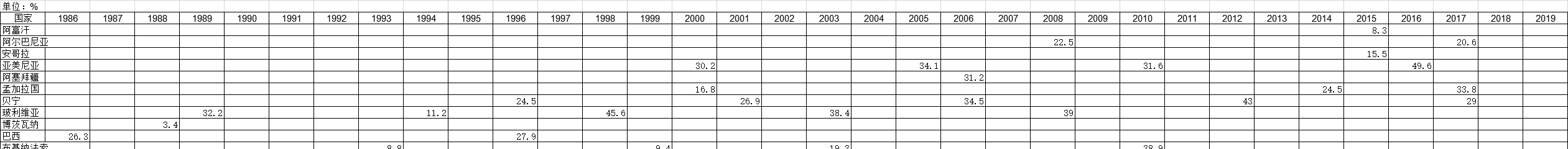

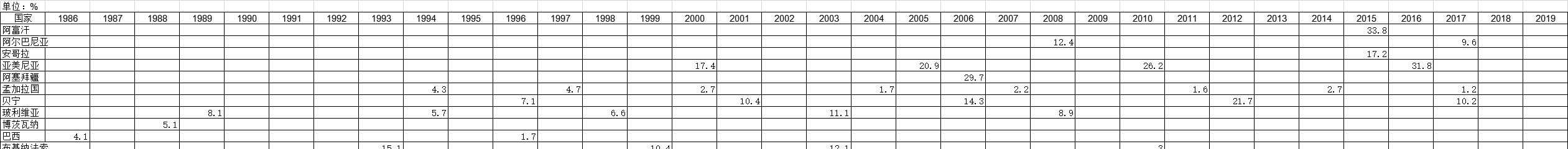

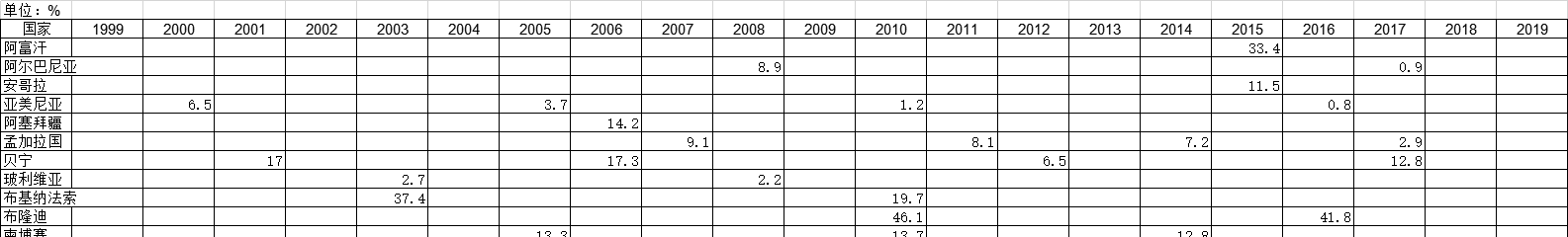

1986-2019年全球受访国家相信生育期是周期的中间的调查统计数据本数据记录了1986-2019年全球受访国家相信生育期是周期的中间的调查统计数据。调查内容为认为生育期处于周期中间的妇女百分比。1986-2019年发布时间:2021-01-20

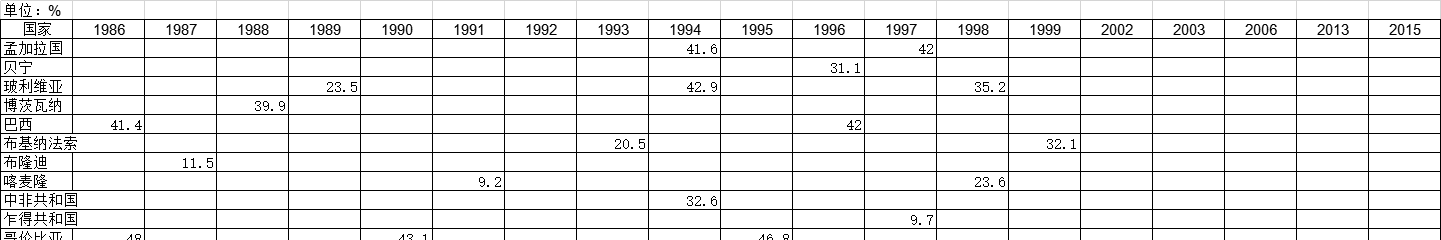

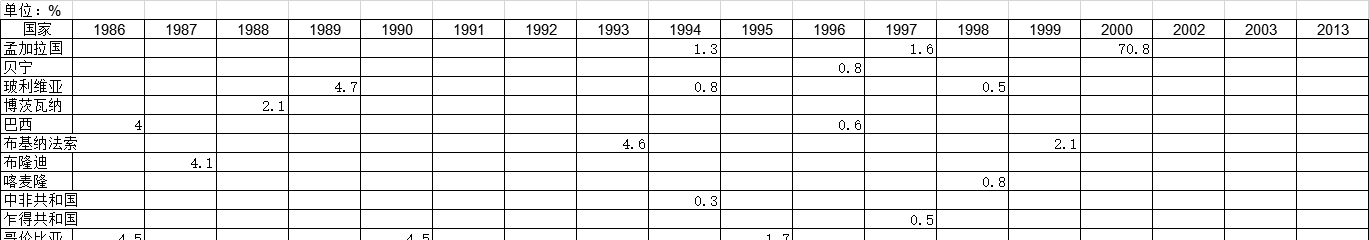

1986-2019年全球受访国家相信生育期是周期的中间的调查统计数据本数据记录了1986-2019年全球受访国家相信生育期是周期的中间的调查统计数据。调查内容为认为生育期处于周期中间的妇女百分比。1986-2019年发布时间:2021-01-20 1986-2015年全球受访国家关于指标“未来避孕方法:未来12个月”的调查统计数据本数据记录了1986-2015年全球受访国家关于指标“未来避孕方法:未来12个月”的调查统计数据。调查内容为打算在未来12个月内使用避孕方法的当前未婚或未使用避孕方法的已婚或已婚妇女的百分比。1986-2015年发布时间:2021-01-20

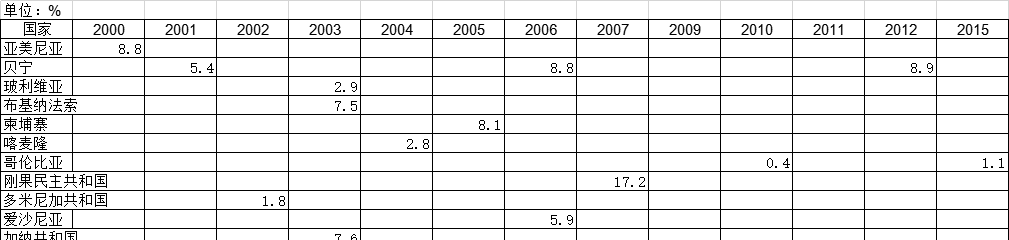

1986-2015年全球受访国家关于指标“未来避孕方法:未来12个月”的调查统计数据本数据记录了1986-2015年全球受访国家关于指标“未来避孕方法:未来12个月”的调查统计数据。调查内容为打算在未来12个月内使用避孕方法的当前未婚或未使用避孕方法的已婚或已婚妇女的百分比。1986-2015年发布时间:2021-01-20 2000-2015年全球受访国家出于所有原因拒绝性爱是有道理的的调查统计数据本数据记录了2000-2015年全球受访国家出于所有原因拒绝性爱是有道理的的调查统计数据。调查内容为认为妻子因所有原因拒绝与丈夫发生性行为有正当理由的妇女百分比。2000-2015年发布时间:2021-01-20

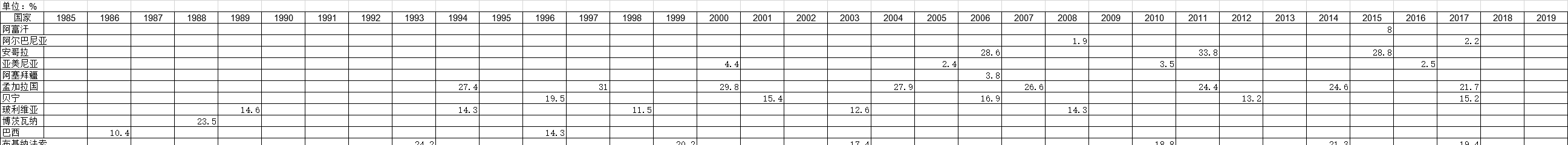

2000-2015年全球受访国家出于所有原因拒绝性爱是有道理的的调查统计数据本数据记录了2000-2015年全球受访国家出于所有原因拒绝性爱是有道理的的调查统计数据。调查内容为认为妻子因所有原因拒绝与丈夫发生性行为有正当理由的妇女百分比。2000-2015年发布时间:2021-01-20 1985-2019年全球受访国家母亲是青少年的调查统计数据本数据记录了1985-2019年全球受访国家母亲是青少年的调查统计数据。调查内容为母亲中少女的百分比。1985-2019年发布时间:2021-01-20

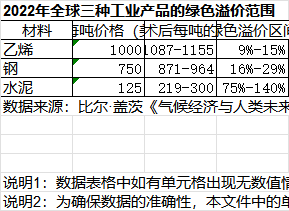

1985-2019年全球受访国家母亲是青少年的调查统计数据本数据记录了1985-2019年全球受访国家母亲是青少年的调查统计数据。调查内容为母亲中少女的百分比。1985-2019年发布时间:2021-01-20 2022年全球三种工业产品的绿色溢价范围该统计数据包含了2022年全球三种工业产品的绿色溢价范围。采取碳捕捉技术后水泥的绿色溢价是最高的。2022年发布时间:2022-12-30

2022年全球三种工业产品的绿色溢价范围该统计数据包含了2022年全球三种工业产品的绿色溢价范围。采取碳捕捉技术后水泥的绿色溢价是最高的。2022年发布时间:2022-12-30 2000-2015年全球受访国家无缘无故拒绝性行为是有道理的的调查统计数据本数据记录了2000-2015年全球受访国家无缘无故拒绝性行为是有道理的的调查统计数据。调查内容为认为妻子有正当理由拒绝与丈夫发生性关系的妇女所占的百分比。2000-2015年发布时间:2021-01-20

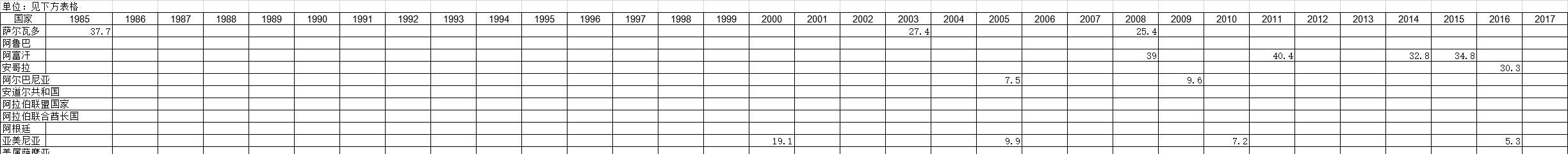

2000-2015年全球受访国家无缘无故拒绝性行为是有道理的的调查统计数据本数据记录了2000-2015年全球受访国家无缘无故拒绝性行为是有道理的的调查统计数据。调查内容为认为妻子有正当理由拒绝与丈夫发生性关系的妇女所占的百分比。2000-2015年发布时间:2021-01-20 1985-2017年全球初婚年全球龄是18岁的妇女占20-24岁妇女的百分比该统计数据包含了1985-2017年初婚年龄是18岁的妇女(占20-24岁妇女的百分比)。2016年安哥拉初婚年龄是18岁的妇女占比30.3%。1985-2017年发布时间:2020-07-16

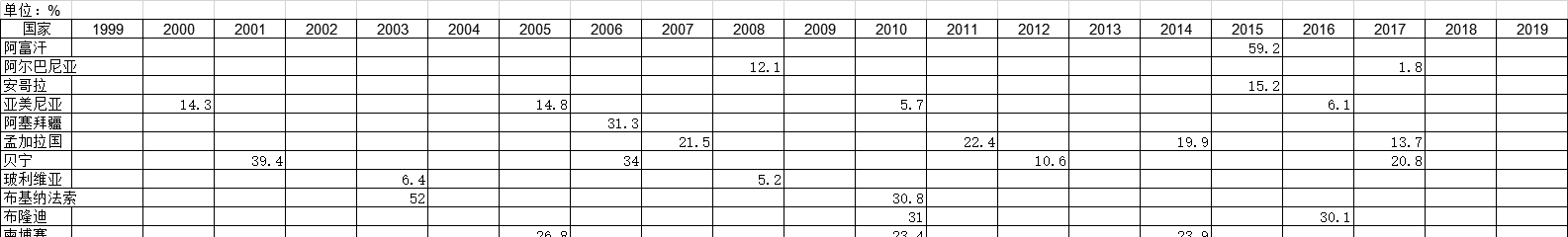

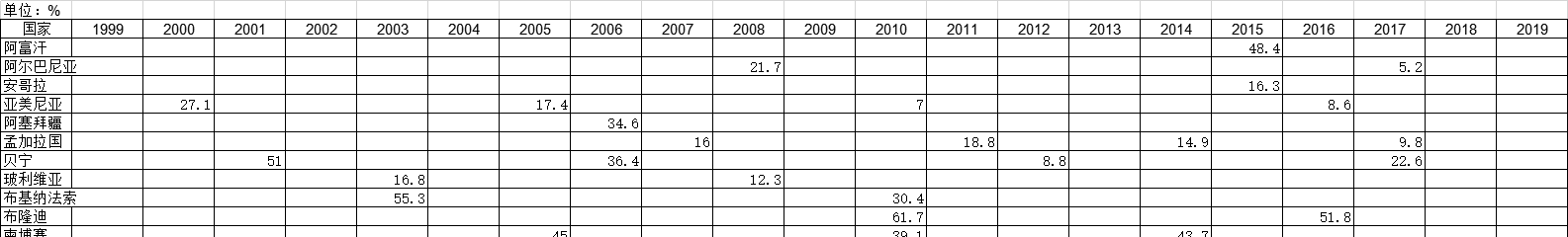

1985-2017年全球初婚年全球龄是18岁的妇女占20-24岁妇女的百分比该统计数据包含了1985-2017年初婚年龄是18岁的妇女(占20-24岁妇女的百分比)。2016年安哥拉初婚年龄是18岁的妇女占比30.3%。1985-2017年发布时间:2020-07-16 1999-2019年全球受访国家关于指标“妻子殴打是合理的,如果她与他吵架[妇女]”的调查统计数据本数据记录了1999-2019年全球受访国家关于指标“妻子殴打是合理的,如果她与他吵架[妇女]”的调查统计数据。调查内容为同意丈夫与妻子吵架有理由殴打或殴打妻子的妇女所占的百分比。1999-2019年发布时间:2021-01-20

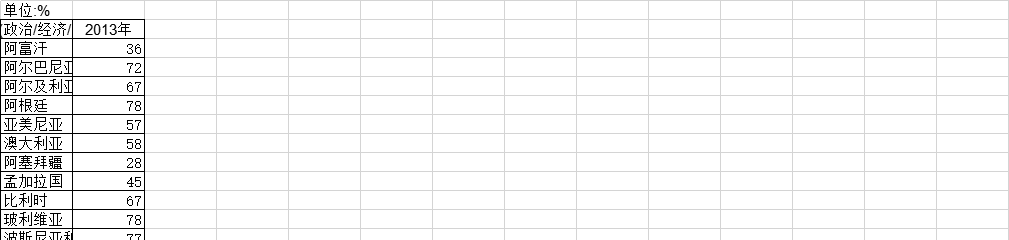

1999-2019年全球受访国家关于指标“妻子殴打是合理的,如果她与他吵架[妇女]”的调查统计数据本数据记录了1999-2019年全球受访国家关于指标“妻子殴打是合理的,如果她与他吵架[妇女]”的调查统计数据。调查内容为同意丈夫与妻子吵架有理由殴打或殴打妻子的妇女所占的百分比。1999-2019年发布时间:2021-01-20 2013年全球107个国家和地区政党中被认为是腐败的发生率认为政党非常腐败的人比例。2013年发布时间:2020-07-06

2013年全球107个国家和地区政党中被认为是腐败的发生率认为政党非常腐败的人比例。2013年发布时间:2020-07-06 1999-2019年全球受访国家关于指标“如果妻子忽视孩子,妻子就会殴打是有道理的[妇女]”的调查统计数据本数据记录了1999-2019年全球受访国家关于指标“如果妻子忽视孩子,妻子就会殴打是有道理的[妇女]”的调查统计数据。调查内容为同意丈夫在忽略子女的情况下有理由殴打或殴打妻子的妇女所占的百分比。1999-2019年发布时间:2021-01-20

1999-2019年全球受访国家关于指标“如果妻子忽视孩子,妻子就会殴打是有道理的[妇女]”的调查统计数据本数据记录了1999-2019年全球受访国家关于指标“如果妻子忽视孩子,妻子就会殴打是有道理的[妇女]”的调查统计数据。调查内容为同意丈夫在忽略子女的情况下有理由殴打或殴打妻子的妇女所占的百分比。1999-2019年发布时间:2021-01-20 2000-2019年全球受访国家至少有一个特定原因殴打妻子是合理的[男人]的调查统计数据本数据记录了2000-2019年全球受访国家至少有一个特定原因殴打妻子是合理的[男人]的调查统计数据。调查内容为同意丈夫因至少一个特定原因而殴打或殴打妻子有正当理由的男人所占的百分比。2000-2019年发布时间:2021-01-27

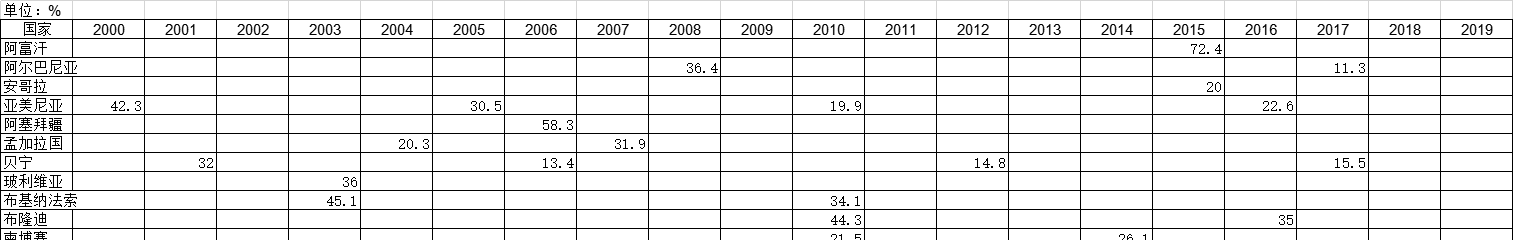

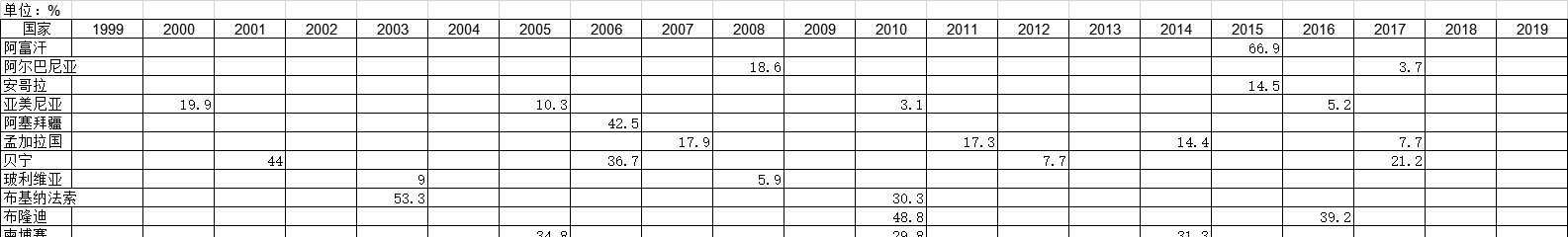

2000-2019年全球受访国家至少有一个特定原因殴打妻子是合理的[男人]的调查统计数据本数据记录了2000-2019年全球受访国家至少有一个特定原因殴打妻子是合理的[男人]的调查统计数据。调查内容为同意丈夫因至少一个特定原因而殴打或殴打妻子有正当理由的男人所占的百分比。2000-2019年发布时间:2021-01-27 1999-2019年全球受访国家至少有一个特定原因殴打妻子是合理的[妇女]的调查统计数据本数据记录了1999-2019年全球受访国家至少有一个特定原因殴打妻子是合理的[妇女]的调查统计数据。调查内容为同意丈夫因至少一个特定原因而殴打或殴打妻子有正当理由的妇女百分比。1999-2019年发布时间:2021-01-20

1999-2019年全球受访国家至少有一个特定原因殴打妻子是合理的[妇女]的调查统计数据本数据记录了1999-2019年全球受访国家至少有一个特定原因殴打妻子是合理的[妇女]的调查统计数据。调查内容为同意丈夫因至少一个特定原因而殴打或殴打妻子有正当理由的妇女百分比。1999-2019年发布时间:2021-01-20 1999-2019年全球受访国家关于指标“妻子殴打是合理的,如果她不告诉他就出去[妇女]”的调查统计数据本数据记录了1999-2019年全球受访国家关于指标“妻子殴打是合理的,如果她不告诉他就出去[妇女]”的调查统计数据。调查内容为同意丈夫在不通知丈夫的情况下殴打或殴打妻子是正当的妇女的百分比。1999-2019年发布时间:2021-01-20

1999-2019年全球受访国家关于指标“妻子殴打是合理的,如果她不告诉他就出去[妇女]”的调查统计数据本数据记录了1999-2019年全球受访国家关于指标“妻子殴打是合理的,如果她不告诉他就出去[妇女]”的调查统计数据。调查内容为同意丈夫在不通知丈夫的情况下殴打或殴打妻子是正当的妇女的百分比。1999-2019年发布时间:2021-01-20 2000-2019年全球受访国家关于指标“妻子殴打是合理的,如果她不告诉他就出去[男人]”的调查统计数据本数据记录了2000-2019年全球受访国家关于指标“妻子殴打是合理的,如果她不告诉他就出去[男人]”的调查统计数据。调查内容为同意丈夫在不告知妻子的情况下殴打或殴打妻子是合理的男人所占的百分比。2000-2019年发布时间:2021-01-20

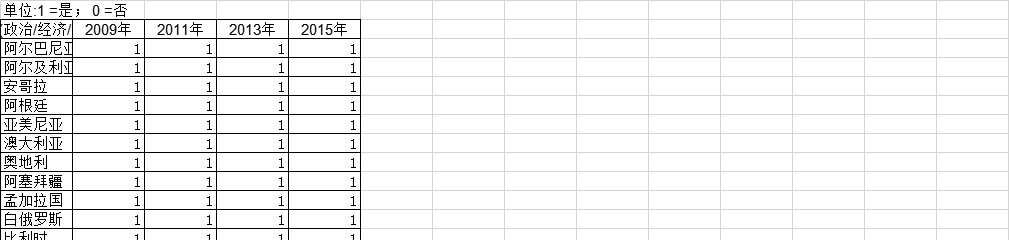

2000-2019年全球受访国家关于指标“妻子殴打是合理的,如果她不告诉他就出去[男人]”的调查统计数据本数据记录了2000-2019年全球受访国家关于指标“妻子殴打是合理的,如果她不告诉他就出去[男人]”的调查统计数据。调查内容为同意丈夫在不告知妻子的情况下殴打或殴打妻子是合理的男人所占的百分比。2000-2019年发布时间:2021-01-20 2009-2015年全球166个国家已婚男人和已婚女人拥有平等的财产所有权(1 =是; 0 =否)已婚男人和已婚女人拥有平等的财产所有权,取决于已婚男人和已婚女人是否拥有相同的财产所有权。 这里使用的所有权包括管理,控制,管理,访问,负担,接收,处置和转让财产的能力。 如果对基于性别的已婚妇女或男子所适用的财产没有特别的法律限制,答案是“是”。 如果在配偶财产的法律待遇上存在性别差异,例如,如果丈夫被授予对婚姻财产的行政控制权,答案是“否”。2009-2015年发布时间:2020-07-09

2009-2015年全球166个国家已婚男人和已婚女人拥有平等的财产所有权(1 =是; 0 =否)已婚男人和已婚女人拥有平等的财产所有权,取决于已婚男人和已婚女人是否拥有相同的财产所有权。 这里使用的所有权包括管理,控制,管理,访问,负担,接收,处置和转让财产的能力。 如果对基于性别的已婚妇女或男子所适用的财产没有特别的法律限制,答案是“是”。 如果在配偶财产的法律待遇上存在性别差异,例如,如果丈夫被授予对婚姻财产的行政控制权,答案是“否”。2009-2015年发布时间:2020-07-09 1986-2019年全球受访国家关于指标“避孕的未来用途:不确定使用”的调查统计数据本数据记录了1986-2019年全球受访国家关于指标“避孕的未来用途:不确定使用”的调查统计数据。调查内容为目前未使用避孕方法且不确定未来是否会使用避孕方法的已婚或已婚妇女的百分比。1986-2019年发布时间:2021-01-20

1986-2019年全球受访国家关于指标“避孕的未来用途:不确定使用”的调查统计数据本数据记录了1986-2019年全球受访国家关于指标“避孕的未来用途:不确定使用”的调查统计数据。调查内容为目前未使用避孕方法且不确定未来是否会使用避孕方法的已婚或已婚妇女的百分比。1986-2019年发布时间:2021-01-20 1986-2013年全球受访国家关于指标“避孕的未来用途:不确定时机”的调查统计数据本数据记录了1986-2013年全球受访国家关于指标“避孕的未来用途:不确定时机”的调查统计数据。调查内容为当前未使用避孕方法的不确定已婚或同居妇女的百分比,她们不确定未来何时使用该方法。1986-2013年发布时间:2021-01-20

1986-2013年全球受访国家关于指标“避孕的未来用途:不确定时机”的调查统计数据本数据记录了1986-2013年全球受访国家关于指标“避孕的未来用途:不确定时机”的调查统计数据。调查内容为当前未使用避孕方法的不确定已婚或同居妇女的百分比,她们不确定未来何时使用该方法。1986-2013年发布时间:2021-01-20 2000-2019年全球受访国家关于指标“如果她拒绝与妻子发生性行为,妻子就会殴打是合理的[男人]”的调查统计数据本数据记录了2000-2019年全球受访国家关于指标“如果她拒绝与妻子发生性行为,妻子就会殴打是合理的[男人]”的调查统计数据。调查内容为同意丈夫有理由殴打或殴打妻子(如果她拒绝与丈夫发生性关系)的男人所占的百分比。2000-2019年发布时间:2021-01-20

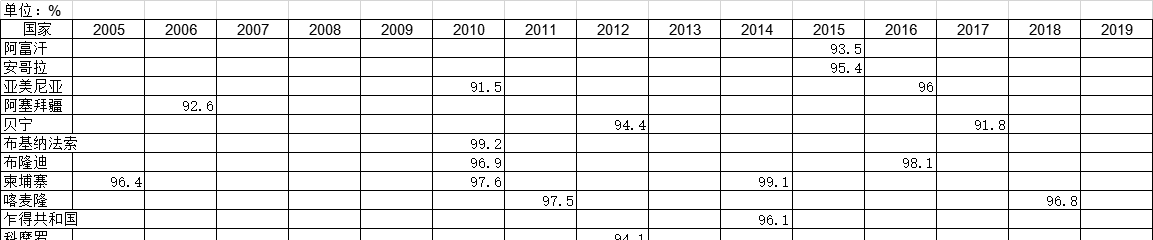

2000-2019年全球受访国家关于指标“如果她拒绝与妻子发生性行为,妻子就会殴打是合理的[男人]”的调查统计数据本数据记录了2000-2019年全球受访国家关于指标“如果她拒绝与妻子发生性行为,妻子就会殴打是合理的[男人]”的调查统计数据。调查内容为同意丈夫有理由殴打或殴打妻子(如果她拒绝与丈夫发生性关系)的男人所占的百分比。2000-2019年发布时间:2021-01-20 2005-2019年全球受访国家报告最后一次医疗护理注射的男性比例是用未开封的新包装中的注射器和针头套装的调查统计数据本数据记录了2005-2019年全球受访国家报告最后一次医疗护理注射的男性比例是用未开封的新包装中的注射器和针头套装的调查统计数据。调查内容为报告最后一次卫生保健注射是使用新的未拆封包装中的注射器和针头套装的男性百分比。2005-2019年发布时间:2021-01-20

2005-2019年全球受访国家报告最后一次医疗护理注射的男性比例是用未开封的新包装中的注射器和针头套装的调查统计数据本数据记录了2005-2019年全球受访国家报告最后一次医疗护理注射的男性比例是用未开封的新包装中的注射器和针头套装的调查统计数据。调查内容为报告最后一次卫生保健注射是使用新的未拆封包装中的注射器和针头套装的男性百分比。2005-2019年发布时间:2021-01-20 1999-2019年全球受访国家关于指标“如果她拒绝与妻子发生性行为,妻子就会殴打是有道理的[妇女]”的调查统计数据本数据记录了1999-2019年全球受访国家关于指标“如果她拒绝与妻子发生性行为,妻子就会殴打是有道理的[妇女]”的调查统计数据。调查内容为同意丈夫如果拒绝与妻子发生性关系而有理由殴打或殴打妻子的妇女所占的百分比。1999-2019年发布时间:2021-01-20

1999-2019年全球受访国家关于指标“如果她拒绝与妻子发生性行为,妻子就会殴打是有道理的[妇女]”的调查统计数据本数据记录了1999-2019年全球受访国家关于指标“如果她拒绝与妻子发生性行为,妻子就会殴打是有道理的[妇女]”的调查统计数据。调查内容为同意丈夫如果拒绝与妻子发生性关系而有理由殴打或殴打妻子的妇女所占的百分比。1999-2019年发布时间:2021-01-20