"网约租赁车公司发展前景"相关数据

更新时间:2024-05-30市场概览:2025年本地出行市场或达1.7万亿元。我们测算2019年本地出行市场规模为9,803亿元,过去5年复合增速7%,其中四轮车/两轮车/城轨/公交市场规模占比分别为76%/1%/9%/14%(相应客运量占比分别为33%/10%/15%/42%),过去5年市场规模增速最快的是两轮车和城轨,CAGR达到388%/14%(相应的客运量CAGR为262%/14%),四轮车市场规模CAGR为8%,但其中网约车(含专快车和网约出租)CAGR达到55%,而巡游出租车CAGR为-1%。市场规模和客运结构的变化可以看出过去几年本地出行“低碳化、共享化”趋势明显。我们认为未来本地出行市场仍然会蓬勃发展:1)需求端:人均收入上行将带来更高的出行需求,2)供给端:本地出行数字化不断推进将有效提升运力使用效率和降低碳排放。我们预计到2025年本地出行市场将达到约1.7万亿元,复合增速为9%,驱动力主要来自四轮车和二轮车。四轮出行:万亿元市场,网约车崛起,出租车式微,双边平台,流量为王:1)行业空间:2019年四轮出行市场规模约7,433亿元,其中出租车(巡游+网约)/网约车/顺风车市场分别约为4,884(4,701+183)/2,409/140亿元,占比分别为66%(63%+3%)/32%/2%,过去四年增速分别为-0.8%(-1.3%,21.5%)/60%/3%。我们预计到2025年市场规模将达到1.36万亿元,其中出租车网约、顺风车、网约车市场规模CAGR分别为32%/48%/25%,为四轮车市场中快速增长的细分市场;2)竞争格局:主要有互联网出行平台(如滴滴)、主机厂旗下平台(如曹操出行)、聚合平台(如高德地图)三类参与者。网约车市场滴滴份额最高,市场头部集中明显,但由于属地特征和潮汐带来的波峰波谷(波峰时总是供不应求),仍存规模小的参与者;3)盈利模式:收入为交易金额抽成,轻资产运营的企业扩张快,有望获得更多流量,企业盈利与否取决于细分市场竞争程度,目前顺风车已经开始盈利。两轮出行市场科技赋能,B2G2C模式下运营精细化要求高:1)行业空间:我们预计2025年共享两轮车市场规模接近500亿元,其中共享单车/共享电单车市场规模241亿元/221亿元(其中共享电单车主要由下沉市场驱动),分别对应2020-2025年CAGR为19%/40%;2)市场格局:共享单车行业形成三足鼎立的格局;而共享电单车业务已有盈利模式,发展也较快,竞争格局尚未稳定;3)盈利模式和核心竞争力:我们认为共享两轮车企业需要同时具备B端制造能力、G端政府关系及C端获客实力,而重资产投入和科技实力或构成核心竞争力。从盈利能力,当前重点仍在增收(加大投放),而未来,改善UE(如提高翻台率)将越来越重要。本篇文章也分析了Uber,其在打造一站式出行平台的同时也均致力于开拓本地生活服务平台,形成本地出行和本地生活协同生态。

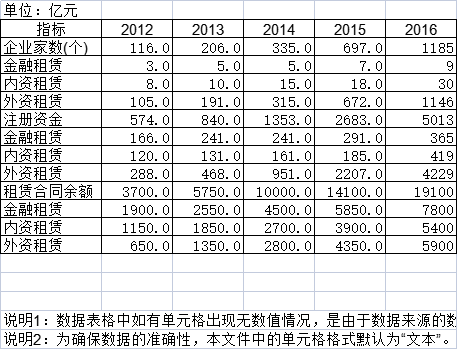

2012-2016年天津市租赁业基本情况该数据包含了2012-2016年天津市租赁业基本情况。企业家数2012为116.0个。2012-2016年发布时间:2021-12-29

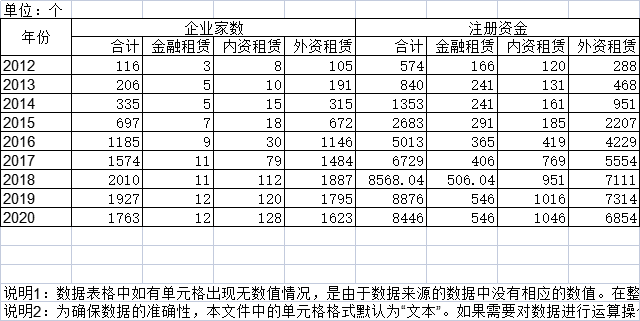

2012-2016年天津市租赁业基本情况该数据包含了2012-2016年天津市租赁业基本情况。企业家数2012为116.0个。2012-2016年发布时间:2021-12-29 2012-2020年天津市租赁业基本情况该数据包含了2012-2020年天津市租赁业基本情况。2012年企业家数合计为116个。2012-2020年发布时间:2022-06-27

2012-2020年天津市租赁业基本情况该数据包含了2012-2020年天津市租赁业基本情况。2012年企业家数合计为116个。2012-2020年发布时间:2022-06-27 2012-2018年天津租赁业基本情况该数据包含了2012-2018年天津租赁业基本情况。2012企业家数合计116个。2012-2018年发布时间:2021-03-10

2012-2018年天津租赁业基本情况该数据包含了2012-2018年天津租赁业基本情况。2012企业家数合计116个。2012-2018年发布时间:2021-03-10 2012-2019年天津市租赁业基本情况该数据包含了2012-2019年天津市租赁业基本情况。2012企业家数合计116个。2012-2019年发布时间:2021-03-11

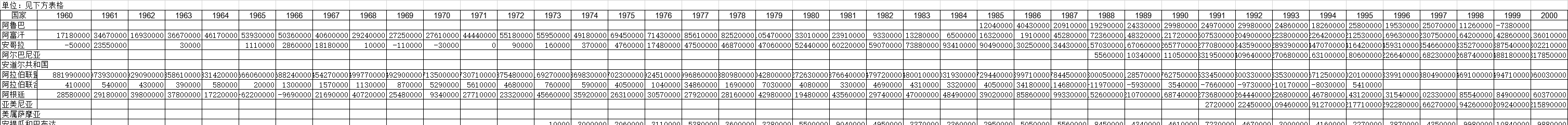

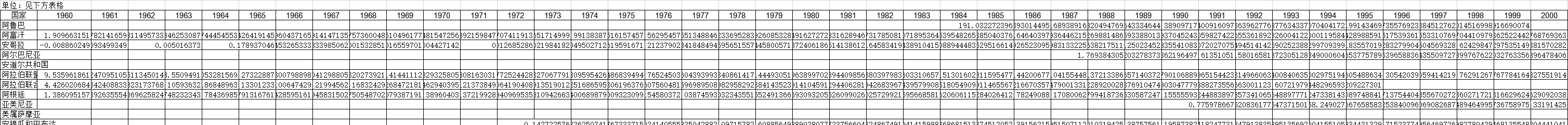

2012-2019年天津市租赁业基本情况该数据包含了2012-2019年天津市租赁业基本情况。2012企业家数合计116个。2012-2019年发布时间:2021-03-11 1960-2017年全球已收到的净官方发展援助(现价美元)该数据包含了1960-2017年已收到的净官方发展援助(现价美元)。中国1979为16850000,1980为65500000,1981为475900000,1982为523380000,1983为668800000。1960-2017年发布时间:2020-07-16

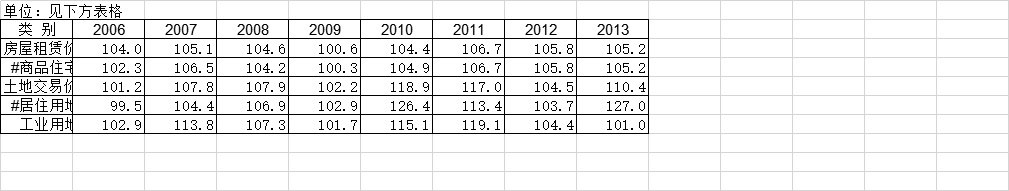

1960-2017年全球已收到的净官方发展援助(现价美元)该数据包含了1960-2017年已收到的净官方发展援助(现价美元)。中国1979为16850000,1980为65500000,1981为475900000,1982为523380000,1983为668800000。1960-2017年发布时间:2020-07-16 2005-2012年上海市房屋租赁和土地交易价格指数(以上年价格为100)该数据包含了2005-2012年上海市房屋租赁和土地交易价格指数(以上年价格为100)。房屋租赁价格指数2005103.6。2005-2012年发布时间:2021-02-20

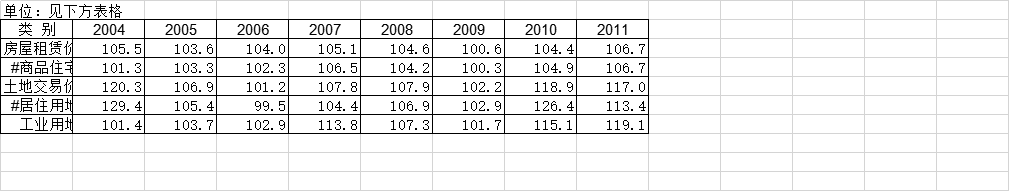

2005-2012年上海市房屋租赁和土地交易价格指数(以上年价格为100)该数据包含了2005-2012年上海市房屋租赁和土地交易价格指数(以上年价格为100)。房屋租赁价格指数2005103.6。2005-2012年发布时间:2021-02-20 2004-2011年上海市房屋租赁和土地交易价格指数(以上年价格为100)该数据包含了2004-2011年年上海市房屋租赁和土地交易价格指数(以上年价格为100)。房屋租赁价格指数2004105.5。2004-2011年发布时间:2021-02-23

2004-2011年上海市房屋租赁和土地交易价格指数(以上年价格为100)该数据包含了2004-2011年年上海市房屋租赁和土地交易价格指数(以上年价格为100)。房屋租赁价格指数2004105.5。2004-2011年发布时间:2021-02-23 2006-2013年上海市房屋租赁和土地交易价格指数(以上年价格为100)该数据包含了2006年-2013年上海市房屋租赁和土地交易价格指数(以上年价格为100)。房屋租赁价格指数2006年104.0。2006-2013年发布时间:2021-02-20

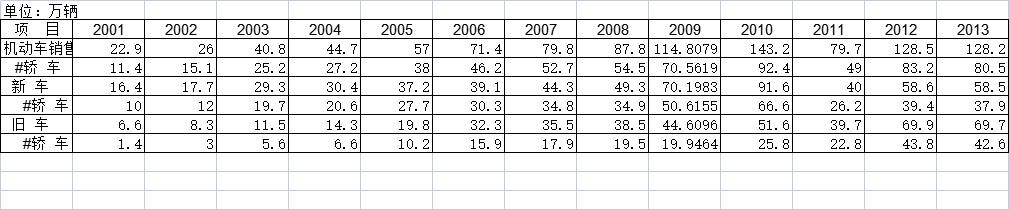

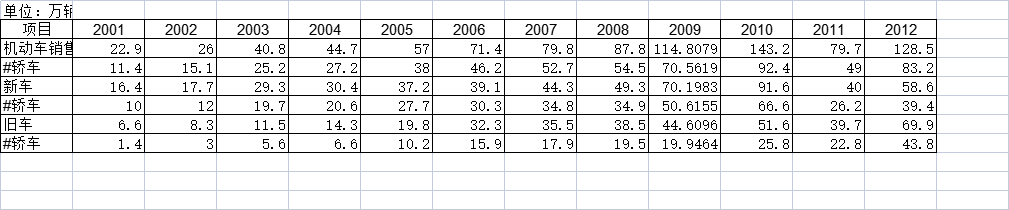

2006-2013年上海市房屋租赁和土地交易价格指数(以上年价格为100)该数据包含了2006年-2013年上海市房屋租赁和土地交易价格指数(以上年价格为100)。房屋租赁价格指数2006年104.0。2006-2013年发布时间:2021-02-20 截至2013年北京市机动车销售情况该数据包含了截至2013年北京市机动车销售情况。机动车销售量2001为22.9,2002为26,2003为40.8,2004为44.7,2005为57。2013年发布时间:2021-08-25

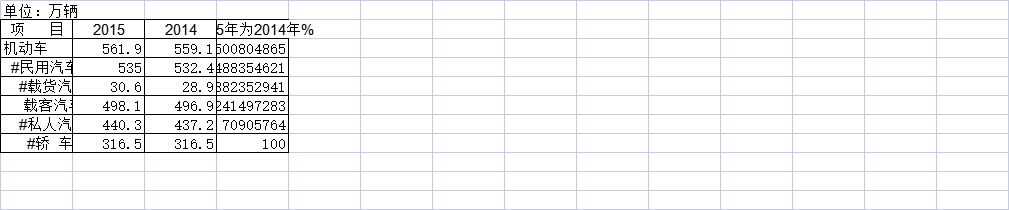

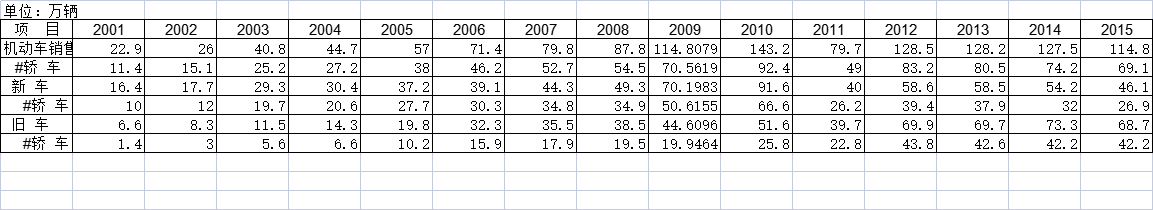

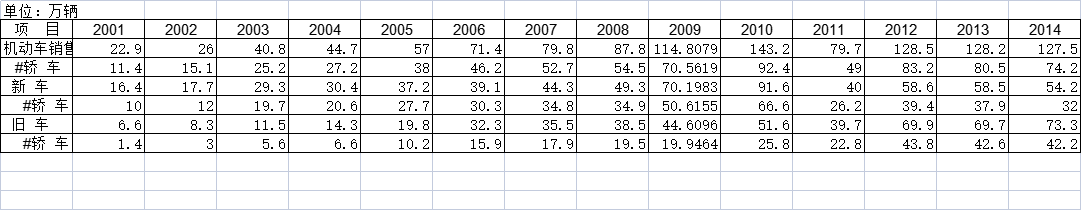

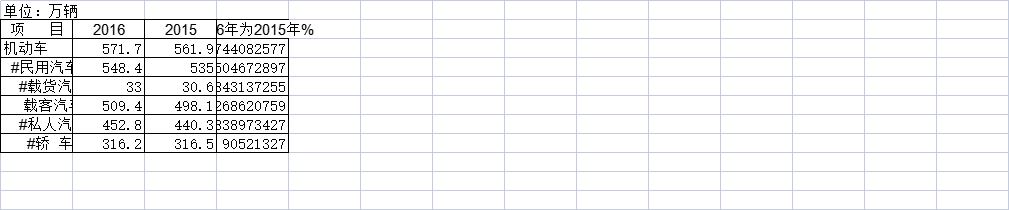

截至2013年北京市机动车销售情况该数据包含了截至2013年北京市机动车销售情况。机动车销售量2001为22.9,2002为26,2003为40.8,2004为44.7,2005为57。2013年发布时间:2021-08-25 截至2015年北京市机动车拥有量该数据包含了截至2015年北京市机动车拥有量。机动车2015年561.9万辆。2015年发布时间:2021-08-03

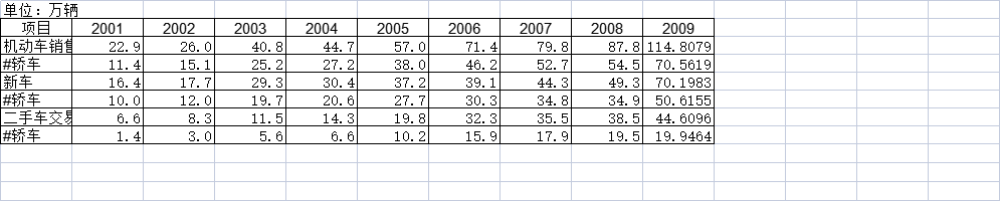

截至2015年北京市机动车拥有量该数据包含了截至2015年北京市机动车拥有量。机动车2015年561.9万辆。2015年发布时间:2021-08-03 2001-2009年北京市机动车销售情况该数据包含了2001-2009年北京市机动车销售情况。机动车销售量2001为22.9万辆。2001-2009年发布时间:2021-09-14

2001-2009年北京市机动车销售情况该数据包含了2001-2009年北京市机动车销售情况。机动车销售量2001为22.9万辆。2001-2009年发布时间:2021-09-14 2001-2015年北京市机动车销售情况该数据包含了2001年-2015年北京市机动车销售情况。机动车销售量2001年22.9万辆。2001-2015年发布时间:2021-08-03

2001-2015年北京市机动车销售情况该数据包含了2001年-2015年北京市机动车销售情况。机动车销售量2001年22.9万辆。2001-2015年发布时间:2021-08-03 2001-2014年北京市机动车销售情况该数据包含了2001-2014年北京市机动车销售情况。机动车销售量2001为22.9万辆。2001-2014年发布时间:2021-07-21

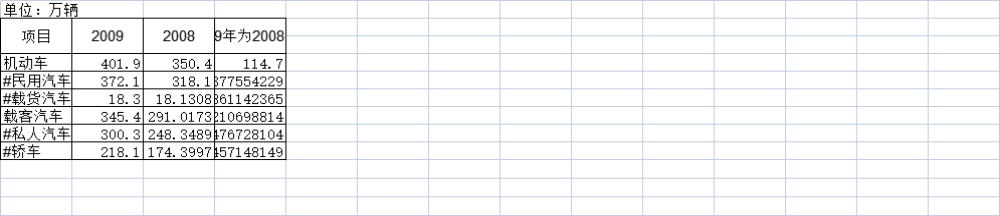

2001-2014年北京市机动车销售情况该数据包含了2001-2014年北京市机动车销售情况。机动车销售量2001为22.9万辆。2001-2014年发布时间:2021-07-21 截至2009年北京市机动车拥有量该数据包含了截至2009年北京市机动车拥有量。机动车2009为401.9,2008为350.4,2009年为2008年为114.7。2009年发布时间:2021-09-14

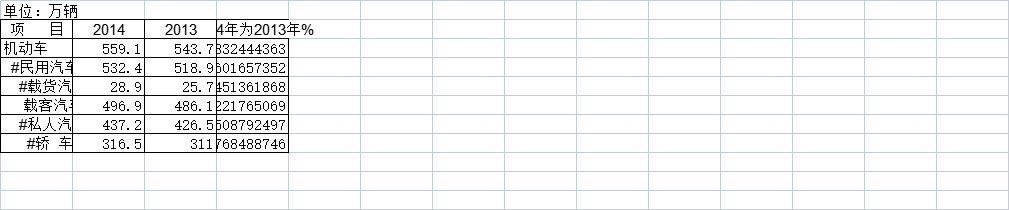

截至2009年北京市机动车拥有量该数据包含了截至2009年北京市机动车拥有量。机动车2009为401.9,2008为350.4,2009年为2008年为114.7。2009年发布时间:2021-09-14 截至2014年北京市机动车拥有量该数据包含了截至2014年北京市机动车拥有量。机动车2014为559.1,2013为543.7,2014年为2013年为102.8324443627。2014年发布时间:2021-07-21

截至2014年北京市机动车拥有量该数据包含了截至2014年北京市机动车拥有量。机动车2014为559.1,2013为543.7,2014年为2013年为102.8324443627。2014年发布时间:2021-07-21 截至2016年北京市机动车拥有量该数据包含了截至2016年北京市机动车拥有量。机动车2016为571.7,2015为561.9,2016年为2015年%为101.744082576971。2016年发布时间:2021-07-21

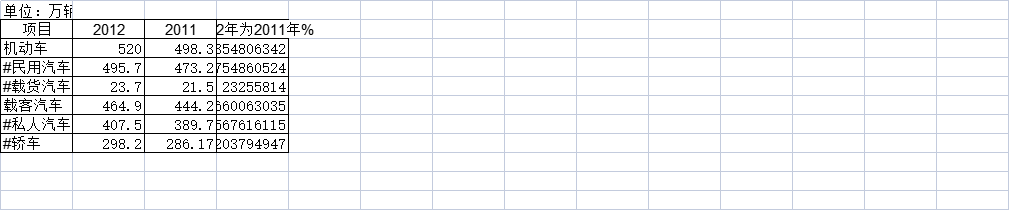

截至2016年北京市机动车拥有量该数据包含了截至2016年北京市机动车拥有量。机动车2016为571.7,2015为561.9,2016年为2015年%为101.744082576971。2016年发布时间:2021-07-21 截至2012年北京市机动车拥有量该数据包含了截至2012年北京市机动车拥有量。机动车2012年为520,2011为498.3,2012年为2011年%为104.354806341561。2012年发布时间:2021-09-02

截至2012年北京市机动车拥有量该数据包含了截至2012年北京市机动车拥有量。机动车2012年为520,2011为498.3,2012年为2011年%为104.354806341561。2012年发布时间:2021-09-02 2001-2012年北京市机动车销售情况该数据包含了2001-2012年北京市机动车销售情况。机动车销售量2001为22.9,2002为26,2003为40.8,2004为44.7,2005为57。2001-2012年发布时间:2021-09-02

2001-2012年北京市机动车销售情况该数据包含了2001-2012年北京市机动车销售情况。机动车销售量2001为22.9,2002为26,2003为40.8,2004为44.7,2005为57。2001-2012年发布时间:2021-09-02 2005-2012年上海市房屋租赁和土地交易价格指数(以2000年价格为100)该数据包含了2005-2012年上海市房屋租赁和土地交易价格指数(以2000年价格为100)。房屋租赁价格指数2005115.9。2005-2012年发布时间:2021-02-20

2005-2012年上海市房屋租赁和土地交易价格指数(以2000年价格为100)该数据包含了2005-2012年上海市房屋租赁和土地交易价格指数(以2000年价格为100)。房屋租赁价格指数2005115.9。2005-2012年发布时间:2021-02-20 1960-2017年全球已收到的人均官方发展援助(ODA)净额(现价美元)该数据包含了1960-2017年已收到的人均官方发展援助(ODA)净额(现价美元)。中国1979为0.01738897116113952,1980为0.06675261277879407,1981为0.4788280334243901,1982为0.5189018768031884,1983为0.6535653907418084。1960-2017年发布时间:2020-07-16

1960-2017年全球已收到的人均官方发展援助(ODA)净额(现价美元)该数据包含了1960-2017年已收到的人均官方发展援助(ODA)净额(现价美元)。中国1979为0.01738897116113952,1980为0.06675261277879407,1981为0.4788280334243901,1982为0.5189018768031884,1983为0.6535653907418084。1960-2017年发布时间:2020-07-16