"商业银行"相关数据

更新时间:2024-11-21新兴城镇居民等代表未来主流的消费者群体,以及开发中小企业、战略行业技术创新企业、国际化国企和民企、各类非银行金融机构等新兴公司和机构客户群体。及时捕捉新兴客户群体的需求,发挥存贷业务带来的客户资源,延伸到投行、托管、金融市场、私人银行等新兴业务领域,可以给商业银行带来大量的投资性、交易性、收费性业务收入来源,从而提高资本利用率和效益质量。中国经济稳定发展对金融服务的持续需求给所有国内银行提供了共同的发展机遇,但是在同质化竞争加剧的环境中,准确的市场定位、具备差异化竞争力变得尤其重要。我们认为未来国内银行可能演变分化为四种市场定位:区域银行、专业银行、全国/跨国银行和银行类金融控股公司,每一家银行都应该评估自身的资源和能力,确立最适合自己的市场定位,选择最可行的发展方向。无论做出哪种选择,对银行来说最重要的是制定相应的发展策略,构建相应的核心竞争力。对于目标定位为区域银行的国内银行,我们建议提升的核心能力是运用科学的客户细分来指导营销,建立流程驱动的协作化组织,以及增加成本可变性且拓展合作伙伴以实现灵活运营。对于希望成为专业银行的国内银行,我们建议培养的核心能力是建立灵活的产品平台以及精准定价。对于致力于成为全国银行或跨国银行的机构,我们建议塑造的核心能力是智能化客户洞察和创新渠道。对于目标成为金融控股公司的银行,我们建议构建的核心能力是围绕客户的生命周期和行业价值链创造“一站式”金融解决方案,以及加强业务协同以落实交叉销售。

中资银行迈向国际领先商业银行之道新兴城镇居民等代表未来主流的消费者群体,以及开发中小企业、战略行业技术创新企业、国际化国企和民企、各类非银行金融机构等新兴公司和机构客户群体。及时捕捉新兴客户群体的需求,发挥存贷业务带来的客户资源,延伸到投行、托管、金融市场、私人银行等新兴业务领域,可以给商业银行带来大量的投资性、交易性、收费性业务收入来源,从而提高资本利用率和效益质量。中国经济稳定发展对金融服务的持续需求给所有国内银行提供了共同的发展机遇,但是在同质化竞争加剧的环境中,准确的市场定位、具备差异化竞争力变得尤其重要。我们认为未来国内银行可能演变分化为四种市场定位:区域银行、专业银行、全国/跨国银行和银行类金融控股公司,每一家银行都应该评估自身的资源和能力,确立最适合自己的市场定位,选择最可行的发展方向。无论做出哪种选择,对银行来说最重要的是制定相应的发展策略,构建相应的核心竞争力。对于目标定位为区域银行的国内银行,我们建议提升的核心能力是运用科学的客户细分来指导营销,建立流程驱动的协作化组织,以及增加成本可变性且拓展合作伙伴以实现灵活运营。对于希望成为专业银行的国内银行,我们建议培养的核心能力是建立灵活的产品平台以及精准定价。对于致力于成为全国银行或跨国银行的机构,我们建议塑造的核心能力是智能化客户洞察和创新渠道。对于目标成为金融控股公司的银行,我们建议构建的核心能力是围绕客户的生命周期和行业价值链创造“一站式”金融解决方案,以及加强业务协同以落实交叉销售。2011年发布时间:2021-06-07

中资银行迈向国际领先商业银行之道新兴城镇居民等代表未来主流的消费者群体,以及开发中小企业、战略行业技术创新企业、国际化国企和民企、各类非银行金融机构等新兴公司和机构客户群体。及时捕捉新兴客户群体的需求,发挥存贷业务带来的客户资源,延伸到投行、托管、金融市场、私人银行等新兴业务领域,可以给商业银行带来大量的投资性、交易性、收费性业务收入来源,从而提高资本利用率和效益质量。中国经济稳定发展对金融服务的持续需求给所有国内银行提供了共同的发展机遇,但是在同质化竞争加剧的环境中,准确的市场定位、具备差异化竞争力变得尤其重要。我们认为未来国内银行可能演变分化为四种市场定位:区域银行、专业银行、全国/跨国银行和银行类金融控股公司,每一家银行都应该评估自身的资源和能力,确立最适合自己的市场定位,选择最可行的发展方向。无论做出哪种选择,对银行来说最重要的是制定相应的发展策略,构建相应的核心竞争力。对于目标定位为区域银行的国内银行,我们建议提升的核心能力是运用科学的客户细分来指导营销,建立流程驱动的协作化组织,以及增加成本可变性且拓展合作伙伴以实现灵活运营。对于希望成为专业银行的国内银行,我们建议培养的核心能力是建立灵活的产品平台以及精准定价。对于致力于成为全国银行或跨国银行的机构,我们建议塑造的核心能力是智能化客户洞察和创新渠道。对于目标成为金融控股公司的银行,我们建议构建的核心能力是围绕客户的生命周期和行业价值链创造“一站式”金融解决方案,以及加强业务协同以落实交叉销售。2011年发布时间:2021-06-07 商业银行数据资产管理体系建设实践报告“数据+算法+场景”是服务型数据资产三要素。2021年发布时间:2021-12-03

商业银行数据资产管理体系建设实践报告“数据+算法+场景”是服务型数据资产三要素。2021年发布时间:2021-12-03 2022商业银行企业避险业务白皮书2022年发布时间:2022-04-07

2022商业银行企业避险业务白皮书2022年发布时间:2022-04-07 利率市场化后存贷款利率走势及商业银行对策2015年10月23日,央行在降息降准的同时宣布放开存款利率浮动上限,这标志着我国近20年的利率市场化进程已走完最后一步。随着存款利率管制的放开,商业银行的存贷款利率走势将会出现新的变化,从而对商业银行的业务经营产生重要影响。有鉴于此,本文将对利率市场化后我国存贷款利率的走势进行研判,分析利率市场化对我国商业银行的冲击,并在此基础上提出商业银行的对策建议。2009-2015年发布时间:2020-05-18

利率市场化后存贷款利率走势及商业银行对策2015年10月23日,央行在降息降准的同时宣布放开存款利率浮动上限,这标志着我国近20年的利率市场化进程已走完最后一步。随着存款利率管制的放开,商业银行的存贷款利率走势将会出现新的变化,从而对商业银行的业务经营产生重要影响。有鉴于此,本文将对利率市场化后我国存贷款利率的走势进行研判,分析利率市场化对我国商业银行的冲击,并在此基础上提出商业银行的对策建议。2009-2015年发布时间:2020-05-18 商业银行数据战略白皮书中国是数据生产大国。2021年发布时间:2021-12-03

商业银行数据战略白皮书中国是数据生产大国。2021年发布时间:2021-12-03 商业银行2025(英文)2025年发布时间:2024-05-11

商业银行2025(英文)2025年发布时间:2024-05-11 商业银行专题研究之一:一文读懂商业银行资本金2019年发布时间:2019-12-09

商业银行专题研究之一:一文读懂商业银行资本金2019年发布时间:2019-12-09 疫情下商业银行如何应对的思考全球利率水平下行趋势明显,可能长期面临低利率环境,商业银行利息净收入以及利差将持续面临显著下行压力,商业银行大概率将进入业绩下行期;随着疫情在全球加速扩散,全球供应链中断以及“逆全球化”趋势有所抬头,实体企业经营面临供需两侧冲击,商业银行贷款资产质量将恶化;全球金融市场震荡加剧,投资组合估值波动性以及市场风险加大;在防疫常态化过程中,全球运营的弹性和合规性存在重大挑战;疫情叠加资管新规影响,商业银行理财业务转型之路不平坦。2020年发布时间:2021-04-08

疫情下商业银行如何应对的思考全球利率水平下行趋势明显,可能长期面临低利率环境,商业银行利息净收入以及利差将持续面临显著下行压力,商业银行大概率将进入业绩下行期;随着疫情在全球加速扩散,全球供应链中断以及“逆全球化”趋势有所抬头,实体企业经营面临供需两侧冲击,商业银行贷款资产质量将恶化;全球金融市场震荡加剧,投资组合估值波动性以及市场风险加大;在防疫常态化过程中,全球运营的弹性和合规性存在重大挑战;疫情叠加资管新规影响,商业银行理财业务转型之路不平坦。2020年发布时间:2021-04-08 如何看《商业银行法(修改建议稿)》?本次《建议稿》拟定由央行主导和发布,是本轮金融监管体制改革推进的体现,为央行“三个统筹职责提供法律依据,《建议稿》明确商业银行需遵守“宏观审慎管理”要求的规定,强化股东和公司治理监管,有助于防银行风险于未然,明晰银行风险监控、风险处置、市场退出和存款保险相关规定,为后续银行风险化解提供法律依据,对部分监管的要求进行了细化和更新。2020年发布时间:2020-11-05

如何看《商业银行法(修改建议稿)》?本次《建议稿》拟定由央行主导和发布,是本轮金融监管体制改革推进的体现,为央行“三个统筹职责提供法律依据,《建议稿》明确商业银行需遵守“宏观审慎管理”要求的规定,强化股东和公司治理监管,有助于防银行风险于未然,明晰银行风险监控、风险处置、市场退出和存款保险相关规定,为后续银行风险化解提供法律依据,对部分监管的要求进行了细化和更新。2020年发布时间:2020-11-05 2022年商业银行股东权利义务手册2022年发布时间:2022-06-22

2022年商业银行股东权利义务手册2022年发布时间:2022-06-22 固定收益深度报告:商业银行资产配置分析手册在上一篇文章,我们通过托管数据带大家简单的了解了债券市场上的主要机构投资者。在这篇文章,我们会深入介绍第一个债券投资机构,也是最重要的债券投资机构——商业银行。债券投研人员,对商业银行的研究其实径杂径广,要懂银行投资逻辑,也要懂银行的资产负债表,还要懂各种监管要求。2020年发布时间:2021-02-02

固定收益深度报告:商业银行资产配置分析手册在上一篇文章,我们通过托管数据带大家简单的了解了债券市场上的主要机构投资者。在这篇文章,我们会深入介绍第一个债券投资机构,也是最重要的债券投资机构——商业银行。债券投研人员,对商业银行的研究其实径杂径广,要懂银行投资逻辑,也要懂银行的资产负债表,还要懂各种监管要求。2020年发布时间:2021-02-02 2023商业银行数据资产体系白皮书2023年发布时间:2024-05-30

2023商业银行数据资产体系白皮书2023年发布时间:2024-05-30 中小商业银行数字化探究报告主要围绕中小型商业银行数字化现状、挑战、趋势和关键转型要素四个方面展开。零售战略是中型商业银行的首发战略,中型商业银行试图从营销、风控、运营和管理方面试图实现数字化全流程覆盖;而小型城农商行数字化转型过程中面临的多是一些能力方面的问题。对于中小商业银行面临的数字化挑战,主要集中于三个方面。转型共识、科技资源、业务能力、战略管理和组织保障是中小商业银行数字化转型的关键要素。2019年发布时间:2019-07-12

中小商业银行数字化探究报告主要围绕中小型商业银行数字化现状、挑战、趋势和关键转型要素四个方面展开。零售战略是中型商业银行的首发战略,中型商业银行试图从营销、风控、运营和管理方面试图实现数字化全流程覆盖;而小型城农商行数字化转型过程中面临的多是一些能力方面的问题。对于中小商业银行面临的数字化挑战,主要集中于三个方面。转型共识、科技资源、业务能力、战略管理和组织保障是中小商业银行数字化转型的关键要素。2019年发布时间:2019-07-12 商业银行专题报告之一:商业银行资产负债表之资产端解读本篇我们主要对商业银行资产负债表的资产科目进行解读。2019 年三季报显示国内上市银行总资产为 185.36 万亿,同比增长 8.24%。2019年发布时间:2020-05-01

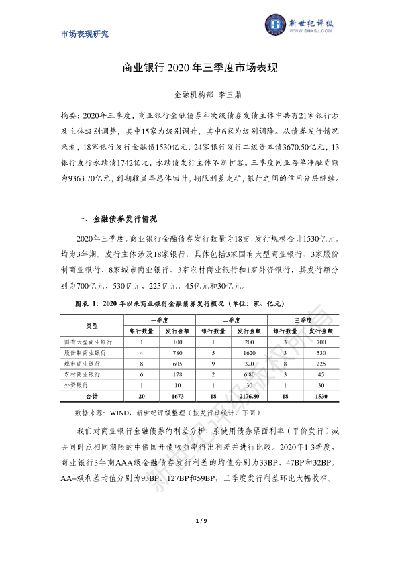

商业银行专题报告之一:商业银行资产负债表之资产端解读本篇我们主要对商业银行资产负债表的资产科目进行解读。2019 年三季报显示国内上市银行总资产为 185.36 万亿,同比增长 8.24%。2019年发布时间:2020-05-01 商业银行2020年三季度市场表现2020年三季度,商业银行金融债券和次级债券发债主体中共有21家银行涉及主体级别调整,其中15家为级别调升,其中6家为级别调降。从债券发行情况来看,18家银行发行金融债1530亿元,24家银行发行二级资本债3670.50亿元,13银行发行永续债1742亿元,永续债发行主体不断扩容。三季度同业存单净融资额为9363.70亿元,到期收益率总体回升,期限利差走扩,银行之间的信用分层继续。2020年发布时间:2020-11-05

商业银行2020年三季度市场表现2020年三季度,商业银行金融债券和次级债券发债主体中共有21家银行涉及主体级别调整,其中15家为级别调升,其中6家为级别调降。从债券发行情况来看,18家银行发行金融债1530亿元,24家银行发行二级资本债3670.50亿元,13银行发行永续债1742亿元,永续债发行主体不断扩容。三季度同业存单净融资额为9363.70亿元,到期收益率总体回升,期限利差走扩,银行之间的信用分层继续。2020年发布时间:2020-11-05 2021上市商业银行生产效率:农行、建行等排名第一商业银行作为我国金融市场中的重要机构,发挥着服务实体、资金融通的重要作用。银行体系是我国金融体系中的重要组成部分,其生产效率对我国经济的发展有着重要意义。生产效率简单理解就是,商业银行投入的人力、物力相同的情况下,产出越多,效率就越高,因此生产效率越高越好。零壹智库以全要素生产率衡量商业银行的生产效率,采用通常测算方法对上市商业银行的生产效率进行测算,并选择生产效率最优的商业银行进行案例解析,具体情况如下。2021年发布时间:2021-08-12

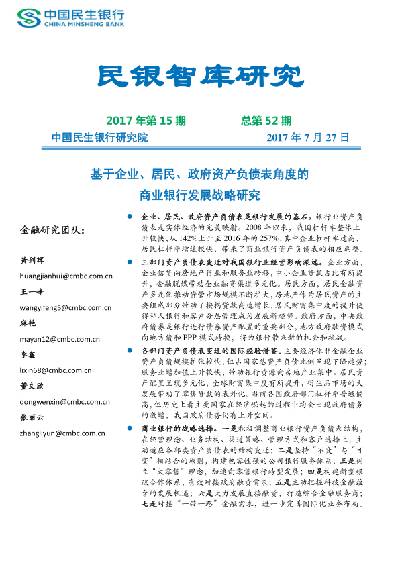

2021上市商业银行生产效率:农行、建行等排名第一商业银行作为我国金融市场中的重要机构,发挥着服务实体、资金融通的重要作用。银行体系是我国金融体系中的重要组成部分,其生产效率对我国经济的发展有着重要意义。生产效率简单理解就是,商业银行投入的人力、物力相同的情况下,产出越多,效率就越高,因此生产效率越高越好。零壹智库以全要素生产率衡量商业银行的生产效率,采用通常测算方法对上市商业银行的生产效率进行测算,并选择生产效率最优的商业银行进行案例解析,具体情况如下。2021年发布时间:2021-08-12 基于企业、居民、政府资产负债表角度的商业银行发展战略研究本文系统分析了我国企业、居民、政府三部门资产负债表门资产负债表的发展变迁及对银行经营管理的影响,梳理了国外各部门资产负债表的变迁历史和经验借鉴,由此建议我国商业银行应从公司银行、零售银行、银政合作、金融科技、国际布局等角度,积极调整其资产负债表,优化资产负债结构,加快转变融资方式和发展多元业务,推动服务模式从信用中介向信用和资本融通中介转变。2008-2017年发布时间:2020-05-18

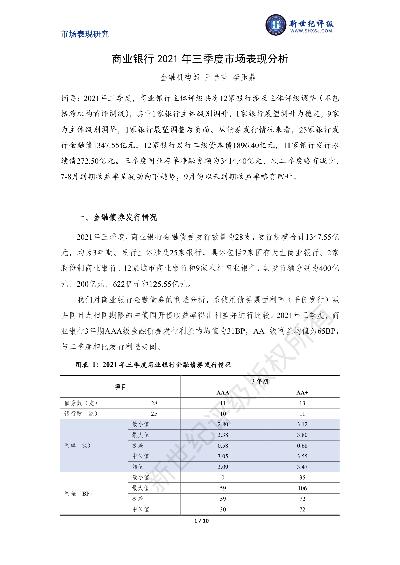

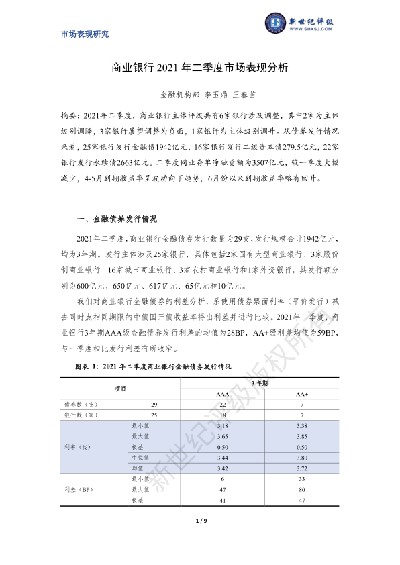

基于企业、居民、政府资产负债表角度的商业银行发展战略研究本文系统分析了我国企业、居民、政府三部门资产负债表门资产负债表的发展变迁及对银行经营管理的影响,梳理了国外各部门资产负债表的变迁历史和经验借鉴,由此建议我国商业银行应从公司银行、零售银行、银政合作、金融科技、国际布局等角度,积极调整其资产负债表,优化资产负债结构,加快转变融资方式和发展多元业务,推动服务模式从信用中介向信用和资本融通中介转变。2008-2017年发布时间:2020-05-18 商业银行2021年三季度市场表现分析我们对商业银行金融债券的利差分析,系使用债券票面利率(平价发行)减去同时点相同期限的中债国开债收益率得出利差并进行比较。2021年三季度,商业银行3年期AAA级金融债券发行利差的均值为31BP,AA+级利差均值为65BP,与二季度相比发行利差走阔。2021年发布时间:2021-10-27

商业银行2021年三季度市场表现分析我们对商业银行金融债券的利差分析,系使用债券票面利率(平价发行)减去同时点相同期限的中债国开债收益率得出利差并进行比较。2021年三季度,商业银行3年期AAA级金融债券发行利差的均值为31BP,AA+级利差均值为65BP,与二季度相比发行利差走阔。2021年发布时间:2021-10-27 商业银行2021年二季度市场表现分析2021年二季度,商业银行主体评级共有6家银行涉及调整,其中2家为主体级别调降,3家银行展望调整为负面,1家银行为主体级别调升。从债券发行情况来看,25家银行发行金融债1942亿元,16家银行发行二级资本债279.5亿元,22家银行发行永续债2663亿元。二季度同业存单净融资额为3507亿元,较一季度大幅减少,4-5月到期收益率呈波动向下趋势,6月份以来到期收益率略有回升。2021年发布时间:2021-08-23

商业银行2021年二季度市场表现分析2021年二季度,商业银行主体评级共有6家银行涉及调整,其中2家为主体级别调降,3家银行展望调整为负面,1家银行为主体级别调升。从债券发行情况来看,25家银行发行金融债1942亿元,16家银行发行二级资本债279.5亿元,22家银行发行永续债2663亿元。二季度同业存单净融资额为3507亿元,较一季度大幅减少,4-5月到期收益率呈波动向下趋势,6月份以来到期收益率略有回升。2021年发布时间:2021-08-23 碳交易对商业银行信用风险的影响本研究旨在测算我国碳交易市场的发展可能对相关行业带来的影响,并为商业银行识别和量化碳交易带来的信用风险提供一套工具。报告首先提出了碳交易压力测试的主要背景与思路;其次针对火电行业,运用工商银行的数据测算出轻度、中度、重度三个压力情景下信用风险的大小;最后,结合测试结果提出政策建议和下一步研究方向。2019年发布时间:2020-01-14

碳交易对商业银行信用风险的影响本研究旨在测算我国碳交易市场的发展可能对相关行业带来的影响,并为商业银行识别和量化碳交易带来的信用风险提供一套工具。报告首先提出了碳交易压力测试的主要背景与思路;其次针对火电行业,运用工商银行的数据测算出轻度、中度、重度三个压力情景下信用风险的大小;最后,结合测试结果提出政策建议和下一步研究方向。2019年发布时间:2020-01-14