"PPI"相关数据

更新时间:2022-08-25展望未来数月,我们预期整体通胀将继续放缓。由于猪肉通胀面临较高基数而回落,CPI 通胀或因此持续放缓。尽管我们预期PPI跌幅将继续收窄,但PPI或维持通缩状态。

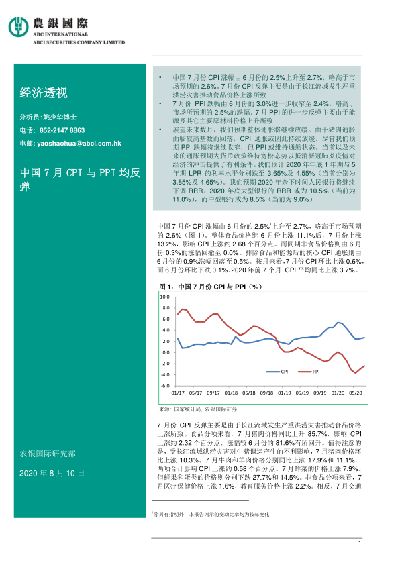

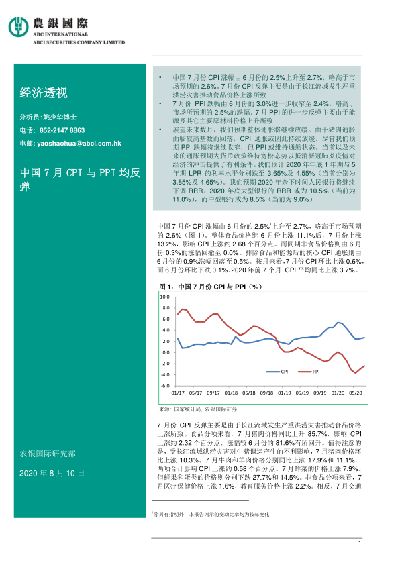

中国7月CPI与PPI均反弹展望未来数月,我们预期整体通胀将继续放缓。由于猪肉通胀面临较高基数而回落,CPI 通胀或因此持续放缓。尽管我们预期PPI跌幅将继续收窄,但PPI或维持通缩状态。2020年发布时间:2020-11-19

中国7月CPI与PPI均反弹展望未来数月,我们预期整体通胀将继续放缓。由于猪肉通胀面临较高基数而回落,CPI 通胀或因此持续放缓。尽管我们预期PPI跌幅将继续收窄,但PPI或维持通缩状态。2020年发布时间:2020-11-19 2011年-2017年中国PPI同比该统计数据包含了2011年-2017年我国PPI同比。2017年,我国PPI同比为6.3%。2011-2017年发布时间:2019-08-13

2011年-2017年中国PPI同比该统计数据包含了2011年-2017年我国PPI同比。2017年,我国PPI同比为6.3%。2011-2017年发布时间:2019-08-13 CPI、PPI点评报告:CPI逐步走高,PPI预计下半年回归均值2021年5月CPI环比降幅收窄,同比涨幅扩大,同比涨幅比上月扩大0.4个百分点,上涨1.3%,CPI环比跌幅由上月0.3%缩小至0.2%。5月份,在大宗商品价格上涨以及工业需求扩张的推动下,PPI环比同比涨幅双双扩大,环比上涨1.6%,较上月扩大0.7个百分点,同比上涨9.0%,创2008年8月以来新高。食品方面,猪肉仍是主要压制因素,5月份猪肉价格下降21.4%,降幅较上月扩大3.0个百分点,猪肉供给扩张带动畜肉类价格下降11.3%,跌幅较上月10.3%继续扩大。尽管畜肉类价格下降,但受去年价格变动的翘尾影响扩大所致,食品烟酒项价格总体上涨0.8%。扣除食品和能源价格的核心CPI同比上涨0.9%,涨幅比上月扩大0.2个百分点。2021年发布时间:2021-06-29

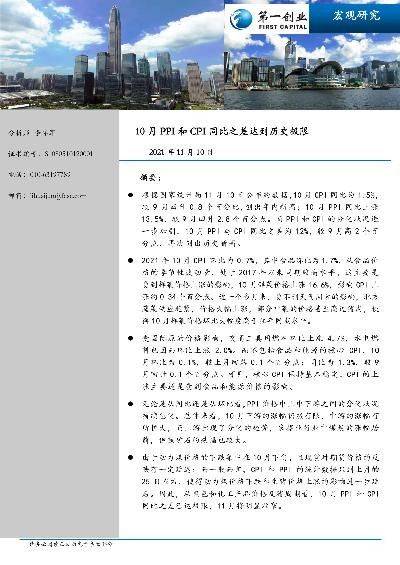

CPI、PPI点评报告:CPI逐步走高,PPI预计下半年回归均值2021年5月CPI环比降幅收窄,同比涨幅扩大,同比涨幅比上月扩大0.4个百分点,上涨1.3%,CPI环比跌幅由上月0.3%缩小至0.2%。5月份,在大宗商品价格上涨以及工业需求扩张的推动下,PPI环比同比涨幅双双扩大,环比上涨1.6%,较上月扩大0.7个百分点,同比上涨9.0%,创2008年8月以来新高。食品方面,猪肉仍是主要压制因素,5月份猪肉价格下降21.4%,降幅较上月扩大3.0个百分点,猪肉供给扩张带动畜肉类价格下降11.3%,跌幅较上月10.3%继续扩大。尽管畜肉类价格下降,但受去年价格变动的翘尾影响扩大所致,食品烟酒项价格总体上涨0.8%。扣除食品和能源价格的核心CPI同比上涨0.9%,涨幅比上月扩大0.2个百分点。2021年发布时间:2021-06-29 10月PPI和CPI同比之差达到历史极限10月的PPI与CPI同比之差再创历史新高。2021年发布时间:2021-12-03

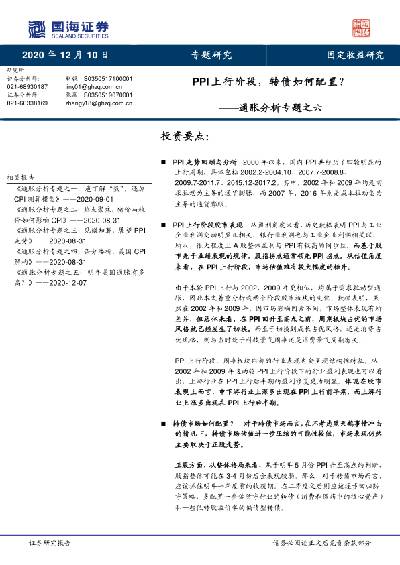

10月PPI和CPI同比之差达到历史极限10月的PPI与CPI同比之差再创历史新高。2021年发布时间:2021-12-03 通胀分析专题之六:PPI上行阶段,转债如何配置?PPI走势回顾与分析2000年以来,国内PPI共经历了四轮明显的上行周期,具体包括2002.2-2004.10、2007.7-2008.8、2009.7-2011.7、2015.12-2017.2。其中,2002年和2009年均是需求拉动为主导的通货膨胀,而2007年、2016年则是成本拉动型为主导的通货膨胀。2020年发布时间:2021-08-30

通胀分析专题之六:PPI上行阶段,转债如何配置?PPI走势回顾与分析2000年以来,国内PPI共经历了四轮明显的上行周期,具体包括2002.2-2004.10、2007.7-2008.8、2009.7-2011.7、2015.12-2017.2。其中,2002年和2009年均是需求拉动为主导的通货膨胀,而2007年、2016年则是成本拉动型为主导的通货膨胀。2020年发布时间:2021-08-30 2004-2017年中国PPI增速的情况该数据包含了2004-2017年PPI增速的情况。2008增速为6.9%。2004-2017年发布时间:2019-08-13

2004-2017年中国PPI增速的情况该数据包含了2004-2017年PPI增速的情况。2008增速为6.9%。2004-2017年发布时间:2019-08-13 9月物价数据评论:PPI仍难向CPI传导9月物价数据评论:PPI仍难向CPI传导 CPI同比和环比涨幅放缓。从同比来看,食品价格为主要拖累因素,非食品价格涨幅回升。从环比来看,食品分项为主要拖累,服务业分项好转。具体来看:1)生猪供给持续修复,对本月食品价格形成拖累。从食品分项环比变动来看,本月猪肉批发价从8月的21.42元/公斤进一步回落至9月的19.92元/公斤,带动本月CPI中猪肉价格下降5.1%,影响CPI下降约0.07个百分点;2)疫情减退叠加开学季影响,本月非食品分项好转。9月PMI服务业重新进入扩张区间和本月非食品分项价格回升能够相呼应。另外,教育文化和娱乐相关受到中秋节和新学期开学部分学校收费上调的正面影响,环比上行较为显著。3)从能源来看,交通和通信环比跌幅收窄。9月成品油价格回升,但是疫情仍然制约居民出行距离和意愿,对本月交通和通信分项提振有限。数据显示交通和通信当月环比从前值的-0.6%跌幅收窄至-0.2%、交通工具用燃料环比从前值的-1.3%收窄至-0.4%。 PPI同比和环比涨幅均有所回升。从同比来看,生产资料同比大幅上行,生活资料仅小幅回升。从环比来看,生产资料环比涨幅上升,生活资料价格持平。具体来看:1)、9月生产资料依然受到上游供给偏紧的影响。本月国际定价和国内定价商品均有所上涨。首先,原油相关的加工业价格小幅回升。天然气价格受到全球供应偏紧以及市场对北半球来临前美国供应短缺的担忧,供需双振带动价格上行,进而带动原油价格上升。其次,能耗双控、缺电限电仍在持续,带动上游原材料大宗商品持续走强。但是需求走弱明显,且滞涨的负面滋出效应,使得下游制造业相关的价格难以上行。2)、生活资料来看对PPI的环比和同比拉动依然较疲软。数据显示,本月生活资料对PPI的环比拉动持平于前值,为0.0%,远低于生产资料的1.16%;生活资料对PPI的同比拉动从前值的0.07%上升至0.11%,但也远低于生产资料的10.6%。 【更多详情,请下载:9月物价数据评论:PPI仍难向CPI传导】2021年发布时间:2021-10-27

9月物价数据评论:PPI仍难向CPI传导9月物价数据评论:PPI仍难向CPI传导 CPI同比和环比涨幅放缓。从同比来看,食品价格为主要拖累因素,非食品价格涨幅回升。从环比来看,食品分项为主要拖累,服务业分项好转。具体来看:1)生猪供给持续修复,对本月食品价格形成拖累。从食品分项环比变动来看,本月猪肉批发价从8月的21.42元/公斤进一步回落至9月的19.92元/公斤,带动本月CPI中猪肉价格下降5.1%,影响CPI下降约0.07个百分点;2)疫情减退叠加开学季影响,本月非食品分项好转。9月PMI服务业重新进入扩张区间和本月非食品分项价格回升能够相呼应。另外,教育文化和娱乐相关受到中秋节和新学期开学部分学校收费上调的正面影响,环比上行较为显著。3)从能源来看,交通和通信环比跌幅收窄。9月成品油价格回升,但是疫情仍然制约居民出行距离和意愿,对本月交通和通信分项提振有限。数据显示交通和通信当月环比从前值的-0.6%跌幅收窄至-0.2%、交通工具用燃料环比从前值的-1.3%收窄至-0.4%。 PPI同比和环比涨幅均有所回升。从同比来看,生产资料同比大幅上行,生活资料仅小幅回升。从环比来看,生产资料环比涨幅上升,生活资料价格持平。具体来看:1)、9月生产资料依然受到上游供给偏紧的影响。本月国际定价和国内定价商品均有所上涨。首先,原油相关的加工业价格小幅回升。天然气价格受到全球供应偏紧以及市场对北半球来临前美国供应短缺的担忧,供需双振带动价格上行,进而带动原油价格上升。其次,能耗双控、缺电限电仍在持续,带动上游原材料大宗商品持续走强。但是需求走弱明显,且滞涨的负面滋出效应,使得下游制造业相关的价格难以上行。2)、生活资料来看对PPI的环比和同比拉动依然较疲软。数据显示,本月生活资料对PPI的环比拉动持平于前值,为0.0%,远低于生产资料的1.16%;生活资料对PPI的同比拉动从前值的0.07%上升至0.11%,但也远低于生产资料的10.6%。 【更多详情,请下载:9月物价数据评论:PPI仍难向CPI传导】2021年发布时间:2021-10-27 2018年欧元区物价PPI同比增速的情况该数据包含了2018年欧元区物价PPI同比增速的情况。2018.11增速为4.5%。2018年发布时间:2019-10-30

2018年欧元区物价PPI同比增速的情况该数据包含了2018年欧元区物价PPI同比增速的情况。2018.11增速为4.5%。2018年发布时间:2019-10-30 2021年5月物价数据点评:PPI处于爬坡冲顶的过程PPI同比高点可能已过,CPI的通胀风险暂可控。预计三季度PPI同比逐步回落,高基数下四季度可能较快下行,全年预计为6%左右。我们维持前期判断,预计全年CPI同比约为1.5%,和2020年的2.5%相比明显下降。需要关注的风险是,加工工业PPI环比已连续3个月处于历史高位,中下游企业面临着较大的成本压力,如果成本进一步上涨,有可能压制它们的生产,CPI同比将高于我们的预测值。2021年发布时间:2021-06-29

2021年5月物价数据点评:PPI处于爬坡冲顶的过程PPI同比高点可能已过,CPI的通胀风险暂可控。预计三季度PPI同比逐步回落,高基数下四季度可能较快下行,全年预计为6%左右。我们维持前期判断,预计全年CPI同比约为1.5%,和2020年的2.5%相比明显下降。需要关注的风险是,加工工业PPI环比已连续3个月处于历史高位,中下游企业面临着较大的成本压力,如果成本进一步上涨,有可能压制它们的生产,CPI同比将高于我们的预测值。2021年发布时间:2021-06-29 以史为鉴,PPI并非中国央行“紧货币”的关键中国债券市场近几年有一个流传甚广的说法:“中国央行更看重PPI”,或者“债券收益率与PPI高度相关”。如果央行针对通胀操作,看的是CPI,而不是PPI,2004-2012年已经充分证明。因此,讨论PPI的意义,不应当是从通胀的角度。2013年下半年、2016年底-2017年,经济上行(PPI大体同步)都是紧利率的必要条件,但并非充分条件:2016年1-8月没有因为经济上行紧利率;同时,央行政策也可以与经济走势相悖:2017年四季度,经济下行,货币反而更紧。2016-2017年PPI与债市更大程度上是并列关系,因为“供给侧改革”中同时包括“去杠杆”和“去产能”,去杠杆导致了债市收益率大幅上行,而去产能导致了商品价格、PPI同比的大幅上行。2021年发布时间:2021-07-27

以史为鉴,PPI并非中国央行“紧货币”的关键中国债券市场近几年有一个流传甚广的说法:“中国央行更看重PPI”,或者“债券收益率与PPI高度相关”。如果央行针对通胀操作,看的是CPI,而不是PPI,2004-2012年已经充分证明。因此,讨论PPI的意义,不应当是从通胀的角度。2013年下半年、2016年底-2017年,经济上行(PPI大体同步)都是紧利率的必要条件,但并非充分条件:2016年1-8月没有因为经济上行紧利率;同时,央行政策也可以与经济走势相悖:2017年四季度,经济下行,货币反而更紧。2016-2017年PPI与债市更大程度上是并列关系,因为“供给侧改革”中同时包括“去杠杆”和“去产能”,去杠杆导致了债市收益率大幅上行,而去产能导致了商品价格、PPI同比的大幅上行。2021年发布时间:2021-07-27 1月物价数据点评:PPI继续走在下行通道中PPI同比继续下行。1月PPI同比上涨9.1%,涨幅比上月回落了1.2个百分点,延续了下行趋势。其中生产资料价格上涨11.8%,涨幅回落1.6个百分点;生活资料价格上涨0.8%,涨幅回落0.2个百分点。2022年发布时间:2022-03-17

1月物价数据点评:PPI继续走在下行通道中PPI同比继续下行。1月PPI同比上涨9.1%,涨幅比上月回落了1.2个百分点,延续了下行趋势。其中生产资料价格上涨11.8%,涨幅回落1.6个百分点;生活资料价格上涨0.8%,涨幅回落0.2个百分点。2022年发布时间:2022-03-17 通胀分析框架系列研究之五:PPI“更重要”的缘由与启示通胀是货币政策重要目标,也是决定长端利率的重要因素。PPI 全球“定价”,更能反映实体经济状况,加之货币政策重心由控通胀向多目标的演变,都导致PPI 对利率指示意义增强。2020 年上半年PPI 仍将低位徘徊,但需要关注低库存与高产能利用率组合下的高价格弹性,关注油价短期低基数与中期上行风险。PPI 如果反弹,“剔除猪肉之外都是通缩”的说法就不再成立,无疑增加货币政策目标权衡的难度。2020年发布时间:2020-09-09

通胀分析框架系列研究之五:PPI“更重要”的缘由与启示通胀是货币政策重要目标,也是决定长端利率的重要因素。PPI 全球“定价”,更能反映实体经济状况,加之货币政策重心由控通胀向多目标的演变,都导致PPI 对利率指示意义增强。2020 年上半年PPI 仍将低位徘徊,但需要关注低库存与高产能利用率组合下的高价格弹性,关注油价短期低基数与中期上行风险。PPI 如果反弹,“剔除猪肉之外都是通缩”的说法就不再成立,无疑增加货币政策目标权衡的难度。2020年发布时间:2020-09-09 旬度经济观察:CPI无需担忧,PPI即将转负2019年发布时间:2020-05-22

旬度经济观察:CPI无需担忧,PPI即将转负2019年发布时间:2020-05-22 基于原油价格和PMI的PPI同比预测:年内PPI同比何时见顶?今年原油价格可能将呈现先涨后跌的走势。需求偏强叠加供给偏弱或将导致近期油价中枢继续上行,中性情况下2季度原油价格有望达到高点;下半年随着原油需求逐渐回升,国际原油供给较弱的局面可能会有所缓和。2021年发布时间:2021-07-28

基于原油价格和PMI的PPI同比预测:年内PPI同比何时见顶?今年原油价格可能将呈现先涨后跌的走势。需求偏强叠加供给偏弱或将导致近期油价中枢继续上行,中性情况下2季度原油价格有望达到高点;下半年随着原油需求逐渐回升,国际原油供给较弱的局面可能会有所缓和。2021年发布时间:2021-07-28 宏观经济专题报告:CPI和PPI背离探析及政策应对总结归纳文献结论,我们认为,CPI和PPI之间相互影响,但是特定经济阶段中,主导者并不相同,2001~2008年间,需求因素成为价格演变的主导因素,于是CPI对PPI的解释度更强;而针对2012~2016年间的样本加以分析,其结果大多表明CPI和PPI间互为影响因素,终端需求不足、产能过剩,特别是供需之间的结构性矛盾等是该时期内我国PPI和CPI背离的主导因素。2021年发布时间:2021-07-13

宏观经济专题报告:CPI和PPI背离探析及政策应对总结归纳文献结论,我们认为,CPI和PPI之间相互影响,但是特定经济阶段中,主导者并不相同,2001~2008年间,需求因素成为价格演变的主导因素,于是CPI对PPI的解释度更强;而针对2012~2016年间的样本加以分析,其结果大多表明CPI和PPI间互为影响因素,终端需求不足、产能过剩,特别是供需之间的结构性矛盾等是该时期内我国PPI和CPI背离的主导因素。2021年发布时间:2021-07-13 PPI-CPI剪刀差缩窄时的投资机会:PPI-CPI剪刀差缩窄时产业链的利润转移2021年发布时间:2021-12-24

PPI-CPI剪刀差缩窄时的投资机会:PPI-CPI剪刀差缩窄时产业链的利润转移2021年发布时间:2021-12-24 2018-2021年上半年中国PPI指数同比增速情况该统计数据包含了2018-2021年上半年中国PPI指数同比增速情况。其中PPI全部工业品当月同比增速8.8%。2021年发布时间:2021-11-17

2018-2021年上半年中国PPI指数同比增速情况该统计数据包含了2018-2021年上半年中国PPI指数同比增速情况。其中PPI全部工业品当月同比增速8.8%。2021年发布时间:2021-11-17 “双控”政策下的价格演变:PPI对CPI及下游价格的传导“双控”政策下的价格演变:PPI对CPI及下游价格的传导 显著影响PPI走势的行业主要包括黑色金属、石油化工、煤炭、有色全属。供需错配影响下,PPI分项对应的海外主要商品价格持续走高;“双控”政策影响下,国内相关上游产品再添供给约束。国内外供需状况短期难以改善,推动本轮PPI上行的作用力持续性崚强,政策影响下PPI高企的局面或将延续至明年。 PPI向CPI传导的机制主要通过成本拉动、替代品拉动和需求拉动,传导顺畅度的主要影响因素为输入型遵胀的强度、各行业的议价能力和下游需求的旺盛程度,三种杌制和影响因素导致的PPI向CPI的结果和时滞各有差异。2016年以来,PPI和CPI开始出现大幅度的背离,主要是由于CPI食品分项对于CPI的影响远火于非食品项,而猪同期带来的猪价波动掩盖了非食品分项的变化。另一方面,下游需求的孱弱导致核心CPI持续走弱,这两个因素是导致CPI无法出现大幅上行的主因。 本轮上游涨价起始于海外大宗商品的价格上行,国内生产先于海外恢复,上半年大力扩产以应对国内外经济复苏的需求,在此期间外需持续向好,出口持续超预期。当海外生产逐渐恢复时,供需错配的格局在疫情的演变下仍然漫有得到完全缓解,海外局部地区的疫情导致部分外需再次向国内转移,国内生产热度持续,海外运价持续高涨。进入下半年,极端天气和疫情反复导致国内生产短期遭遇严重扰动,前期大幅扩产造成的能耗超标引发多地下发限产、限电政策,进一步制约上游行业供给,再次推升上游价格。 【更多详情,请下载:“双控”政策下的价格演变:PPI对CPI及下游价格的传导】2021年发布时间:2021-10-27

“双控”政策下的价格演变:PPI对CPI及下游价格的传导“双控”政策下的价格演变:PPI对CPI及下游价格的传导 显著影响PPI走势的行业主要包括黑色金属、石油化工、煤炭、有色全属。供需错配影响下,PPI分项对应的海外主要商品价格持续走高;“双控”政策影响下,国内相关上游产品再添供给约束。国内外供需状况短期难以改善,推动本轮PPI上行的作用力持续性崚强,政策影响下PPI高企的局面或将延续至明年。 PPI向CPI传导的机制主要通过成本拉动、替代品拉动和需求拉动,传导顺畅度的主要影响因素为输入型遵胀的强度、各行业的议价能力和下游需求的旺盛程度,三种杌制和影响因素导致的PPI向CPI的结果和时滞各有差异。2016年以来,PPI和CPI开始出现大幅度的背离,主要是由于CPI食品分项对于CPI的影响远火于非食品项,而猪同期带来的猪价波动掩盖了非食品分项的变化。另一方面,下游需求的孱弱导致核心CPI持续走弱,这两个因素是导致CPI无法出现大幅上行的主因。 本轮上游涨价起始于海外大宗商品的价格上行,国内生产先于海外恢复,上半年大力扩产以应对国内外经济复苏的需求,在此期间外需持续向好,出口持续超预期。当海外生产逐渐恢复时,供需错配的格局在疫情的演变下仍然漫有得到完全缓解,海外局部地区的疫情导致部分外需再次向国内转移,国内生产热度持续,海外运价持续高涨。进入下半年,极端天气和疫情反复导致国内生产短期遭遇严重扰动,前期大幅扩产造成的能耗超标引发多地下发限产、限电政策,进一步制约上游行业供给,再次推升上游价格。 【更多详情,请下载:“双控”政策下的价格演变:PPI对CPI及下游价格的传导】2021年发布时间:2021-10-27 2018-2019年美国物价PPI同比增速的情况该数据包含了2018-2019年美国物价PPI同比增速的情况。2018.08增速为3%。2018-2019年发布时间:2019-10-30

2018-2019年美国物价PPI同比增速的情况该数据包含了2018-2019年美国物价PPI同比增速的情况。2018.08增速为3%。2018-2019年发布时间:2019-10-30 2021年10月物价数据点评:CPI显著反弹,PPI或见顶点PPI 的上涨仍集中于生产资料,且越靠近,上游,价格上涨越明显。2021年发布时间:2021-12-03

2021年10月物价数据点评:CPI显著反弹,PPI或见顶点PPI 的上涨仍集中于生产资料,且越靠近,上游,价格上涨越明显。2021年发布时间:2021-12-03