"精铜"相关数据

更新时间:2024-11-21供应方面,2021年,全球铜矿供应预计明显增长,增量在90万吨左右。但2021年国内精炼铜的产能还将继续攀升,铜精矿加工费则继续回落。虽然加工费低迷,但由于金银价格处于高位,叠加硫酸价格回升,整体冶炼依然盈利,2021年国内精铜产量预计继续增产40万吨,达到971万吨,再创历史新高。

铜2021年年度报告:国内重现实海外看预期,铜价涨势仍值得期待供应方面,2021年,全球铜矿供应预计明显增长,增量在90万吨左右。但2021年国内精炼铜的产能还将继续攀升,铜精矿加工费则继续回落。虽然加工费低迷,但由于金银价格处于高位,叠加硫酸价格回升,整体冶炼依然盈利,2021年国内精铜产量预计继续增产40万吨,达到971万吨,再创历史新高。2020年发布时间:2021-08-30

铜2021年年度报告:国内重现实海外看预期,铜价涨势仍值得期待供应方面,2021年,全球铜矿供应预计明显增长,增量在90万吨左右。但2021年国内精炼铜的产能还将继续攀升,铜精矿加工费则继续回落。虽然加工费低迷,但由于金银价格处于高位,叠加硫酸价格回升,整体冶炼依然盈利,2021年国内精铜产量预计继续增产40万吨,达到971万吨,再创历史新高。2020年发布时间:2021-08-30 大宗商品“见微知著”系列之九:2020年精铜消费怎么看?本文建立了中国精炼铜终端消费定量预测模型。根据模型测算,预计 2020 年中国精铜消费约 1225.5 万吨,同比增长 2.2%。预计电力用铜降幅有限,地产竣工修复和汽车景气度回升将带动铜消费边际改善。料冶炼开工下降与产业补库需求会加剧供应偏紧格局。供需格局持续改善,预计 2020 年 LME 铜均价为6400 美元/吨。2019-2020年发布时间:2020-04-18

大宗商品“见微知著”系列之九:2020年精铜消费怎么看?本文建立了中国精炼铜终端消费定量预测模型。根据模型测算,预计 2020 年中国精铜消费约 1225.5 万吨,同比增长 2.2%。预计电力用铜降幅有限,地产竣工修复和汽车景气度回升将带动铜消费边际改善。料冶炼开工下降与产业补库需求会加剧供应偏紧格局。供需格局持续改善,预计 2020 年 LME 铜均价为6400 美元/吨。2019-2020年发布时间:2020-04-18 京東方精電-二零二一年年度全年業績公告2021年发布时间:2022-04-22

京東方精電-二零二一年年度全年業績公告2021年发布时间:2022-04-22 2023中国精酿酒吧白皮书2023年发布时间:2024-06-28

2023中国精酿酒吧白皮书2023年发布时间:2024-06-28 有色金属专题报告(铜):铜进口连续激增,沪铜累库超预期?2020年中国率先在2月份控制住疫情,而欧美在4月才稳定住疫情,并且2季度是中国传统消费旺季,所以国内铜消费明显强于海外。在这样的背景下,沪铜走势强于伦铜,铜进口窗口持续打开,这在一定程度上刺激企业加大进口,5-7月铜进口持续超出市场预期,国内精铜供应变得充裕。在供应逐渐增加,而7-8月铜消费季节性走弱的背景下,铜社会库存连续8周增加,我们需要警惕,一旦9/10月铜消费不及预期,则可能会出现累库超预期的情况。2020年发布时间:2021-02-07

有色金属专题报告(铜):铜进口连续激增,沪铜累库超预期?2020年中国率先在2月份控制住疫情,而欧美在4月才稳定住疫情,并且2季度是中国传统消费旺季,所以国内铜消费明显强于海外。在这样的背景下,沪铜走势强于伦铜,铜进口窗口持续打开,这在一定程度上刺激企业加大进口,5-7月铜进口持续超出市场预期,国内精铜供应变得充裕。在供应逐渐增加,而7-8月铜消费季节性走弱的背景下,铜社会库存连续8周增加,我们需要警惕,一旦9/10月铜消费不及预期,则可能会出现累库超预期的情况。2020年发布时间:2021-02-07 铜锌月报宏观扰动增长,铜锌分化承压。2019年发布时间:2019-12-03

铜锌月报宏观扰动增长,铜锌分化承压。2019年发布时间:2019-12-03 有色行业之铜深度报告:以史为鉴,未来铜价或仍上行工业和金融属性交替作用。上轮铜周期发生在2008年金融危机期间,通过铜价对应的经济、货币等因素分析,我们发现上轮铜周期有以下规律值得借鉴:第一、工业和金融属性始终影响铜价,不同时期二者主导地位互相转化;第二、复苏初期,尽管国债收益率上行,不改变铜价上行趋势;第三、随着经济复苏确认巩固,铜价缓步回落;第四、铜价较大回落和货币政策转向有较为密切的关系。2021年发布时间:2021-06-02

有色行业之铜深度报告:以史为鉴,未来铜价或仍上行工业和金融属性交替作用。上轮铜周期发生在2008年金融危机期间,通过铜价对应的经济、货币等因素分析,我们发现上轮铜周期有以下规律值得借鉴:第一、工业和金融属性始终影响铜价,不同时期二者主导地位互相转化;第二、复苏初期,尽管国债收益率上行,不改变铜价上行趋势;第三、随着经济复苏确认巩固,铜价缓步回落;第四、铜价较大回落和货币政策转向有较为密切的关系。2021年发布时间:2021-06-02 铜月度报告:宏观乐观情绪降温,铜价波动放大2月铜价走势波澜壮阔。春节前铜价连续小幅上涨至60000元/吨上方,节后在海外疫情缓解、美国财政刺激、国内复工预期加快等条件下,一举突破70000元/吨大关,创下2011年8月来新高。月内最后一个交易日铜价在海外宏观货币预期转向等因素干扰下,开始大幅回调。截至2月26日,国内主力合约CU2104收于67950元/吨,月涨幅高达18.07%。2021年发布时间:2021-07-27

铜月度报告:宏观乐观情绪降温,铜价波动放大2月铜价走势波澜壮阔。春节前铜价连续小幅上涨至60000元/吨上方,节后在海外疫情缓解、美国财政刺激、国内复工预期加快等条件下,一举突破70000元/吨大关,创下2011年8月来新高。月内最后一个交易日铜价在海外宏观货币预期转向等因素干扰下,开始大幅回调。截至2月26日,国内主力合约CU2104收于67950元/吨,月涨幅高达18.07%。2021年发布时间:2021-07-27 铜行业专题:供需紧平衡,宏观环境决定铜价上涨高度铜的传统消费领域如电网、空调、汽车等领域年内累计消费增速均已接近或超过去年同期水平,四季度电网投资有望进一步释放,汽车产销维持增长势头。地产后周期持续带动家电消费提升,房屋竣工面积缓慢修复带动装备电缆需求增长,今年老旧小区改造目标翻番,旧改全面开展带来电线电缆替换需求。铜在传统消费领域增速稳健。铜具有良好的导电性、导热性和延展性,在新能源汽车、新基建等新兴领域有广阔的应用空间,未来将成为新的消费增长点。国外主要经济体处于疫情后复苏阶段,国内外铜消费边际好转拉动铜需求。2020年发布时间:2021-02-07

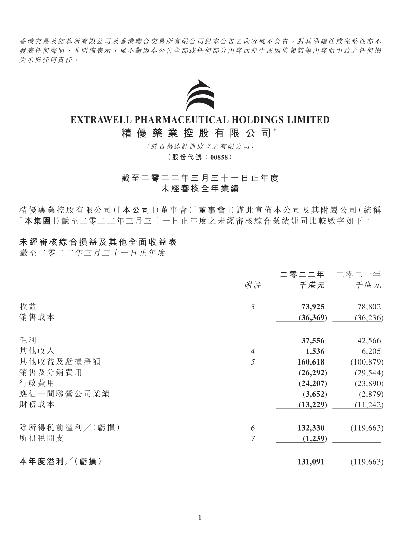

铜行业专题:供需紧平衡,宏观环境决定铜价上涨高度铜的传统消费领域如电网、空调、汽车等领域年内累计消费增速均已接近或超过去年同期水平,四季度电网投资有望进一步释放,汽车产销维持增长势头。地产后周期持续带动家电消费提升,房屋竣工面积缓慢修复带动装备电缆需求增长,今年老旧小区改造目标翻番,旧改全面开展带来电线电缆替换需求。铜在传统消费领域增速稳健。铜具有良好的导电性、导热性和延展性,在新能源汽车、新基建等新兴领域有广阔的应用空间,未来将成为新的消费增长点。国外主要经济体处于疫情后复苏阶段,国内外铜消费边际好转拉动铜需求。2020年发布时间:2021-02-07 精優藥業-截至二零二二年三月三十一日止年度未經審核全年業績2022年发布时间:2022-09-14

精優藥業-截至二零二二年三月三十一日止年度未經審核全年業績2022年发布时间:2022-09-14 铜月报:宏观转好,铜价大方向向好逻辑不变铜原料供应仍然紧张,在稳增长逆周期调节稳经济的大背景下,全社会耗电量将保持稳定,电网领域耗铜量将保持稳定,制造业的复苏也将刺激铜消耗的不断增长。长周期的展望来看,未来10 年铜供应增量平均依然有限,而需求长周期展望依然温和增长,因此,长周期铜价格依然看好。2019-2020年发布时间:2020-05-01

铜月报:宏观转好,铜价大方向向好逻辑不变铜原料供应仍然紧张,在稳增长逆周期调节稳经济的大背景下,全社会耗电量将保持稳定,电网领域耗铜量将保持稳定,制造业的复苏也将刺激铜消耗的不断增长。长周期的展望来看,未来10 年铜供应增量平均依然有限,而需求长周期展望依然温和增长,因此,长周期铜价格依然看好。2019-2020年发布时间:2020-05-01 铜行业研究专题报告:倒春寒后,铜博士能否迎来三月阳春铜板块连续跑赢大盘,龙头公司现超额收益。从权益端观测,2020年全年铜板块跑贏大盘28%。其中,有明显产量增长预期的紫金矿业、西部矿业、洛阳钼业取得显著超额收益,量增不明显的江西铜业、云南铜业、铜陵有色跑输。2021年以来铜板块保持强势,跑贏大盘34%,其中五矿资源、江西铜业、铜陵有色强势补涨,但紫金矿业及西部矿业涨幅跑输铜板块,反映出市场对于龙头公司阶段性高估值的消化。2021年发布时间:2021-06-02

铜行业研究专题报告:倒春寒后,铜博士能否迎来三月阳春铜板块连续跑赢大盘,龙头公司现超额收益。从权益端观测,2020年全年铜板块跑贏大盘28%。其中,有明显产量增长预期的紫金矿业、西部矿业、洛阳钼业取得显著超额收益,量增不明显的江西铜业、云南铜业、铜陵有色跑输。2021年以来铜板块保持强势,跑贏大盘34%,其中五矿资源、江西铜业、铜陵有色强势补涨,但紫金矿业及西部矿业涨幅跑输铜板块,反映出市场对于龙头公司阶段性高估值的消化。2021年发布时间:2021-06-02 铜季报:供应支撑力量仍在,二季度铜价仍可逢低买入需求逻辑展望:从中长期的情况来看,由于全球铜需求存在一定的增长点,因此,未来5年,全球铜需求预期是以2%左右的温和幅度增加。2019年发布时间:2019-07-12

铜季报:供应支撑力量仍在,二季度铜价仍可逢低买入需求逻辑展望:从中长期的情况来看,由于全球铜需求存在一定的增长点,因此,未来5年,全球铜需求预期是以2%左右的温和幅度增加。2019年发布时间:2019-07-12 铜行业观察系列之四:铜,2019年供给呈现偏紧格局2019年发布时间:2019-07-25

铜行业观察系列之四:铜,2019年供给呈现偏紧格局2019年发布时间:2019-07-25 2020年度沪铜投资策略报告:年年岁岁花相似,铜市没有新故事2019年,整个大宗商品市场波澜不惊,而强周期的铜市场也在出现短暂的反弹之后回归区间波动。在经济低增长周期,广义信贷的扩张和放缓,逆周期政策的加强和弱化都引领铜价阶段性走强和走弱。铜市场供需基本面并没有严重失衡,在金融周期向下的情况下,铜的投机属性退朝。而负利率资产意味着全球面临“安全资产荒”,铜作为风险资产和具备一定对冲通胀的资产并非投机资金的首选,因通胀低迷和缺乏微观供需失衡配合。2019-2020年发布时间:2020-04-18

2020年度沪铜投资策略报告:年年岁岁花相似,铜市没有新故事2019年,整个大宗商品市场波澜不惊,而强周期的铜市场也在出现短暂的反弹之后回归区间波动。在经济低增长周期,广义信贷的扩张和放缓,逆周期政策的加强和弱化都引领铜价阶段性走强和走弱。铜市场供需基本面并没有严重失衡,在金融周期向下的情况下,铜的投机属性退朝。而负利率资产意味着全球面临“安全资产荒”,铜作为风险资产和具备一定对冲通胀的资产并非投机资金的首选,因通胀低迷和缺乏微观供需失衡配合。2019-2020年发布时间:2020-04-18 铜年度报告:宏观弱预期与强产业的博弈,2019年铜市危中有机美国经济增速或下降,欧洲经济也面临低迷,叠加中国经济在结构转型期不可避免的阵痛式下行,全球经济增长或逐渐放缓,大宗商品整体将承压运行。供应端,铜矿供应增速放缓,废铜供应趋紧将提振精铜消费,产业链利好或成为支撑铜价的重要因素。消费端,下游消费无较大亮点,铜价更多受到供给端的利好影响,基本面整体呈现利多略占优势的格局。预计2019年铜价下探至42000-45000元/吨将受到较强支撑,上方压力区域在52000-56000元/吨区域。2016-2019年发布时间:2019-10-16

铜年度报告:宏观弱预期与强产业的博弈,2019年铜市危中有机美国经济增速或下降,欧洲经济也面临低迷,叠加中国经济在结构转型期不可避免的阵痛式下行,全球经济增长或逐渐放缓,大宗商品整体将承压运行。供应端,铜矿供应增速放缓,废铜供应趋紧将提振精铜消费,产业链利好或成为支撑铜价的重要因素。消费端,下游消费无较大亮点,铜价更多受到供给端的利好影响,基本面整体呈现利多略占优势的格局。预计2019年铜价下探至42000-45000元/吨将受到较强支撑,上方压力区域在52000-56000元/吨区域。2016-2019年发布时间:2019-10-16 2019年12月铜价走势及策略分析:需求预期改善,铜价震荡偏强全球流动性释放,制造业回暖,铜矿供应趋紧,显性库存偏低,铜价震荡偏强2019年发布时间:2020-04-18

2019年12月铜价走势及策略分析:需求预期改善,铜价震荡偏强全球流动性释放,制造业回暖,铜矿供应趋紧,显性库存偏低,铜价震荡偏强2019年发布时间:2020-04-18 有色金属行业专题报告:铜价上涨,主要铜业公司业绩弹性测算核心结论:综合现阶段铜供需关系、铜库存、金融属性来看,我们认为2021年铜供给偏紧格局不变,需求端和供给端经济修复时点错配或成为潜在影响因素,同时结合库存处于历史低位、通胀预期持续上行的因素,我们对全年铜价保持乐观态度,预计铜价仍有上行空间。我们估算紫金矿业净利润弹性为:公司EPS弹性为:铜价每上涨1%,公司EPS较2019年增加1.943%;绝对值来看,铜价较2019年均价每上涨$200美元,公司EPS增加约0.01元。我们估算西部矿业净利润弹性为:公司EPS弹性为:铜价每上涨1%,公司EPS较2019年增加1.718%。绝对值来看,铜价较2019年均价每上涨$200美元,公司EPS增加约0.013元。2021年发布时间:2021-07-27

有色金属行业专题报告:铜价上涨,主要铜业公司业绩弹性测算核心结论:综合现阶段铜供需关系、铜库存、金融属性来看,我们认为2021年铜供给偏紧格局不变,需求端和供给端经济修复时点错配或成为潜在影响因素,同时结合库存处于历史低位、通胀预期持续上行的因素,我们对全年铜价保持乐观态度,预计铜价仍有上行空间。我们估算紫金矿业净利润弹性为:公司EPS弹性为:铜价每上涨1%,公司EPS较2019年增加1.943%;绝对值来看,铜价较2019年均价每上涨$200美元,公司EPS增加约0.01元。我们估算西部矿业净利润弹性为:公司EPS弹性为:铜价每上涨1%,公司EPS较2019年增加1.718%。绝对值来看,铜价较2019年均价每上涨$200美元,公司EPS增加约0.013元。2021年发布时间:2021-07-27 宏观专题报告:油铜“轮盘”全球需求复苏对应着油与铜的经济属性。从经济周期上来看,原油价格的上涨通常在经济周期较早的时候出现。经济复苏带来的需求上行对原油需求的提振是明显的。铜价和铜需求量则常被视作经济运行的先行指标。美元走势对应着油与铜的金融属性。对于美国以外的其他国家来说,美元越便宜,购买商品就越便宜。美元指数的变化和此两类大宗商品价格的变化在大部分时期确实存在方向相反、幅度不一定相同的规律,这种规律对于铜价来说更明显。2021年发布时间:2021-07-28

宏观专题报告:油铜“轮盘”全球需求复苏对应着油与铜的经济属性。从经济周期上来看,原油价格的上涨通常在经济周期较早的时候出现。经济复苏带来的需求上行对原油需求的提振是明显的。铜价和铜需求量则常被视作经济运行的先行指标。美元走势对应着油与铜的金融属性。对于美国以外的其他国家来说,美元越便宜,购买商品就越便宜。美元指数的变化和此两类大宗商品价格的变化在大部分时期确实存在方向相反、幅度不一定相同的规律,这种规律对于铜价来说更明显。2021年发布时间:2021-07-28 沪铜月报:电网消费预期仍在,铜价重心震荡上移10月沪铜整体维持区间内低位震荡。10月以来,全球宏观经济数据表现疲软,经济下行压力增大,但中国不断加码逆周期政策维持经济平稳运行。2019年发布时间:2020-01-14

沪铜月报:电网消费预期仍在,铜价重心震荡上移10月沪铜整体维持区间内低位震荡。10月以来,全球宏观经济数据表现疲软,经济下行压力增大,但中国不断加码逆周期政策维持经济平稳运行。2019年发布时间:2020-01-14