"化纤工业"相关数据

更新时间:2024-11-15●产业链布局对比:荣盛是最早实现全产业链的,但近年来布局重心主要在上游炼化、PX端;恒力目前实现全产业链覆盖,核心产品主要偏中下游“PTA+长丝”;桐昆主要产品是涤纶长丝,布局中心也是下游PTA+长丝端;恒逸主营业务是PTA+聚酯,未来拓展的重心相对分散,既有上游文莱炼化项目,又有往下游收购聚酯公司。

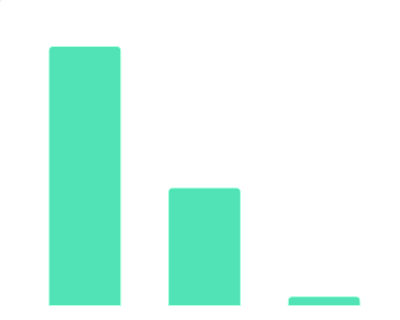

●企业规模对比:恒力居首,桐昆最后,截止2019年9月6日,恒力石化市值达到1088亿,排名第一,荣盛石化以市值703亿位居第二,恒逸石化和桐昆股份分别以362亿、236亿分列三四位。

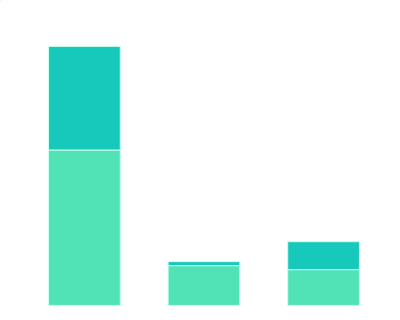

●盈利能力对比:恒力盈利能力最佳,一直保持高速增长;桐昆盈利能力较为稳定;恒逸18年之前增速迅猛,18年后逐步放缓;荣盛在16-17年间由于炼化项目投产增速迅猛,后出现下滑,18年盈利下滑至16亿。

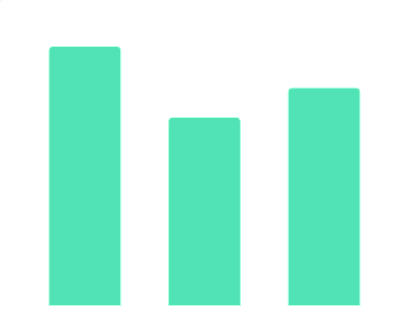

●成本控制对比:恒逸成本控制最佳,恒逸的人工成本以及三费都最低;荣盛、桐昆差距不大;恒力的成本控制最差,不过状况在逐步改善,2019H1已经下降到3.72%。

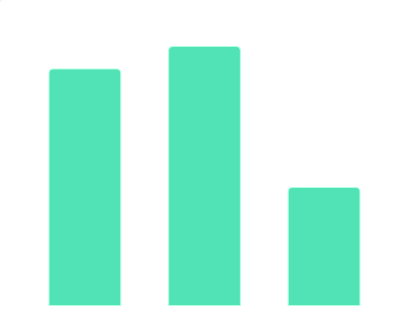

●研发投入对比:恒力最重视研发投入,研发人员数量及研发投入/营收占比均位于榜首;桐昆研发投入占比位列第二;恒逸研发投入端最不重视,研发人员的数量及投入占比都最小。

●风险因素:中美贸易摩擦加剧、原油价格下跌、民营大炼化项目投产不达预期、下游纺织服装需求大幅下滑。

【更多详情,请下载:化纤行业专题报告之二:化纤板块龙头对比分析,业务布局及成长】

2019年1-10月中国化纤机械行业分月度出口数量2019年1-10月化纤机械行业出口总量达12822吨,出口金额为26874.4万美元。2019年发布时间:2020-02-21

2019年1-10月中国化纤机械行业分月度出口数量2019年1-10月化纤机械行业出口总量达12822吨,出口金额为26874.4万美元。2019年发布时间:2020-02-21 2019年1-10月中国化纤机械行业分月度出口金额2019年1-10月化纤机械行业出口总量达12822吨,出口金额为26874.4万美元。2019年发布时间:2020-02-21

2019年1-10月中国化纤机械行业分月度出口金额2019年1-10月化纤机械行业出口总量达12822吨,出口金额为26874.4万美元。2019年发布时间:2020-02-21 2019年1-10月中国化纤机械行业分月度进口金额2019年1-10月化纤机械行业进口总量达5032吨,出口金额为74798.6万美元。2019年发布时间:2020-02-21

2019年1-10月中国化纤机械行业分月度进口金额2019年1-10月化纤机械行业进口总量达5032吨,出口金额为74798.6万美元。2019年发布时间:2020-02-21 2019年1-10月中国化纤机械行业分月度进口数量2019年1-10月化纤机械行业进口总量达5032吨,出口金额为74798.6万美元。2019年发布时间:2020-02-21

2019年1-10月中国化纤机械行业分月度进口数量2019年1-10月化纤机械行业进口总量达5032吨,出口金额为74798.6万美元。2019年发布时间:2020-02-21 2020年全球主要工业国家工业互联网规模占比情况该统计数据包含了2020年全球主要工业国家工业互联网规模占比情况。数据显示,美国、中国、日本、德国领跑全球工业互联网市场,四国总和占据半壁江山。2020年发布时间:2021-10-27

2020年全球主要工业国家工业互联网规模占比情况该统计数据包含了2020年全球主要工业国家工业互联网规模占比情况。数据显示,美国、中国、日本、德国领跑全球工业互联网市场,四国总和占据半壁江山。2020年发布时间:2021-10-27 2018年中国工业互联网安全建设投入占工业互联网投入份额的情况该统计数据包含了2018年中国工业互联网安全建设投入占工业互联网投入份额的情况。其中,2018年中国工业互联网安全建设投入占工业互联网投入份额5-10%占比为43.9%。2018年发布时间:2020-11-27

2018年中国工业互联网安全建设投入占工业互联网投入份额的情况该统计数据包含了2018年中国工业互联网安全建设投入占工业互联网投入份额的情况。其中,2018年中国工业互联网安全建设投入占工业互联网投入份额5-10%占比为43.9%。2018年发布时间:2020-11-27 2018年中国工业企业是否设置专职的工业网络安全部门或人员的情况该统计数据包含了2018年中国工业企业是否设置专职的工业网络安全部门或人员的情况。其中,中国工业企业有设置专职的工业网络安全部门或人员占到69.1%。2018年发布时间:2020-11-27

2018年中国工业企业是否设置专职的工业网络安全部门或人员的情况该统计数据包含了2018年中国工业企业是否设置专职的工业网络安全部门或人员的情况。其中,中国工业企业有设置专职的工业网络安全部门或人员占到69.1%。2018年发布时间:2020-11-27 2018年中国工业企业对工业互联网安全建设趋势看法的情况该统计数据包含了2018年中国工业企业对工业互联网安全建设趋势看法的情况。其中,从购买安全产品逐步转向购买安全服务占到28.8%。2018年发布时间:2020-11-27

2018年中国工业企业对工业互联网安全建设趋势看法的情况该统计数据包含了2018年中国工业企业对工业互联网安全建设趋势看法的情况。其中,从购买安全产品逐步转向购买安全服务占到28.8%。2018年发布时间:2020-11-27 2017-2021中国工业互联网增加值规模该统计数据包含了2017-2021中国工业互联网增加值规模。数据显示,2021年中国工业互联网增加值规模将达到4.13万亿元,较2017年增多1.77万亿元。2017-2021年发布时间:2021-10-27

2017-2021中国工业互联网增加值规模该统计数据包含了2017-2021中国工业互联网增加值规模。数据显示,2021年中国工业互联网增加值规模将达到4.13万亿元,较2017年增多1.77万亿元。2017-2021年发布时间:2021-10-27 2018年全球工业互联网平台应用行业分布情况本数据记录了2018年全球工业互联网平台应用行业分布,其中机械占比36%2018年发布时间:2019-10-30

2018年全球工业互联网平台应用行业分布情况本数据记录了2018年全球工业互联网平台应用行业分布,其中机械占比36%2018年发布时间:2019-10-30 2019年全球工业机器人运营存量情况该统计数据包含了2019年全球工业机器人运营存量情况。2019年全球运行的工业机器人数量达到270万台。2019年发布时间:2020-10-21

2019年全球工业机器人运营存量情况该统计数据包含了2019年全球工业机器人运营存量情况。2019年全球运行的工业机器人数量达到270万台。2019年发布时间:2020-10-21 2018年国际工业互联网平台应用场景分布情况本数据记录了2018年国际工业互联网平台应用场景分布,其中设备健康管理国外应用场景占比39%2018年发布时间:2019-10-30

2018年国际工业互联网平台应用场景分布情况本数据记录了2018年国际工业互联网平台应用场景分布,其中设备健康管理国外应用场景占比39%2018年发布时间:2019-10-30 2018年全球工业互联网平台应用场景分布情况本数据记录了2018年全球工业互联网平台应用场景分布,其中设备健康管理占比33%2018年发布时间:2019-10-30

2018年全球工业互联网平台应用场景分布情况本数据记录了2018年全球工业互联网平台应用场景分布,其中设备健康管理占比33%2018年发布时间:2019-10-30 2018年中国未来两年,工业企业对工业互联网安全投入的预期的情况该统计数据包含了2018年中国未来两年,工业企业对工业互联网安全投入的预期的情况。其中,2018年中国未来两年,工业企业对工业互联网安全投入的预期明显增加占到了49.1%。2018年发布时间:2020-11-27

2018年中国未来两年,工业企业对工业互联网安全投入的预期的情况该统计数据包含了2018年中国未来两年,工业企业对工业互联网安全投入的预期的情况。其中,2018年中国未来两年,工业企业对工业互联网安全投入的预期明显增加占到了49.1%。2018年发布时间:2020-11-27 2011-2018年上海市中央工业小型工业企业工业销售产值该数据包含了2011-2018年上海市中央工业小型工业企业工业销售产值。2016工业销售产值为419.69亿元。2011-2018年发布时间:2021-08-20

2011-2018年上海市中央工业小型工业企业工业销售产值该数据包含了2011-2018年上海市中央工业小型工业企业工业销售产值。2016工业销售产值为419.69亿元。2011-2018年发布时间:2021-08-20 2011-2018年上海市中央工业中型工业企业工业销售产值该数据包含了2011-2018年上海市中央工业中型工业企业工业销售产值。2012工业销售产值为1004.88亿元。2011-2018年发布时间:2021-08-20

2011-2018年上海市中央工业中型工业企业工业销售产值该数据包含了2011-2018年上海市中央工业中型工业企业工业销售产值。2012工业销售产值为1004.88亿元。2011-2018年发布时间:2021-08-20 2018年中国工业企业对工业互联网年度安全投入规模分析的情况该统计数据包含了2018年中国工业企业对工业互联网年度安全投入规模分析的情况。其中,2018年中国工业企业对工业互联网年度安全投入规模在10万以下的占比为28.1%。2018年发布时间:2020-11-27

2018年中国工业企业对工业互联网年度安全投入规模分析的情况该统计数据包含了2018年中国工业企业对工业互联网年度安全投入规模分析的情况。其中,2018年中国工业企业对工业互联网年度安全投入规模在10万以下的占比为28.1%。2018年发布时间:2020-11-27 2018年中国工业互联网平台的基础能力情况本数据记录了2018年中国工业互联网平台的基础能力,其中分析工具<20占比83%2018年发布时间:2019-10-30

2018年中国工业互联网平台的基础能力情况本数据记录了2018年中国工业互联网平台的基础能力,其中分析工具<20占比83%2018年发布时间:2019-10-30 2011-2012年上海市重工业小型工业企业工业销售产值该数据包含了2011-2012年上海市重工业小型工业企业工业销售产值。2011工业销售产值为5496.12亿元。2011-2012年发布时间:2021-08-20

2011-2012年上海市重工业小型工业企业工业销售产值该数据包含了2011-2012年上海市重工业小型工业企业工业销售产值。2011工业销售产值为5496.12亿元。2011-2012年发布时间:2021-08-20 2011-2012年上海市重工业中型工业企业工业销售产值该数据包含了2011-2012年上海市重工业中型工业企业工业销售产值。2011工业销售产值为5126.95亿元。2011-2012年发布时间:2021-08-20

2011-2012年上海市重工业中型工业企业工业销售产值该数据包含了2011-2012年上海市重工业中型工业企业工业销售产值。2011工业销售产值为5126.95亿元。2011-2012年发布时间:2021-08-20