"高炉"相关数据

更新时间:2021-08-30生产:环保限产常态化,唐山高炉开工率继续下降。(1)电厂日耗平稳。3月26日,浙电日耗煤13.6万吨,较3月19日的13.9万吨减少2.2%。3月25日,沿海八省电厂日耗为188.6万吨,较3月18日的188.1万吨增加0.3%。当前日耗水平与18和19年同期接近,较20年同期增长5成。(2)唐山高炉开工率、产能利用率继续下降。受19日发布的唐山“常态化”环保限产政策影响,3月26日唐山钢厂高炉开工率46.0%,较3月19日下降7.1个百分点;产能利用率59.7%,下降0.6个百分点,处于19年8月以来最低水平。3月26日,全国钢厂高炉开工率61.9%,较3月19日下降0.1个百分点。(3)轮胎开工率维持高位。4月1日,汽车全钢胎开工率78.2%,较3月25日上升0.1个百分点,为18年7月以来新高;半钢胎开工率74.2%,上升0.8个百分点,为18年5月以来新高。(4)织机开工率继续上升。4月1日,江浙地区涤纶长丝开工率94.8%,较3月25日上升0.9个百分点,为19年10月以来新高;下游织机开工率76.5%,上升0.9个百分点,为年内新高。

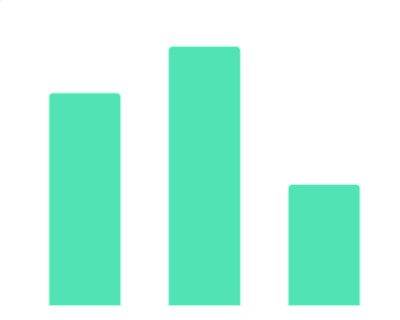

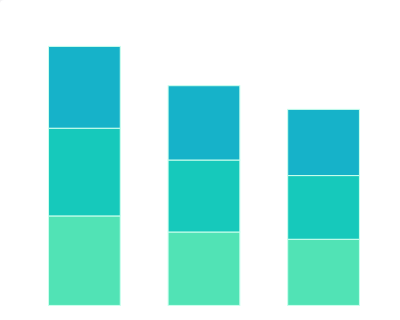

2016-2023年中国钢铁行业淘汰高炉产能的情况该数据包含了2016-2023年中国钢铁行业淘汰高炉产能的情况。2017产能为7929万吨。2016-2023年发布时间:2019-10-16

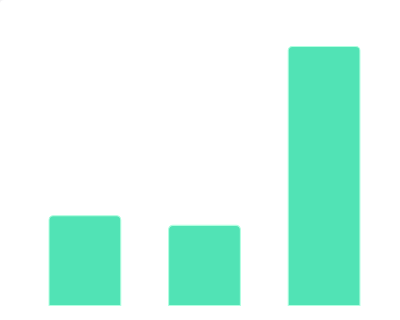

2016-2023年中国钢铁行业淘汰高炉产能的情况该数据包含了2016-2023年中国钢铁行业淘汰高炉产能的情况。2017产能为7929万吨。2016-2023年发布时间:2019-10-16 2016-2023年中国钢铁行业新增高炉产能的情况该数据包含了2016-2023年中国钢铁行业新增高炉产能的情况。2023产能为2754万吨。2016-2023年发布时间:2019-10-16

2016-2023年中国钢铁行业新增高炉产能的情况该数据包含了2016-2023年中国钢铁行业新增高炉产能的情况。2023产能为2754万吨。2016-2023年发布时间:2019-10-16 2021年3月第5周高频数据跟踪:唐山高炉开工率继续下降生产:环保限产常态化,唐山高炉开工率继续下降。(1)电厂日耗平稳。3月26日,浙电日耗煤13.6万吨,较3月19日的13.9万吨减少2.2%。3月25日,沿海八省电厂日耗为188.6万吨,较3月18日的188.1万吨增加0.3%。当前日耗水平与18和19年同期接近,较20年同期增长5成。(2)唐山高炉开工率、产能利用率继续下降。受19日发布的唐山“常态化”环保限产政策影响,3月26日唐山钢厂高炉开工率46.0%,较3月19日下降7.1个百分点;产能利用率59.7%,下降0.6个百分点,处于19年8月以来最低水平。3月26日,全国钢厂高炉开工率61.9%,较3月19日下降0.1个百分点。(3)轮胎开工率维持高位。4月1日,汽车全钢胎开工率78.2%,较3月25日上升0.1个百分点,为18年7月以来新高;半钢胎开工率74.2%,上升0.8个百分点,为18年5月以来新高。(4)织机开工率继续上升。4月1日,江浙地区涤纶长丝开工率94.8%,较3月25日上升0.9个百分点,为19年10月以来新高;下游织机开工率76.5%,上升0.9个百分点,为年内新高。2021年发布时间:2021-07-28

2021年3月第5周高频数据跟踪:唐山高炉开工率继续下降生产:环保限产常态化,唐山高炉开工率继续下降。(1)电厂日耗平稳。3月26日,浙电日耗煤13.6万吨,较3月19日的13.9万吨减少2.2%。3月25日,沿海八省电厂日耗为188.6万吨,较3月18日的188.1万吨增加0.3%。当前日耗水平与18和19年同期接近,较20年同期增长5成。(2)唐山高炉开工率、产能利用率继续下降。受19日发布的唐山“常态化”环保限产政策影响,3月26日唐山钢厂高炉开工率46.0%,较3月19日下降7.1个百分点;产能利用率59.7%,下降0.6个百分点,处于19年8月以来最低水平。3月26日,全国钢厂高炉开工率61.9%,较3月19日下降0.1个百分点。(3)轮胎开工率维持高位。4月1日,汽车全钢胎开工率78.2%,较3月25日上升0.1个百分点,为18年7月以来新高;半钢胎开工率74.2%,上升0.8个百分点,为18年5月以来新高。(4)织机开工率继续上升。4月1日,江浙地区涤纶长丝开工率94.8%,较3月25日上升0.9个百分点,为19年10月以来新高;下游织机开工率76.5%,上升0.9个百分点,为年内新高。2021年发布时间:2021-07-28 钢铁行业矿山、钢厂、钢贸商动态跟踪:高炉检修率小幅下降,钢厂亏损比例小幅上升矿山内矿产能利用率微幅下降,外矿发货量大幅上升,钢厂高炉检修率小幅下降,亏损比例小幅上升,样本钢厂铁矿石库存小幅下降,炼焦煤库存微幅上升,钢贸商库存总量明显上升,上海市场终端线螺采购微幅下降。2019年发布时间:2020-09-11

钢铁行业矿山、钢厂、钢贸商动态跟踪:高炉检修率小幅下降,钢厂亏损比例小幅上升矿山内矿产能利用率微幅下降,外矿发货量大幅上升,钢厂高炉检修率小幅下降,亏损比例小幅上升,样本钢厂铁矿石库存小幅下降,炼焦煤库存微幅上升,钢贸商库存总量明显上升,上海市场终端线螺采购微幅下降。2019年发布时间:2020-09-11 钢铁行业矿山、钢厂、钢贸商动态跟踪:高炉检修率微升,钢厂亏损比例持平2019年发布时间:2019-06-11

钢铁行业矿山、钢厂、钢贸商动态跟踪:高炉检修率微升,钢厂亏损比例持平2019年发布时间:2019-06-11 钢铁行业矿山、钢厂、钢贸商动态跟踪:高炉检修率小幅下降,钢厂亏损比例持平2019年发布时间:2019-12-03

钢铁行业矿山、钢厂、钢贸商动态跟踪:高炉检修率小幅下降,钢厂亏损比例持平2019年发布时间:2019-12-03 钢铁行业矿山、钢厂、钢贸商动态跟踪:高炉检修率降幅明显,钢厂亏损比例降幅明显2019年发布时间:2019-07-12

钢铁行业矿山、钢厂、钢贸商动态跟踪:高炉检修率降幅明显,钢厂亏损比例降幅明显2019年发布时间:2019-07-12 钢铁行业矿山、钢厂、钢贸商动态跟踪:外矿发货量大幅上升,高炉检修率微幅下降,亏损比例上升矿山:内矿产能利用率微幅下降、外矿发货量大幅上升,钢厂:高炉检修率微幅下降,亏损比例较上次上升,进口矿平均库存升幅明显,炼焦煤库存升幅明显,钢贸商:库存总量小幅上升,上海市场终端线螺采购大幅下降。钢厂、钢贸商、下游企业、业内分析人士对钢价的看法:四大品种整体回落。2018年发布时间:2019-10-15

钢铁行业矿山、钢厂、钢贸商动态跟踪:外矿发货量大幅上升,高炉检修率微幅下降,亏损比例上升矿山:内矿产能利用率微幅下降、外矿发货量大幅上升,钢厂:高炉检修率微幅下降,亏损比例较上次上升,进口矿平均库存升幅明显,炼焦煤库存升幅明显,钢贸商:库存总量小幅上升,上海市场终端线螺采购大幅下降。钢厂、钢贸商、下游企业、业内分析人士对钢价的看法:四大品种整体回落。2018年发布时间:2019-10-15 实体高频观察(2019年第39周):油价回调,高炉开工率大降,猪肉价格企稳2019年发布时间:2019-12-09

实体高频观察(2019年第39周):油价回调,高炉开工率大降,猪肉价格企稳2019年发布时间:2019-12-09 钢铁行业矿山、钢厂、钢贸商动态跟踪:外矿发货量大幅上升,高炉检修率小降,钢厂亏损比例下降2018年发布时间:2019-06-11

钢铁行业矿山、钢厂、钢贸商动态跟踪:外矿发货量大幅上升,高炉检修率小降,钢厂亏损比例下降2018年发布时间:2019-06-11 钢铁行业十月行业动态报告:环保限产降低高炉开工率,基建回暖叠加冬储临近静待钢材需求释放2019年发布时间:2020-01-15

钢铁行业十月行业动态报告:环保限产降低高炉开工率,基建回暖叠加冬储临近静待钢材需求释放2019年发布时间:2020-01-15 钢铁碳中和专题研究报告:氢气炼钢,大型钢铁集团开始积极布局氢气炼钢即以氢代替炭作为还原剂,将还原反应中的碳排放转为水排放。由于钢铁行业的碳排放主要集中在炼铁环节,而炼铁的碳排放主要来自碳还原反应,若氢还原能完全替代碳还原,理论上可降低高炉+转炉的长流程和DRI+电弧炉短流程的碳排放约34-62%、49%,减排潜力较大。氢气炼钢当前的发展思路还是以提升氢气在还原反应中的占比为主。100%氢气代碳存在客观障碍,也存在技术和经济上的挑战,暂无法实现。现阶段主要发展方向应在高炉富氢和气基竖炉富氢,其中高炉富氢减排潜力较为有限,一般在10%-20%,而气基竖炉富氢更适宜推广氢气炼钢,国外已试验了90%的氢气占比是可行的。国内氢气炼钢短期内应仍以灰氢+高炉富氢工艺为主,具备电价、煤炭资源优势的地区和钢企可先行发展气基竖炉还原工艺。由于国内暂不具备大规模发展气基竖炉的条件,短期内国内钢铁行业将仍以长流程占主导,节能减排技术也应基于高炉+转炉的设备之上,研究和实践表明灰氢+高炉富氢工艺是较为经济的减排方式。气基竖炉富氢工艺未来将随着废钢可用性增加、电弧炉占比的提升、电价和氢气变得更加低廉而迎来较大发展空间,在此趋势来临之前,对具备电力、煤炭资源优势的之前可先行发展气基竖炉工艺,为未来国内大规模推广积累技术、人才等经验。2021年发布时间:2021-06-02

钢铁碳中和专题研究报告:氢气炼钢,大型钢铁集团开始积极布局氢气炼钢即以氢代替炭作为还原剂,将还原反应中的碳排放转为水排放。由于钢铁行业的碳排放主要集中在炼铁环节,而炼铁的碳排放主要来自碳还原反应,若氢还原能完全替代碳还原,理论上可降低高炉+转炉的长流程和DRI+电弧炉短流程的碳排放约34-62%、49%,减排潜力较大。氢气炼钢当前的发展思路还是以提升氢气在还原反应中的占比为主。100%氢气代碳存在客观障碍,也存在技术和经济上的挑战,暂无法实现。现阶段主要发展方向应在高炉富氢和气基竖炉富氢,其中高炉富氢减排潜力较为有限,一般在10%-20%,而气基竖炉富氢更适宜推广氢气炼钢,国外已试验了90%的氢气占比是可行的。国内氢气炼钢短期内应仍以灰氢+高炉富氢工艺为主,具备电价、煤炭资源优势的地区和钢企可先行发展气基竖炉还原工艺。由于国内暂不具备大规模发展气基竖炉的条件,短期内国内钢铁行业将仍以长流程占主导,节能减排技术也应基于高炉+转炉的设备之上,研究和实践表明灰氢+高炉富氢工艺是较为经济的减排方式。气基竖炉富氢工艺未来将随着废钢可用性增加、电弧炉占比的提升、电价和氢气变得更加低廉而迎来较大发展空间,在此趋势来临之前,对具备电力、煤炭资源优势的之前可先行发展气基竖炉工艺,为未来国内大规模推广积累技术、人才等经验。2021年发布时间:2021-06-02 见微知著 实体经济观察:工业品价格强劲生产:生产方面,除PTA开工率环比上行外,高炉、轮胎生产环比继续小幅下行,但仍高于去年同期水平。高炉开工率下行0.1个百分点,录得67.3%;PTA开工率环比上行4.8个百分点,录得88.8%,显著高于去年同期。轮胎开工率小幅下行,全钢胎及半钢胎开工率分别录得75.3%以及71%。粗钢数据本周没有更新。2020年发布时间:2021-08-30

见微知著 实体经济观察:工业品价格强劲生产:生产方面,除PTA开工率环比上行外,高炉、轮胎生产环比继续小幅下行,但仍高于去年同期水平。高炉开工率下行0.1个百分点,录得67.3%;PTA开工率环比上行4.8个百分点,录得88.8%,显著高于去年同期。轮胎开工率小幅下行,全钢胎及半钢胎开工率分别录得75.3%以及71%。粗钢数据本周没有更新。2020年发布时间:2021-08-30 2016-2018年中国钢铁行业达产率情况该数据包含了2016-2018年国内钢铁行业达产率情况。163家钢厂高炉2016年达产率为83.6%,2017年达产率为81.9%,2018年达产率为76.4%。2016-2018年发布时间:2019-10-16

2016-2018年中国钢铁行业达产率情况该数据包含了2016-2018年国内钢铁行业达产率情况。163家钢厂高炉2016年达产率为83.6%,2017年达产率为81.9%,2018年达产率为76.4%。2016-2018年发布时间:2019-10-16 见微知著实体经济观察:工业品价格上行,消费品价格小幅回落生产:本周,PTA开工率和轮胎开工率上行,高炉开工率环比下行,粗钢产量环比下行。PTA开工率环比上行2.8个百分点,高于去年同期水平。高炉开工率环比下行0.1个百分点,低于去年同期4个百分点。轮胎开工率环比上行,全钢胎及半钢胎开工率分别录得78%以及73.4%。粗钢产量环比下行2.5个百分点,高于去年同期水平。2021年发布时间:2021-07-28

见微知著实体经济观察:工业品价格上行,消费品价格小幅回落生产:本周,PTA开工率和轮胎开工率上行,高炉开工率环比下行,粗钢产量环比下行。PTA开工率环比上行2.8个百分点,高于去年同期水平。高炉开工率环比下行0.1个百分点,低于去年同期4个百分点。轮胎开工率环比上行,全钢胎及半钢胎开工率分别录得78%以及73.4%。粗钢产量环比下行2.5个百分点,高于去年同期水平。2021年发布时间:2021-07-28 钢铁行业专题报告:海外复工将延缓全球进口铁矿供需走向宽松的节奏预计4月份海外高炉减产,影响全球月度进口铁矿需求300万吨;但随着欧盟、日本、韩国等经济活动的重启,下游制造业的复工逐步推进,海外部分钢厂停产或将取消,二季度海外铁矿需求减少将整体低于预期;国内随着六稳政策的发力,高炉铁水产量环比持续增加,铁矿需求高位企稳;整体内外需的边际改善,将延缓全球进口铁矿走向宽松的节奏,预计二季度铁矿价格将呈现区间震荡;钢材成本端改善空间缩小。2020年发布时间:2020-09-11

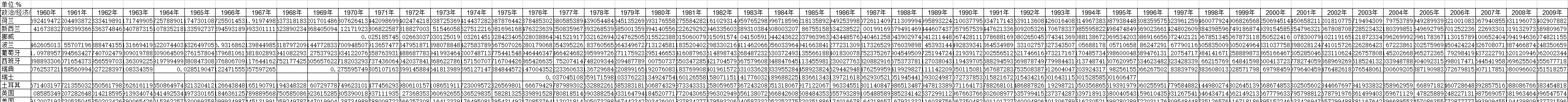

钢铁行业专题报告:海外复工将延缓全球进口铁矿供需走向宽松的节奏预计4月份海外高炉减产,影响全球月度进口铁矿需求300万吨;但随着欧盟、日本、韩国等经济活动的重启,下游制造业的复工逐步推进,海外部分钢厂停产或将取消,二季度海外铁矿需求减少将整体低于预期;国内随着六稳政策的发力,高炉铁水产量环比持续增加,铁矿需求高位企稳;整体内外需的边际改善,将延缓全球进口铁矿走向宽松的节奏,预计二季度铁矿价格将呈现区间震荡;钢材成本端改善空间缩小。2020年发布时间:2020-09-11 1960-2015年全球129个国家和地区煤炭发电量占总发电量的百分比电力来源是指用于发电的输入。煤炭是指所有的煤炭和褐煤,既包括原煤(包括硬煤和褐煤褐煤),也包括衍生燃料(包括专利燃料,炼焦炉焦炭,煤气焦炭,炼焦炉煤气和高炉煤气)。泥炭也包括在此类别中。1960-2015年发布时间:2020-06-30

1960-2015年全球129个国家和地区煤炭发电量占总发电量的百分比电力来源是指用于发电的输入。煤炭是指所有的煤炭和褐煤,既包括原煤(包括硬煤和褐煤褐煤),也包括衍生燃料(包括专利燃料,炼焦炉焦炭,煤气焦炭,炼焦炉煤气和高炉煤气)。泥炭也包括在此类别中。1960-2015年发布时间:2020-06-30 2021年6月第2周高频数据跟踪:三线楼市销售遇冷生产:总体平稳。(1)电厂日耗小幅上行。6月8日,南方八省电厂日耗为191.7万吨,较6月4日的189.1万吨上升1.4%。(2)动力煤期货价反弹。6月15日,动力煤期货主力结算价为849.40元/吨,较6月8日上涨5.3%。(3)高炉开工率小幅下降。6月11日,全国钢厂高炉开工率61.7%,较6月4日下降0.5个百分点。同期,唐山钢厂高炉开工率48.4%,较6月4日下降0.8个百分点;产能利用率62.0%,下降0.7个百分点。(4)轮胎开工率小幅回升。6月10日,全钢胎开工率62.3%,较6月3日上升3.9个百分点;半钢胎开工率58.7%,上升2.7个百分点。(5)织机开工率小幅下降。6月10日,下游织机开工率70.2%,较6月3日下降0.5个百分点。2021年发布时间:2021-07-27

2021年6月第2周高频数据跟踪:三线楼市销售遇冷生产:总体平稳。(1)电厂日耗小幅上行。6月8日,南方八省电厂日耗为191.7万吨,较6月4日的189.1万吨上升1.4%。(2)动力煤期货价反弹。6月15日,动力煤期货主力结算价为849.40元/吨,较6月8日上涨5.3%。(3)高炉开工率小幅下降。6月11日,全国钢厂高炉开工率61.7%,较6月4日下降0.5个百分点。同期,唐山钢厂高炉开工率48.4%,较6月4日下降0.8个百分点;产能利用率62.0%,下降0.7个百分点。(4)轮胎开工率小幅回升。6月10日,全钢胎开工率62.3%,较6月3日上升3.9个百分点;半钢胎开工率58.7%,上升2.7个百分点。(5)织机开工率小幅下降。6月10日,下游织机开工率70.2%,较6月3日下降0.5个百分点。2021年发布时间:2021-07-27 焦炭焦煤月报:成本不断下移,价格持续走低十月份黑色系商品整体走跌趋势。从焦炭供给端来看:今年焦企开工率和产能利用率持续保持高位。从消费端来看,上周钢厂高炉开工率小幅下降。焦煤方面。由于海外需求低迷,澳煤价格偏低,同时进口并未有明确限制。2019年发布时间:2019-12-25

焦炭焦煤月报:成本不断下移,价格持续走低十月份黑色系商品整体走跌趋势。从焦炭供给端来看:今年焦企开工率和产能利用率持续保持高位。从消费端来看,上周钢厂高炉开工率小幅下降。焦煤方面。由于海外需求低迷,澳煤价格偏低,同时进口并未有明确限制。2019年发布时间:2019-12-25 2021年3月第1周高频数据跟踪:生产回升,需求平稳生产:耗煤加快回升。(1)电厂日耗加快回升。随着节后复工推进,用电需求回升,电厂日耗增加。2月24日,浙电日耗煤8万吨,较2月19日的5.9万吨日耗回升36%。2月25日,沿海八省电厂日耗升至147.1万吨,较2月18日的115万吨日耗上升28%。受日耗回升影响,3月初的动力煤CCI5000价格止跌于500元一线。(2)高炉开工率变动不大。2月26日,全国钢厂高炉开工率66.2%,较2月19日下降0.3个百分点。2月26日,唐山钢厂高炉开工率68.3%,较2月19日上涨0.8个百分点;同期,产能利用率76.1%,上涨0.8个百分点。(3)轮胎和织机开工率大幅回升。2月25日,全钢胎开工率58.7%,较2月19日上升41.5个百分点;半钢胎开工率54.7%,上升34.8个百分点。2月25日,江浙地区涤纶长丝开工率81.0%,较2月10日上升10.1个百分点;下游织机开工率62.3%,上升58.0个百分点。2021年发布时间:2021-07-28

2021年3月第1周高频数据跟踪:生产回升,需求平稳生产:耗煤加快回升。(1)电厂日耗加快回升。随着节后复工推进,用电需求回升,电厂日耗增加。2月24日,浙电日耗煤8万吨,较2月19日的5.9万吨日耗回升36%。2月25日,沿海八省电厂日耗升至147.1万吨,较2月18日的115万吨日耗上升28%。受日耗回升影响,3月初的动力煤CCI5000价格止跌于500元一线。(2)高炉开工率变动不大。2月26日,全国钢厂高炉开工率66.2%,较2月19日下降0.3个百分点。2月26日,唐山钢厂高炉开工率68.3%,较2月19日上涨0.8个百分点;同期,产能利用率76.1%,上涨0.8个百分点。(3)轮胎和织机开工率大幅回升。2月25日,全钢胎开工率58.7%,较2月19日上升41.5个百分点;半钢胎开工率54.7%,上升34.8个百分点。2月25日,江浙地区涤纶长丝开工率81.0%,较2月10日上升10.1个百分点;下游织机开工率62.3%,上升58.0个百分点。2021年发布时间:2021-07-28