"电动车"相关数据

更新时间:2024-11-20毫无疑问,未来几年内电动车市场将保持增长态势,但对增速的前景尚不明朗。在增长驱动因素和制约因素并存的情况下,电动车市场将如何发展犹未可知。严苛的二氧化碳排放目标、资本市场对加快电气化发展的需求,以及部分地区的燃油车销售禁令,都在鼓励汽车厂商扩大纯电动车生产规模。热门新车型的不断推出,吸引了越来越多具有环保意识的消费者。与此同时,技术的进步也减轻了消费者的里程焦虑。然而,部分地区的电动车发展即将脱离政策扶持。中国的购车补贴已进入退坡通道,并将于2022年年底终止。英国也削减了财政补贴。随着欧洲各国开始计算新冠肺炎疫情带来的财政压力,并希望控制财政支出,英国的举措或将引得多国效仿。尽管充电基础设施正在迅速扩建,但部分潜在买家仍担忧目前的速度无法缓解燃眉之急。此外,部分因素还将在短期内对纯电动车的增长构成实质性障碍。例如,半导体芯片短缺导致纯电动车生产受到制约,新冠疫情存在进一步扩散并导致封锁的可能性。总体来看,在驱动因素的作用下,纯电动车市场保持增长已是天势所趋。对于市场而言,问题或许应该变为:未来增长将是爆发式还是渐进式?

2021年电动车销售评论年度回顾未来几年内电动车市场将保持增长态势,但对增速的前景尚不明朗。在增长驱动因素和制约因素并存的情况下,电动车市场将如何发展犹未可知。2021年发布时间:2022-03-17

2021年电动车销售评论年度回顾未来几年内电动车市场将保持增长态势,但对增速的前景尚不明朗。在增长驱动因素和制约因素并存的情况下,电动车市场将如何发展犹未可知。2021年发布时间:2022-03-17 智能电动车2022年发布时间:2022-04-07

智能电动车2022年发布时间:2022-04-07 电气设备行业电动车板块19年中报总结:电动车中游业绩好于上游,各环节龙头优势凸显本报告通过电气设备行业电动车板块19年中报,总结了电动车中游业绩好于上游,各环节龙头优势凸显的原因2019年发布时间:2020-04-18

电气设备行业电动车板块19年中报总结:电动车中游业绩好于上游,各环节龙头优势凸显本报告通过电气设备行业电动车板块19年中报,总结了电动车中游业绩好于上游,各环节龙头优势凸显的原因2019年发布时间:2020-04-18 2021年三季度电动车销售评论截至2020年底,西欧十国的纯电动车平均市场占有率仍高于中国。但在今年上半年电动车补贴延长的刺激下,中国的电动车市场占有率几乎翻倍,从5.2%跃升至9.8%,再次超过西欧十国当前8.6%的平均水平。然而,若从欧洲各国的具体数据来看,局面则参差不齐。德国(10.7%)、挪威(高达57.3%)、瑞典(12.6%)、奥地利(11.4%)、荷兰(10.7%)以及瑞士(9.9%)的纯电动车市场占有率均领先于中国。英国(8.1%)和法国(7.9%)以微弱劣势落后,而意大利(3.4%)和西班牙(2.3%)若想赶超中国,则需奋起直追。7月14日,欧盟提出到2035年时全面禁售非电动车的议案。为实现目标,电动车销量占比必须持续提高,各国间的市场占有率最终将随着时间的推移而拉平。与此同时,F-150皮卡作为福特在美国最受欢迎的车型,其电动版本“闪(Lightening)”的推出在全美大获成功,进一步激发了消费者对纯电动车首次进入美国驾驶主流的期待。2021年发布时间:2021-09-13

2021年三季度电动车销售评论截至2020年底,西欧十国的纯电动车平均市场占有率仍高于中国。但在今年上半年电动车补贴延长的刺激下,中国的电动车市场占有率几乎翻倍,从5.2%跃升至9.8%,再次超过西欧十国当前8.6%的平均水平。然而,若从欧洲各国的具体数据来看,局面则参差不齐。德国(10.7%)、挪威(高达57.3%)、瑞典(12.6%)、奥地利(11.4%)、荷兰(10.7%)以及瑞士(9.9%)的纯电动车市场占有率均领先于中国。英国(8.1%)和法国(7.9%)以微弱劣势落后,而意大利(3.4%)和西班牙(2.3%)若想赶超中国,则需奋起直追。7月14日,欧盟提出到2035年时全面禁售非电动车的议案。为实现目标,电动车销量占比必须持续提高,各国间的市场占有率最终将随着时间的推移而拉平。与此同时,F-150皮卡作为福特在美国最受欢迎的车型,其电动版本“闪(Lightening)”的推出在全美大获成功,进一步激发了消费者对纯电动车首次进入美国驾驶主流的期待。2021年发布时间:2021-09-13 锂,拥抱电动车的星辰大海2022年发布时间:2022-06-10

锂,拥抱电动车的星辰大海2022年发布时间:2022-06-10 电动车专题分析报告:上游涨价对电动车产业链影响2022年发布时间:2022-08-25

电动车专题分析报告:上游涨价对电动车产业链影响2022年发布时间:2022-08-25 电气设备行业电动车和燃油车盈利能力对比:以Tesla为例,论电动车浪潮为何不可阻挡本文主要研究特斯拉未来的盈利空间,因此我们将特斯拉与传统豪华车企进行对比,主要选取了戴姆勒、宝马(奥迪无法在大众财报中拆分指标)。盈利主要取决于三个变量:如何定价?成本如何?销量如何?2007-2020年发布时间:2020-05-01

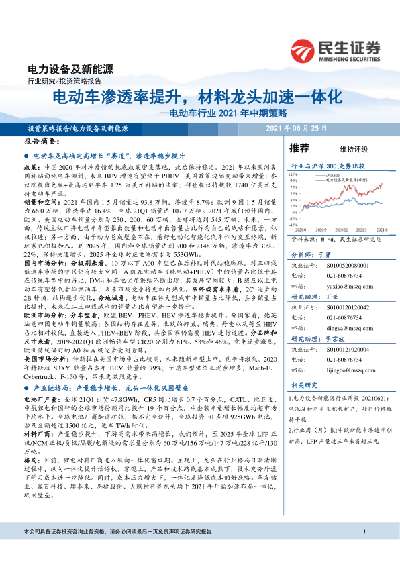

电气设备行业电动车和燃油车盈利能力对比:以Tesla为例,论电动车浪潮为何不可阻挡本文主要研究特斯拉未来的盈利空间,因此我们将特斯拉与传统豪华车企进行对比,主要选取了戴姆勒、宝马(奥迪无法在大众财报中拆分指标)。盈利主要取决于三个变量:如何定价?成本如何?销量如何?2007-2020年发布时间:2020-05-01 电动车行业2021年中期策略:电动车渗透率提升,材料龙头加速一体化政策:中国2020年对冲疫情的托底政策密集落地,此后保持稳定。2021年以来欧洲各国补贴向纯电车倾斜,未来BEV增速有望快于PHEV;美国政策边际变动带来增量:参议院提出免税+最高达到单车1.25万美元补贴的法案;拜登提议将拨款1740亿美元支持电动车产业。销量和空间:2021年国内1-5月销量达93.8万辆,渗透率8.7%;欧洲9国1-5月销量为66.0万辆,渗透率达16.4%;全球21Q1销量达107.7万辆。2021年我们预计国内、欧洲、美国电动车销量分别为250、200、60万辆,全球将达到545万辆。未来,一方面,传统主机厂将电动车车型推出数量和电动车出售量占比作为自己的战略和愿景,积极推进;另一方面,由于动力总成壁垒不在,看好电动化智能化汽车作为交互终端,新玩家也积极加入。到2025年,国内和全球销量达到900和2148万辆,渗透率为30%、22%,保持快速增长。2025年全球对应电池需求为553GWh。2021年发布时间:2021-07-13

电动车行业2021年中期策略:电动车渗透率提升,材料龙头加速一体化政策:中国2020年对冲疫情的托底政策密集落地,此后保持稳定。2021年以来欧洲各国补贴向纯电车倾斜,未来BEV增速有望快于PHEV;美国政策边际变动带来增量:参议院提出免税+最高达到单车1.25万美元补贴的法案;拜登提议将拨款1740亿美元支持电动车产业。销量和空间:2021年国内1-5月销量达93.8万辆,渗透率8.7%;欧洲9国1-5月销量为66.0万辆,渗透率达16.4%;全球21Q1销量达107.7万辆。2021年我们预计国内、欧洲、美国电动车销量分别为250、200、60万辆,全球将达到545万辆。未来,一方面,传统主机厂将电动车车型推出数量和电动车出售量占比作为自己的战略和愿景,积极推进;另一方面,由于动力总成壁垒不在,看好电动化智能化汽车作为交互终端,新玩家也积极加入。到2025年,国内和全球销量达到900和2148万辆,渗透率为30%、22%,保持快速增长。2025年全球对应电池需求为553GWh。2021年发布时间:2021-07-13 2021年四季度电动车销售评论2021年发布时间:2021-12-29

2021年四季度电动车销售评论2021年发布时间:2021-12-29 新能源行业研究:电动车与光伏风光依旧碳中和方兴未艾,电动车与光伏风光依旧。电动车方面,第二轮造车盛宴来袭,在全球政策+产品双擎驱动下,电动化已进入快速发展阶段,在主要车市共振下,预计全球2021Q1新能源车销量达116万辆,同比增长150%。且从发展阶段来看,全球新能源车渗透率在2020年开始有了明显的跃迁,2021年Q1全球新能源车渗透率预计达到6.5%,同比再次大幅增长,是电动化提速的最好证明。2021年发布时间:2021-06-15

新能源行业研究:电动车与光伏风光依旧碳中和方兴未艾,电动车与光伏风光依旧。电动车方面,第二轮造车盛宴来袭,在全球政策+产品双擎驱动下,电动化已进入快速发展阶段,在主要车市共振下,预计全球2021Q1新能源车销量达116万辆,同比增长150%。且从发展阶段来看,全球新能源车渗透率在2020年开始有了明显的跃迁,2021年Q1全球新能源车渗透率预计达到6.5%,同比再次大幅增长,是电动化提速的最好证明。2021年发布时间:2021-06-15 电力设备行业:拥抱全球电动化大时代,持续推荐电动车板块新能源汽车:拥抱全球电动化大时代,持续推荐电动车板块。中国方面,今年以 来多款爆款车型满足不同下游需求,私人消费占比提升,中国市场正由政策驱动转 向产品驱动,在自主品牌、造车新势力、合资品牌平台化车型和特斯拉的产品驱动 下,我们预计中国今年电车销量超 120 万辆;明年销量近 170 万辆,同比增长超 40%; 2025 年达 611 万辆,6 年 CAGR 达 31%。欧洲方面,我们预计 2030 年碳排放指标有 望在之前 59.4g/km 的基础上降至 47.5g/km,若减排目标进一步提升将使碳排放目标 进一步趋严,预计碳排放指标将降至 45g/km,目前,法国和德国皆提出延长补贴时 限,而英国则提出 2030 年去燃油化目标,主要国家电动化政策不断加码;在此基础 上,我们预计欧洲电动车高增长态势将持续,今年销量预计近 120 万辆;明年销量 将超 190 万辆,同比增长近 70%;2025 年销售量将超 500 万辆,6 年 CAGR 达 45%。 除此之外,美国市场,美国总统拜登提出的以绿色新政为核心的经济刺激政策利好 电车,特斯拉、优步等 28 家头部公司组建零排放交通协会(ZETA)推动电动车发 展;在中国、欧洲和美国市场的带领下,全球电动化大势所趋,我们预计 2025 年全 球新能源车销售量近 1500 万辆,6 年 CAGR 达 37%。2020年发布时间:2021-08-30

电力设备行业:拥抱全球电动化大时代,持续推荐电动车板块新能源汽车:拥抱全球电动化大时代,持续推荐电动车板块。中国方面,今年以 来多款爆款车型满足不同下游需求,私人消费占比提升,中国市场正由政策驱动转 向产品驱动,在自主品牌、造车新势力、合资品牌平台化车型和特斯拉的产品驱动 下,我们预计中国今年电车销量超 120 万辆;明年销量近 170 万辆,同比增长超 40%; 2025 年达 611 万辆,6 年 CAGR 达 31%。欧洲方面,我们预计 2030 年碳排放指标有 望在之前 59.4g/km 的基础上降至 47.5g/km,若减排目标进一步提升将使碳排放目标 进一步趋严,预计碳排放指标将降至 45g/km,目前,法国和德国皆提出延长补贴时 限,而英国则提出 2030 年去燃油化目标,主要国家电动化政策不断加码;在此基础 上,我们预计欧洲电动车高增长态势将持续,今年销量预计近 120 万辆;明年销量 将超 190 万辆,同比增长近 70%;2025 年销售量将超 500 万辆,6 年 CAGR 达 45%。 除此之外,美国市场,美国总统拜登提出的以绿色新政为核心的经济刺激政策利好 电车,特斯拉、优步等 28 家头部公司组建零排放交通协会(ZETA)推动电动车发 展;在中国、欧洲和美国市场的带领下,全球电动化大势所趋,我们预计 2025 年全 球新能源车销售量近 1500 万辆,6 年 CAGR 达 37%。2020年发布时间:2021-08-30 2020年电动车行业数据总结:电动车2020年Q4全面爆发,2021年全球高增可期国内:2020年疫情之下销量前低后高,toc开始爆发,2021年迎来确定性大年:根据中汽协及乘联会数据,2020年新能源车销量为133.6万,同比增长11%。2020年新能源乘用车销117.3万辆,同比增长10.7%;乘用车电动化比例达到5.81%。纯电乘用车销量96万辆,同比增长12.33%;插电乘用车销量21.8万辆,同比增长2.8%。传统内资车、合资车分化明显,宏光MINI为代表的A00级车型超市场预期,特斯拉快速放量,蔚来成新造车黑马,2020年销量同比增幅超过100%。插混车型中,理想ONE成为最大爆款。2020年上牌量达到114.12万,同比增长23.6%。2021年自主需求持续爆发,全年销量有望超过240万辆,同比增70%+。2020年发布时间:2021-07-28

2020年电动车行业数据总结:电动车2020年Q4全面爆发,2021年全球高增可期国内:2020年疫情之下销量前低后高,toc开始爆发,2021年迎来确定性大年:根据中汽协及乘联会数据,2020年新能源车销量为133.6万,同比增长11%。2020年新能源乘用车销117.3万辆,同比增长10.7%;乘用车电动化比例达到5.81%。纯电乘用车销量96万辆,同比增长12.33%;插电乘用车销量21.8万辆,同比增长2.8%。传统内资车、合资车分化明显,宏光MINI为代表的A00级车型超市场预期,特斯拉快速放量,蔚来成新造车黑马,2020年销量同比增幅超过100%。插混车型中,理想ONE成为最大爆款。2020年上牌量达到114.12万,同比增长23.6%。2021年自主需求持续爆发,全年销量有望超过240万辆,同比增70%+。2020年发布时间:2021-07-28 向电动车转移:将消费者视为驾驶员在20世纪初,美国越来越多的汽车都采用电力驱动方式,而不是汽油。1到1900年,电动车在美国公路上很常见,占到纽约市、波士顿和芝加哥所有车辆的大约三分之一。在美国当年生产的4,192辆汽车中,28%都采用电力驱动。2然而,对长途旅行的需求、对更经济的燃料来源的期望以及可靠的电力基础设施的缺乏很快导致汽油驱动的内燃机占据了统治地位。3一个世纪后,对新问题的关注推动着汽车工业重新选择电力作为汽车的动力来源。随着汽车工业努力降低碳排放,许多车主也越来越关注不断变化且日益提高的燃油成本。因此,越来越多的消费者考虑内燃机(ICE)汽车的替代品。此外,全球各地的政府机构也在实施各种计划,旨在推动司机选择电力和其它替代动力驱动的车辆。2012年发布时间:2021-06-07

向电动车转移:将消费者视为驾驶员在20世纪初,美国越来越多的汽车都采用电力驱动方式,而不是汽油。1到1900年,电动车在美国公路上很常见,占到纽约市、波士顿和芝加哥所有车辆的大约三分之一。在美国当年生产的4,192辆汽车中,28%都采用电力驱动。2然而,对长途旅行的需求、对更经济的燃料来源的期望以及可靠的电力基础设施的缺乏很快导致汽油驱动的内燃机占据了统治地位。3一个世纪后,对新问题的关注推动着汽车工业重新选择电力作为汽车的动力来源。随着汽车工业努力降低碳排放,许多车主也越来越关注不断变化且日益提高的燃油成本。因此,越来越多的消费者考虑内燃机(ICE)汽车的替代品。此外,全球各地的政府机构也在实施各种计划,旨在推动司机选择电力和其它替代动力驱动的车辆。2012年发布时间:2021-06-07 电力设备行业动态分析:ARCFOX上市!从造车盛宴观电动车提速新能源汽车:从造车盛宴观电动化提速。本周,备受瞩目的几款车正式推出,包括吉利的极氪001,小鹏的P5等。此外,搭载了华为智能驾驶系统的极狐阿尔法S也在复杂路况中交出了优秀的成绩单,并于周末正式上市,价位从25.19-34.49万元,搭载了华为自动驾驶系统的HI版基础价格38.89万元,高阶版本42.99万元。华为加持下的ARCFOX,在电动化和智能化两个方面都有较强竞争力,不仅搭载了三激光雷达和鸿蒙OS车载系统,在快充和续航领域也分别交出了10分钟195km和708km续航的成绩单。新一轮造车盛宴的来袭,科技巨头的参与,也引发了我们对于产业链的思考。回顾过去,2014-2015年,在中国针对电动车的高补贴政策驱动下,第一波造车盛宴开启。从结果来看,除了少数传统车企和造车新势力发展良好,大多数造车新势力由于在研发成本、资金和供应链管理上的缺陷宣告造车失败,且从2019年开始,特斯拉的鲶鱼效应使得没有竞争力的车企加速出清。立足当下,在全球政策+产品双擎驱动,电动化已进入快速发展阶段,根据中汽协和Marklines的数据,中国、欧洲和美国Q1销量分别为51.5/45.8/12.5万辆,分别同比增长352%/100%/49%,在主要车市共振下,我们预计全球2021Q1新能源车销量达116万辆,同比增长150%。且从发展阶段来看,全球新能源车渗透率在2020年开始有了明显的跃迁,2020年全年全球渗透率达到4%,同比增1.5Pcts;2021年Q1全球新能源车渗透率预计达到6.5%,同比再次大幅增长,是电动化提速的最好证明。在此基础上,我们预计2021年国内电动车销量有望超240万辆,同比增长80%,全球电动车销量超500万辆,同比增长超70%。展望未来,在电动化与数字化背景下,智能电动车的竞争将同时在以电气化架构为基础,涵盖三电系统在内的成本和安全性能,以及以软件、算力为基础的智能化驾驶和智能移动座舱化间展开。规模化、保有量和持续的创新能力将成为决定各车企生存发展的关键,因此集中度将大幅提升,倒逼车企不断突破发展。而为占据先发优势,随着各大车企对新能源车产能的加大投入及新车型的持续研发,新能源车无论是车型数量还是销量均将进入快速增长期,第二波造车盛宴已正式开启。同时,电池和中游材料环节的军备竞赛业已展开,产能为王,细分领域龙头将持续受益,因此,我们认为供给层面的短暂受限并不影响电动化的长期逻辑,造车盛宴恰恰印证了电动化的提速并将进一步加速电动化的进程。2021年发布时间:2021-06-02

电力设备行业动态分析:ARCFOX上市!从造车盛宴观电动车提速新能源汽车:从造车盛宴观电动化提速。本周,备受瞩目的几款车正式推出,包括吉利的极氪001,小鹏的P5等。此外,搭载了华为智能驾驶系统的极狐阿尔法S也在复杂路况中交出了优秀的成绩单,并于周末正式上市,价位从25.19-34.49万元,搭载了华为自动驾驶系统的HI版基础价格38.89万元,高阶版本42.99万元。华为加持下的ARCFOX,在电动化和智能化两个方面都有较强竞争力,不仅搭载了三激光雷达和鸿蒙OS车载系统,在快充和续航领域也分别交出了10分钟195km和708km续航的成绩单。新一轮造车盛宴的来袭,科技巨头的参与,也引发了我们对于产业链的思考。回顾过去,2014-2015年,在中国针对电动车的高补贴政策驱动下,第一波造车盛宴开启。从结果来看,除了少数传统车企和造车新势力发展良好,大多数造车新势力由于在研发成本、资金和供应链管理上的缺陷宣告造车失败,且从2019年开始,特斯拉的鲶鱼效应使得没有竞争力的车企加速出清。立足当下,在全球政策+产品双擎驱动,电动化已进入快速发展阶段,根据中汽协和Marklines的数据,中国、欧洲和美国Q1销量分别为51.5/45.8/12.5万辆,分别同比增长352%/100%/49%,在主要车市共振下,我们预计全球2021Q1新能源车销量达116万辆,同比增长150%。且从发展阶段来看,全球新能源车渗透率在2020年开始有了明显的跃迁,2020年全年全球渗透率达到4%,同比增1.5Pcts;2021年Q1全球新能源车渗透率预计达到6.5%,同比再次大幅增长,是电动化提速的最好证明。在此基础上,我们预计2021年国内电动车销量有望超240万辆,同比增长80%,全球电动车销量超500万辆,同比增长超70%。展望未来,在电动化与数字化背景下,智能电动车的竞争将同时在以电气化架构为基础,涵盖三电系统在内的成本和安全性能,以及以软件、算力为基础的智能化驾驶和智能移动座舱化间展开。规模化、保有量和持续的创新能力将成为决定各车企生存发展的关键,因此集中度将大幅提升,倒逼车企不断突破发展。而为占据先发优势,随着各大车企对新能源车产能的加大投入及新车型的持续研发,新能源车无论是车型数量还是销量均将进入快速增长期,第二波造车盛宴已正式开启。同时,电池和中游材料环节的军备竞赛业已展开,产能为王,细分领域龙头将持续受益,因此,我们认为供给层面的短暂受限并不影响电动化的长期逻辑,造车盛宴恰恰印证了电动化的提速并将进一步加速电动化的进程。2021年发布时间:2021-06-02 BestEV最优电动车众评体系研究成果2017年发布时间:2021-11-08

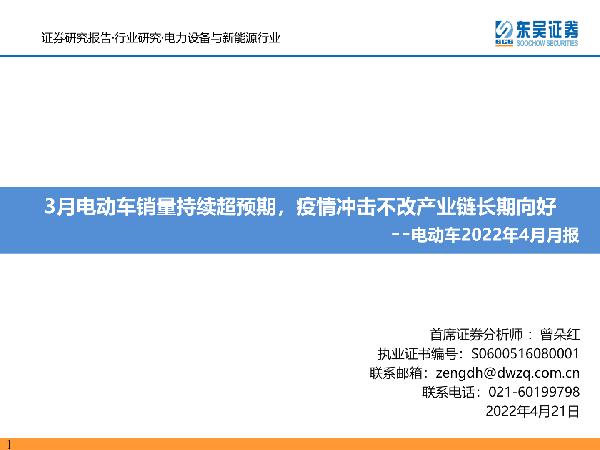

BestEV最优电动车众评体系研究成果2017年发布时间:2021-11-08 电动车2022年4月月报:3月电动车销量持续超预期,疫情冲击不改产业链长期向好2022年发布时间:2022-05-18

电动车2022年4月月报:3月电动车销量持续超预期,疫情冲击不改产业链长期向好2022年发布时间:2022-05-18 2021年电动车保值率排行榜及市场洞察2021年发布时间:2022-05-10

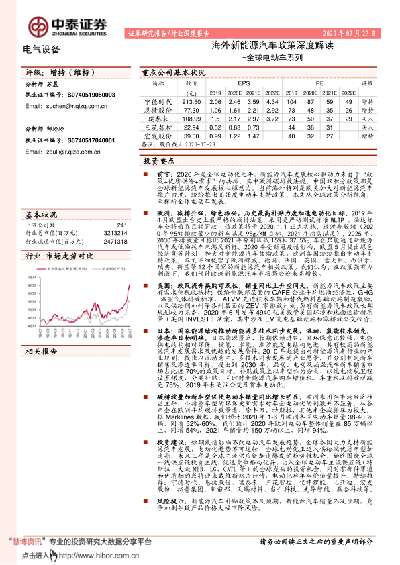

2021年电动车保值率排行榜及市场洞察2021年发布时间:2022-05-10 电气设备行业:全球电动车系列,海外新能源汽车政策深度解读2020年是全球电动化元年,新能源汽车发展核心驱动力来自于“政策+优质供给+需求”的共振。其中欧洲碳排放法规、中国双积分政策都是全球新能源汽车发展核心驱动力。当前海外特别是欧美加大对新能源汽车推广力度,纷纷推出高强度电动车支持政策,本文从全球政策分析视角,来探析全球电动车发展。2020年发布时间:2020-09-10

电气设备行业:全球电动车系列,海外新能源汽车政策深度解读2020年是全球电动化元年,新能源汽车发展核心驱动力来自于“政策+优质供给+需求”的共振。其中欧洲碳排放法规、中国双积分政策都是全球新能源汽车发展核心驱动力。当前海外特别是欧美加大对新能源汽车推广力度,纷纷推出高强度电动车支持政策,本文从全球政策分析视角,来探析全球电动车发展。2020年发布时间:2020-09-10 电气自动化设备行业欧洲系列4:欧洲电动车销量何为超预期?能否持续?欧洲电动车销量自19Q4进入加速放量阶段,现阶段仍是政策推动,但推动手段和中国有差异,我们上调欧洲电动车销量至92-117万辆,下限仍保持,欧洲高福利国家公司车福利税对电动车格外友好,欧洲总体电动车渗透率4%,空间较大,不可否认,1月份部分国家存在4季度需求延后交付的现象,但我们认为高增长可持续。2019-2020年发布时间:2020-07-21

电气自动化设备行业欧洲系列4:欧洲电动车销量何为超预期?能否持续?欧洲电动车销量自19Q4进入加速放量阶段,现阶段仍是政策推动,但推动手段和中国有差异,我们上调欧洲电动车销量至92-117万辆,下限仍保持,欧洲高福利国家公司车福利税对电动车格外友好,欧洲总体电动车渗透率4%,空间较大,不可否认,1月份部分国家存在4季度需求延后交付的现象,但我们认为高增长可持续。2019-2020年发布时间:2020-07-21 其他专用机械行业:电动车换电浪潮来临,换电设备率先受益当前电动车换电已经由蔚来、北汽等企业推动转变为政策层推动,行业发展有望提速。我们测算,仅蔚来和北汽新能源已披露的换电站建设规划,将带来11.84亿设备需求,从中长期来看,预计到2025年,换电站设备市场空间将达到180亿元。2020年发布时间:2021-03-04

其他专用机械行业:电动车换电浪潮来临,换电设备率先受益当前电动车换电已经由蔚来、北汽等企业推动转变为政策层推动,行业发展有望提速。我们测算,仅蔚来和北汽新能源已披露的换电站建设规划,将带来11.84亿设备需求,从中长期来看,预计到2025年,换电站设备市场空间将达到180亿元。2020年发布时间:2021-03-04