"安井"相关数据

更新时间:2024-11-19底层逻辑共享:立足大餐饮/连锁供应链,两者都是基于专业化分工渗透的底层逻辑。立高:烘焙行业2009-2019年规模复合增速12.1%,冷冻烘焙可以帮助门店节省员工成本、在丰富SKU的同时保持口感品质稳定性,提高运营效率和盈利能力。目前我国烘焙店使用冷冻烘焙食品/原料的比例约为20%,对标海外渗透率有大幅提升空间。安井:我国餐饮业2010-2019年复合增速达11%,其中火锅中式增速更快,餐饮连锁化、外卖平台发展、成本上升推动第三方餐饮服务需求,半加工食材增速高于餐饮行业整体。行业竞争格局类似:立高与安井分属细分赛道龙头,规模遥遥领先竞争对手。行业发展阶段不同:我国烘焙处于工业化初期,冷冻烘焙品类丰富度有提升空间,终端门店对冷冻烘焙产品认知度不高,需要龙头企业主动消费者教育,而速冻火锅料处于稳定成长期;产品策略比较:高质中价、大单品策略,立高具有一定技术壁垒。立高安井均为细分子赛道龙头,面向占比多数的腰部市场客户,产品价格中等,质量相对较高。安井采取“全渠道、全区域、大单品”的经营策略,2019年推出的大单品锁鲜装系列推动收入与净利率齐升;立高:挞皮、甜甜圈是公司两大单品,2019年推出麻薯,市场反馈良好,2020年已经超过1亿元。冷冻烘焙食品的生产技术要求更高,产线国外引进、立高自主改造,同时发酵过程对对温度、湿度等环境参数的稳定性要求高,因此立高相比竞争对手,具有一定的技术壁垒以及丰富生产经验的领先优势。渠道能力突出:团队狼性,服务力强。立高与安井的销售团队都十分狼性,服务力优于竞争对手。立高对渠道的服务力更多体现在直接对接终端的深度技术服务,经销商职能相对弱化(部分市场经销商为配送商的角色),而安井则体现在对经销商的贴身服务,帮助其开拓终端、做地面推广活动等,单个经销商收入不断提升、忠诚度高。治理规范,激励领先:职业经理人制,激励充分。安井:控股股东国力民生持股39.37%,不参与实际经营,总经理张清苗先生、副总经理黄清松总、黄建联合计持股6.77%;立高:控股股东彭裕辉及其一致行动人持股34.95%,陈和军和宁宗峰先生是广东奥昆和广东昊道的创始人,主管两家公司一线的经营业务,直接持有立高6.41%、4.72%股权。品类延伸路径清晰:立高场景延伸,安井发展预制菜。立高与安井均多SKU,借助已拥有的经销商以及已进入的渠道资源,推出新品后可以快速放量,将渠道优势放大,同时多SKU也增强了下游客户对公司产品的粘性,形成正反馈。立高围绕烘焙场景进行品类延伸,例如丹麦系列、冷冻西点系列(例如慕斯蛋糕),以及陈列在烘焙店收银台周边的休闲食品(帮助提升客单价)。安井面对速冻菜肴制品发展迅速的趋势,2020年下半年并表冻品先生,2021年进一步丰富速冻菜肴品类,抢占具有成长潜力的速冻菜肴板块。

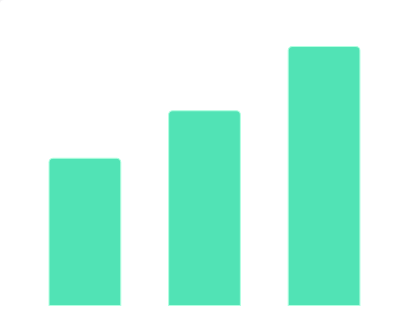

2019-2021年中国预制菜企业安井食品总营收该统计数据包含了2019-2021年中国预制菜企业安井食品总营收。其中2021年总营收92.7亿元。2019-2021年发布时间:2023-02-24

2019-2021年中国预制菜企业安井食品总营收该统计数据包含了2019-2021年中国预制菜企业安井食品总营收。其中2021年总营收92.7亿元。2019-2021年发布时间:2023-02-24 2019-2020年中国A股食品饮料行业重点公司安井食品估值情况该统计数据包含了2019-2020年A股食品饮料行业重点公司安井食品估值情况。2020年A股食品饮料行业重点公司安井食品EPS预计为1.56元,PE预计为36.0倍。2019-2020年发布时间:2020-04-23

2019-2020年中国A股食品饮料行业重点公司安井食品估值情况该统计数据包含了2019-2020年A股食品饮料行业重点公司安井食品估值情况。2020年A股食品饮料行业重点公司安井食品EPS预计为1.56元,PE预计为36.0倍。2019-2020年发布时间:2020-04-23 2018-2019年中国食品饮料行业休闲食品板块安井食品估值情况该统计数据包含了2018-2019年中国食品饮料行业休闲食品板块安井食品估值情况。2019年中国食品饮料行业休闲食品板块安井食品收入增速预计为20.23%,净利润增速预计为1.42%。2018-2019年发布时间:2020-04-16

2018-2019年中国食品饮料行业休闲食品板块安井食品估值情况该统计数据包含了2018-2019年中国食品饮料行业休闲食品板块安井食品估值情况。2019年中国食品饮料行业休闲食品板块安井食品收入增速预计为20.23%,净利润增速预计为1.42%。2018-2019年发布时间:2020-04-16 2018年中国安井食品成本分布情况该统计数据包含了2018年中国安井食品成本分布情况。直接材料的占比最高,占比76.03%。2018年发布时间:2020-10-14

2018年中国安井食品成本分布情况该统计数据包含了2018年中国安井食品成本分布情况。直接材料的占比最高,占比76.03%。2018年发布时间:2020-10-14 2017-2022年安克创新其他收入预测该统计数据包含了2017-2022年安克创新其他收入预测。其中2019年其他收入为7.97百万元。2017-2022年发布时间:2020-12-18

2017-2022年安克创新其他收入预测该统计数据包含了2017-2022年安克创新其他收入预测。其中2019年其他收入为7.97百万元。2017-2022年发布时间:2020-12-18 2018年中国安井食品销售区域占比情况该统计数据包含了2018年中国安井食品销售区域占比情况。华东地区的占比最高,占比56.07%。2018年发布时间:2020-10-14

2018年中国安井食品销售区域占比情况该统计数据包含了2018年中国安井食品销售区域占比情况。华东地区的占比最高,占比56.07%。2018年发布时间:2020-10-14 2017-2019年安中国克创新分品类营收情况该统计数据包含了2017-2019安克创新分品类营收情况。其中2019年充电类营收38.1亿元。2017-2019年发布时间:2020-12-18

2017-2019年安中国克创新分品类营收情况该统计数据包含了2017-2019安克创新分品类营收情况。其中2019年充电类营收38.1亿元。2017-2019年发布时间:2020-12-18 2017-2019年Gearbest与安克创新的客单价对比情况该统计数据包含了2017-2019年Gearbest与安克创新的客单价对比情况。其中2019年Gearbest平均客单价为476.7元。2017-2019年发布时间:2020-12-18

2017-2019年Gearbest与安克创新的客单价对比情况该统计数据包含了2017-2019年Gearbest与安克创新的客单价对比情况。其中2019年Gearbest平均客单价为476.7元。2017-2019年发布时间:2020-12-18 2016-2018年安集科技生产成本构成情况该统计数据包含了2016-2018年安集科技生产成本构成情况。公司毛利率较高,持续大量投入研发。公司2016-2018年分别实现营收1.97、 2.32、 2.48亿元,归母净利3709.85、3973.91、4496.24万元; 2016-2018年,研发费用率较为稳定,保持在21.7%左右,远高于科创板首批上市企业平均研发率的105%。2016-2018年发布时间:2020-11-04

2016-2018年安集科技生产成本构成情况该统计数据包含了2016-2018年安集科技生产成本构成情况。公司毛利率较高,持续大量投入研发。公司2016-2018年分别实现营收1.97、 2.32、 2.48亿元,归母净利3709.85、3973.91、4496.24万元; 2016-2018年,研发费用率较为稳定,保持在21.7%左右,远高于科创板首批上市企业平均研发率的105%。2016-2018年发布时间:2020-11-04 2017-2019年安克创新营收及归母净利润情况分布该统计数据包含了2017-2019安克创新营收及归母净利润情况分布。其中2019年营业收入为66.55亿元。2017-2019年发布时间:2020-12-18

2017-2019年安克创新营收及归母净利润情况分布该统计数据包含了2017-2019安克创新营收及归母净利润情况分布。其中2019年营业收入为66.55亿元。2017-2019年发布时间:2020-12-18 2017-2019年安克创新销售平台费用及占线上销售的比重情况该统计数据包含了2017-2019年安克创新销售平台费用及占线上销售的比重情况。其中2019年销售平台费用为12.29亿元。2017-2019年发布时间:2020-12-18

2017-2019年安克创新销售平台费用及占线上销售的比重情况该统计数据包含了2017-2019年安克创新销售平台费用及占线上销售的比重情况。其中2019年销售平台费用为12.29亿元。2017-2019年发布时间:2020-12-18 2018年中国安井食品销售费用高的原因分布情况该统计数据包含了2018年中国安井食品销售费用高的原因分布情况。职工薪酬、社保福利额占比最高,占比29.91%。2018年发布时间:2020-10-14

2018年中国安井食品销售费用高的原因分布情况该统计数据包含了2018年中国安井食品销售费用高的原因分布情况。职工薪酬、社保福利额占比最高,占比29.91%。2018年发布时间:2020-10-14 2017-2019年安克创新主营业务收入分渠道情况该统计数据包含了2017-2019安克创新主营业务收入分渠道情况。其中2019年线上B2C收入46.33亿元。2017-2019年发布时间:2020-12-18

2017-2019年安克创新主营业务收入分渠道情况该统计数据包含了2017-2019安克创新主营业务收入分渠道情况。其中2019年线上B2C收入46.33亿元。2017-2019年发布时间:2020-12-18 2017-2022年安克创新费用率及归母净利润预测该统计数据包含了2017-2022年安克创新费用率及归母净利润预测。其中预测2022年营业总收入为14580.34百万元。2017-2022年发布时间:2020-12-18

2017-2022年安克创新费用率及归母净利润预测该统计数据包含了2017-2022年安克创新费用率及归母净利润预测。其中预测2022年营业总收入为14580.34百万元。2017-2022年发布时间:2020-12-18 2016-2018年安集科技营业收入及科研费用率情况该统计数据包含了2016-2018年安集科技营业收入及科研费用率情况。生产及销售模式:在产品设计及研发前期,与下游客户进行技术、品质、性能交流,当产品通过客户评价和测试后,根据客户订单制定量产计划:主要是直销,直销收入占比超过99%,2016-2018年,对前五大客户的销售金额占当期营收的比例分别为92.70%,90.01% 和84.03%。财务数据:毛利率较高,持续大量投入研发。公司2016-2018年分别实现营收1.97、 2.32、 2.48亿元,归母净利3709.85、3973.91、4496.24万元; 2016-2018年,研发费用率较为稳定,保持在21.7%左右,远高于科创板首批上市企业平均研发率的105%。2016-2018年发布时间:2020-11-04

2016-2018年安集科技营业收入及科研费用率情况该统计数据包含了2016-2018年安集科技营业收入及科研费用率情况。生产及销售模式:在产品设计及研发前期,与下游客户进行技术、品质、性能交流,当产品通过客户评价和测试后,根据客户订单制定量产计划:主要是直销,直销收入占比超过99%,2016-2018年,对前五大客户的销售金额占当期营收的比例分别为92.70%,90.01% 和84.03%。财务数据:毛利率较高,持续大量投入研发。公司2016-2018年分别实现营收1.97、 2.32、 2.48亿元,归母净利3709.85、3973.91、4496.24万元; 2016-2018年,研发费用率较为稳定,保持在21.7%左右,远高于科创板首批上市企业平均研发率的105%。2016-2018年发布时间:2020-11-04 2017-2022年安克创新线下销售营收及毛利率拆分预测该统计数据包含了2017-2022年安克创新线下销售营收及毛利率拆分预测。其中预测2022年线下销售营收为2643.88百万元。2017-2022年发布时间:2020-12-18

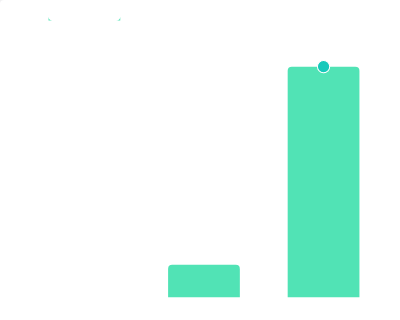

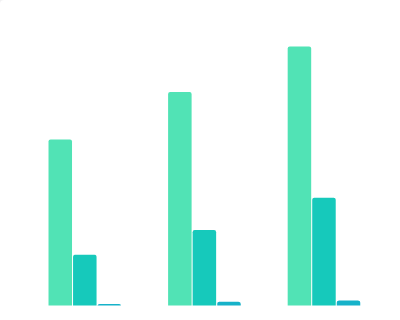

2017-2022年安克创新线下销售营收及毛利率拆分预测该统计数据包含了2017-2022年安克创新线下销售营收及毛利率拆分预测。其中预测2022年线下销售营收为2643.88百万元。2017-2022年发布时间:2020-12-18 2014-2018年中国安井食品火锅底料制品销售额情况该统计数据包含了2014-2018年中国安井食品火锅底料制品销售额情况。2018年销售额最高,销售额27.62亿元。2014-2018年发布时间:2020-08-14

2014-2018年中国安井食品火锅底料制品销售额情况该统计数据包含了2014-2018年中国安井食品火锅底料制品销售额情况。2018年销售额最高,销售额27.62亿元。2014-2018年发布时间:2020-08-14 2017年-2021年安克创新渠道类型的收入占比该统计数据包含了2017年-2021年安克创新渠道类型的收入占比。2017年亚马逊渠道收入占比最高,占比73.4%。2017-2021年发布时间:2023-08-07

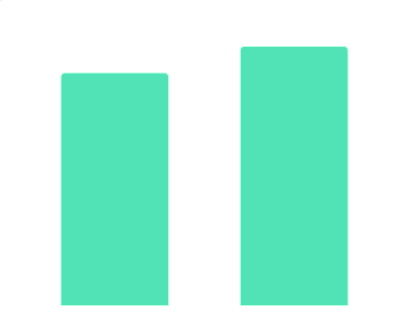

2017年-2021年安克创新渠道类型的收入占比该统计数据包含了2017年-2021年安克创新渠道类型的收入占比。2017年亚马逊渠道收入占比最高,占比73.4%。2017-2021年发布时间:2023-08-07 2019年中国安井食品企业成本结构占比该统计数据包含了2019年中国安井食品企业成本结构占比。2019年安井食品企业原材料占比达到了36.8%。2019年发布时间:2021-09-24

2019年中国安井食品企业成本结构占比该统计数据包含了2019年中国安井食品企业成本结构占比。2019年安井食品企业原材料占比达到了36.8%。2019年发布时间:2021-09-24 2020年中国安井食品企业成本结构占比该统计数据包含了2020年中国安井食品企业成本结构占比。2020年安井食品企业原材料占比达到了52.2%。2020年发布时间:2021-09-24

2020年中国安井食品企业成本结构占比该统计数据包含了2020年中国安井食品企业成本结构占比。2020年安井食品企业原材料占比达到了52.2%。2020年发布时间:2021-09-24