"a股投资策略报告"相关数据

更新时间:2023-10-102020年A股投资策略报告:A股中长期投资价值与当前配置建议

事后回顾来看,2019年初是A股一次不可错过的长期择时时点。我们后知后觉在2月份才开始重新审视超出预期的“春季躁动”,并转向乐观。反思的结论是,实际上各项监测指标和内外环境均显示市场在2018年10月份就开始进入择时区域,然而出于对当时一些超出认知范围事件的过度担忧,我们轻视了普遍性和通识性规律发出的择时信号。

2019年初至4月的系统性反弹一方面是对上一年过度悲观预期的修正,另一方面也得益于一季度信用和经济数据的暂时好转。由于经济重回下行通道、政策保持定力、外部风险尚存,1-4月份的反弹整体高度依然是克制的,为随之而来的下半年结构性行情保留了空间。

下半年的结构性行情,有三个焦点战场:一是白酒、医药代表的消费。5月份市场风险偏好和经济预期回落后,配置重心再次集中到弱周期高增长属性的“核心资产”,但是这时候过去几年市场普遍认可的“核心资产”开始出现分化,有的是由于逃不过行业的周期属性,有的是个股层面原因。白酒和医药的行情持续到9月份,终于重新站上2018年初的估值高点,此时机构对于这些资产估值能否突破2018年初高点出现了分歧。

二是消费电子、半导体、5G为代表的科技股。我们在7月27日发布的报告《四个逻辑看好科技股反弹》中指出全球科技周期、盈利拐点弹性、机构持仓、市场预期差四个角度将催生科技股行情。8月份,科技股行情全面开始蔓延,目前正在从龙头走向扩散。行情发酵至今,已有部分机构对科技股估值和一致预期表示出担忧。

三是周期股,周期股获得关注的基础是足够便宜,且部分投资者认为2020年稳增长方面可能有正向预期差。基于这样的原因,9月和11月周期行业出现了两次非常短暂的行情,但是对于机构投资者而言操作难度和机会成本都较大。

【更多详情,请下载:2020年A股投资策略报告:A股中长期投资价值与当前配置建议】

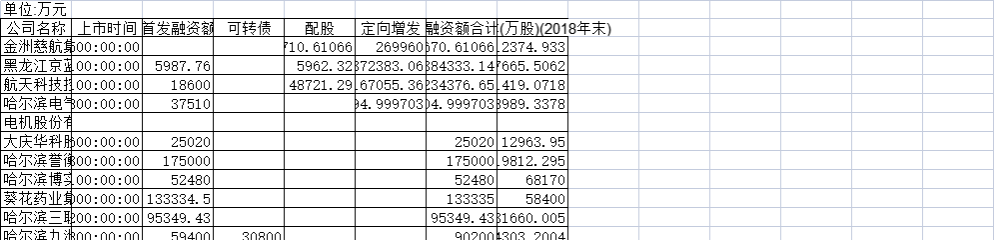

截至2017年黑龙江省A股股票发行情况该数据包含了截至2017年黑龙江省股股票发行情况。金洲慈航集团股份有限公司配股为18710.61066万元。2017年发布时间:2021-08-25

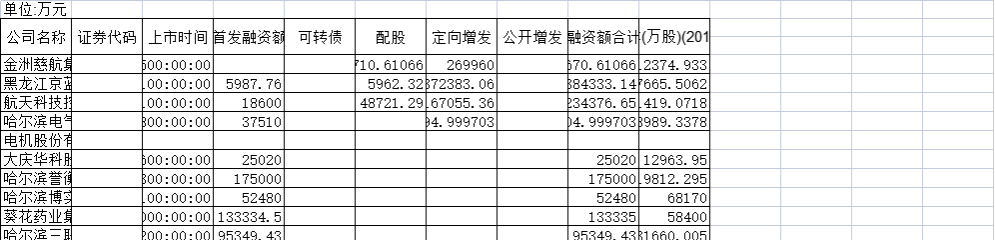

截至2017年黑龙江省A股股票发行情况该数据包含了截至2017年黑龙江省股股票发行情况。金洲慈航集团股份有限公司配股为18710.61066万元。2017年发布时间:2021-08-25 截至2018年黑龙江省A股股票发行情况该数据包含了截至2018年黑龙江省股股票发行情况。金洲慈航集团股份有限公司配股为18710.61066万元。2018年发布时间:2021-08-23

截至2018年黑龙江省A股股票发行情况该数据包含了截至2018年黑龙江省股股票发行情况。金洲慈航集团股份有限公司配股为18710.61066万元。2018年发布时间:2021-08-23 截至2019年黑龙江省A股股票发行情况该数据包含了截至2019年黑龙江省股股票发行情况。金洲慈航集团股份有限公司配股为18710.61066万元。2019年发布时间:2021-08-23

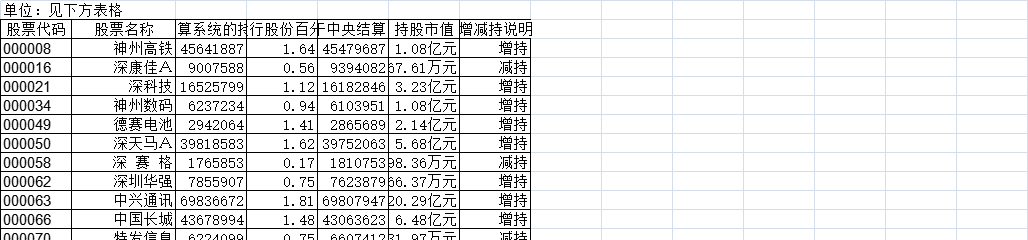

截至2019年黑龙江省A股股票发行情况该数据包含了截至2019年黑龙江省股股票发行情况。金洲慈航集团股份有限公司配股为18710.61066万元。2019年发布时间:2021-08-23 2021年3月25日中国北上资金持有科技股详情该统计数据包含了2021年3月25日中国北上资金持有科技股详情。神州高铁持股市值1.08亿元。2021年发布时间:2021-03-25

2021年3月25日中国北上资金持有科技股详情该统计数据包含了2021年3月25日中国北上资金持有科技股详情。神州高铁持股市值1.08亿元。2021年发布时间:2021-03-25 2020年中国北上资金持有科技股详情该统计数据包含了北上资金持有科技股的持股量、持股市值、占比以及增减变化。2020年12月1日深康佳A持股市值8523.95万元。2020年发布时间:2020-12-03

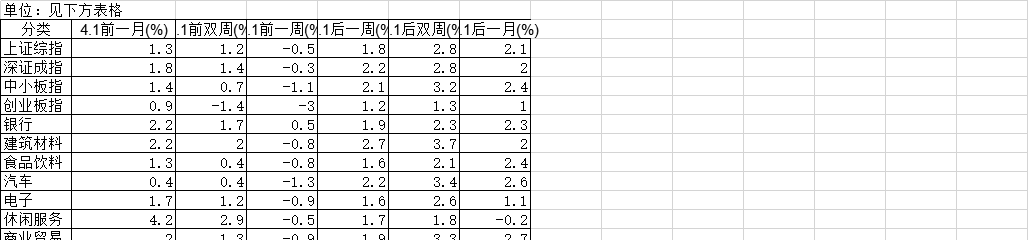

2020年中国北上资金持有科技股详情该统计数据包含了北上资金持有科技股的持股量、持股市值、占比以及增减变化。2020年12月1日深康佳A持股市值8523.95万元。2020年发布时间:2020-12-03 2000-2018年中国A股平均涨幅历史日历效应数据情况本数据记录了2000-2018年中国A股平均涨幅历史日历效应数据,其中非银金融4.1后一月平均涨幅6.1%。2000-2018年发布时间:2020-07-16

2000-2018年中国A股平均涨幅历史日历效应数据情况本数据记录了2000-2018年中国A股平均涨幅历史日历效应数据,其中非银金融4.1后一月平均涨幅6.1%。2000-2018年发布时间:2020-07-16 2018年Q4中国基金重仓股前20情况该数据包含了2018年Q4中国基金重仓股前20情况。中国平安持有基金数为451只,持股总量为33344.5万股,持股占流通股比为3.1%,持股总市值为1870629.2万元,持股市值占基金净值比为1.2%。2018年发布时间:2020-07-16

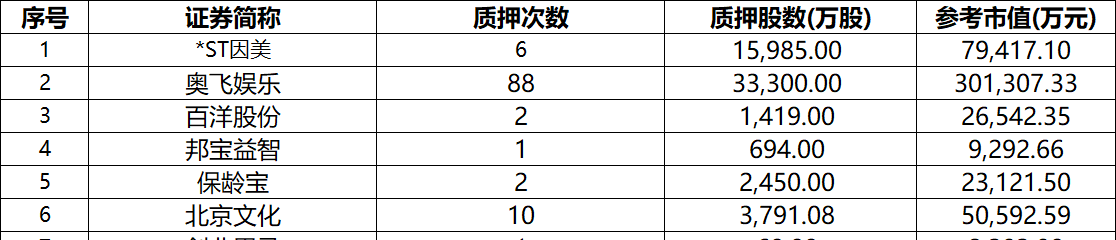

2018年Q4中国基金重仓股前20情况该数据包含了2018年Q4中国基金重仓股前20情况。中国平安持有基金数为451只,持股总量为33344.5万股,持股占流通股比为3.1%,持股总市值为1870629.2万元,持股市值占基金净值比为1.2%。2018年发布时间:2020-07-16 2018年前9月股权质押情况简表本文档包含2018年前9月股权质押情况,包含证券简称、质押次数、质押股数、参考市值。2018年发布时间:2020-01-09

2018年前9月股权质押情况简表本文档包含2018年前9月股权质押情况,包含证券简称、质押次数、质押股数、参考市值。2018年发布时间:2020-01-09 2017-2019年中国房地产公司H股估值情况该数据包含了2017-2019年中国房地产公司H股估值情况。华润置地股价为29.25港币,目标价格为33.05港币,总市值为202730百万港币,每股净资产值为41.32港币,每股资产净值折让为-29.2%。2017-2019年发布时间:2020-07-16

2017-2019年中国房地产公司H股估值情况该数据包含了2017-2019年中国房地产公司H股估值情况。华润置地股价为29.25港币,目标价格为33.05港币,总市值为202730百万港币,每股净资产值为41.32港币,每股资产净值折让为-29.2%。2017-2019年发布时间:2020-07-16 2021年和2022年中国互联网大厂在消费领域投资布局情况该统计数据包含了2021年和2022年中国互联网大厂在消费领域投资布局情况。2022年大厂在消费领域的投资大幅减少。2021-2022年发布时间:2023-01-11

2021年和2022年中国互联网大厂在消费领域投资布局情况该统计数据包含了2021年和2022年中国互联网大厂在消费领域投资布局情况。2022年大厂在消费领域的投资大幅减少。2021-2022年发布时间:2023-01-11 2020年湖南省外商投资企业投资基本情况该数据包含了2020年湖南省外商投资企业投资基本情况。总计本期投资总额为2685839.34万美元。2020年发布时间:2022-03-28

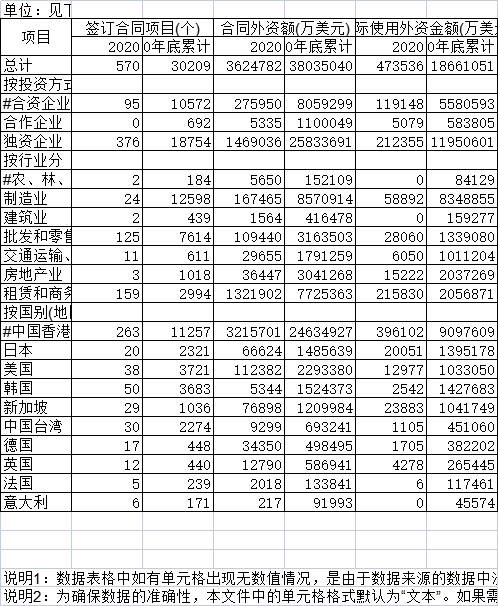

2020年湖南省外商投资企业投资基本情况该数据包含了2020年湖南省外商投资企业投资基本情况。总计本期投资总额为2685839.34万美元。2020年发布时间:2022-03-28 截至2020年天津市外商及港澳台商投资企业投资情况该数据包含了截至2020年天津市外商及港澳台商投资企业投资情况。总计签订合同项目为570个。2020年发布时间:2022-06-27

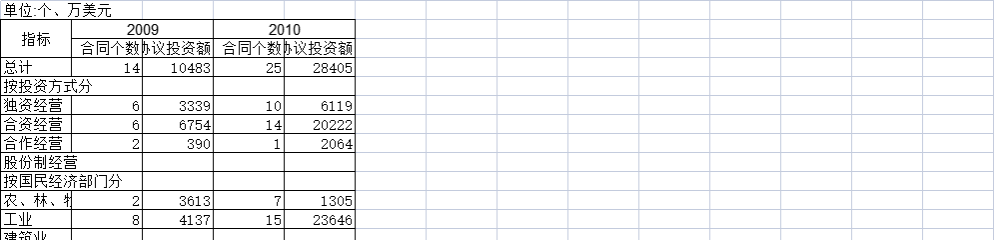

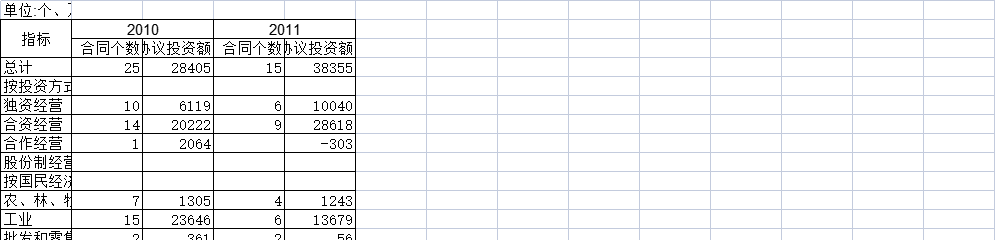

截至2020年天津市外商及港澳台商投资企业投资情况该数据包含了截至2020年天津市外商及港澳台商投资企业投资情况。总计签订合同项目为570个。2020年发布时间:2022-06-27 截至2011年宁夏省外商投资企业协议投资额该数据包含了截至2011年宁夏省外商投资企业协议投资额。总计2009合同个数为14个。2011年发布时间:2021-09-07

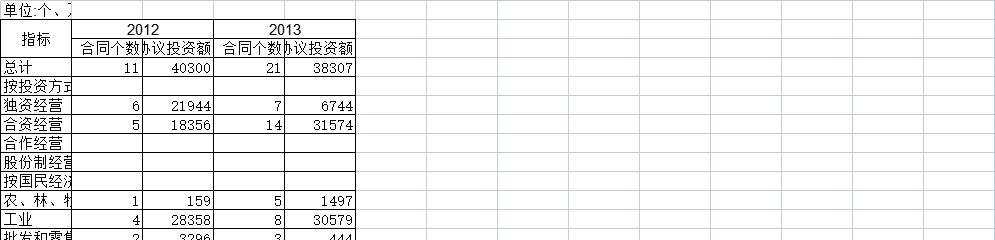

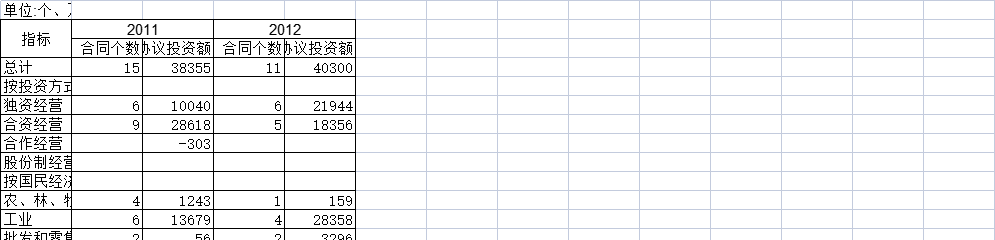

截至2011年宁夏省外商投资企业协议投资额该数据包含了截至2011年宁夏省外商投资企业协议投资额。总计2009合同个数为14个。2011年发布时间:2021-09-07 截至2014年宁夏省外商投资企业协议投资额该数据包含了截至2014年宁夏省外商投资企业协议投资额。总计2012合同个数为11个。2014年发布时间:2021-07-27

截至2014年宁夏省外商投资企业协议投资额该数据包含了截至2014年宁夏省外商投资企业协议投资额。总计2012合同个数为11个。2014年发布时间:2021-07-27 截至2012年宁夏省外商投资企业协议投资额该数据包含了截至2012年宁夏省外商投资企业协议投资额。总计2010合同个数为25个。2012年发布时间:2021-07-27

截至2012年宁夏省外商投资企业协议投资额该数据包含了截至2012年宁夏省外商投资企业协议投资额。总计2010合同个数为25个。2012年发布时间:2021-07-27 截至2013年宁夏省外商投资企业协议投资额该数据包含了截至2013年宁夏省外商投资企业协议投资额。总计2011合同个数为15个。2013年发布时间:2021-07-27

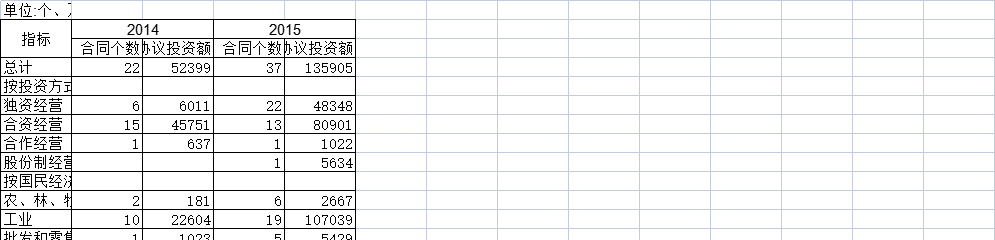

截至2013年宁夏省外商投资企业协议投资额该数据包含了截至2013年宁夏省外商投资企业协议投资额。总计2011合同个数为15个。2013年发布时间:2021-07-27 截至2016年宁夏省外商投资企业协议投资额该数据包含了截至2016年宁夏省外商投资企业协议投资额。总计2014合同个数为22个。2016年发布时间:2021-07-27

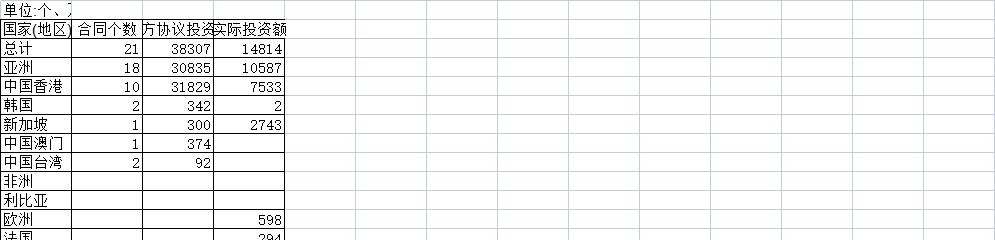

截至2016年宁夏省外商投资企业协议投资额该数据包含了截至2016年宁夏省外商投资企业协议投资额。总计2014合同个数为22个。2016年发布时间:2021-07-27 2013年宁夏省分国别(地区)外商投资企业投资额该数据包含了2013年宁夏省分国别(地区)外商投资企业投资额。总计合同个数为21个。2013年发布时间:2021-07-27

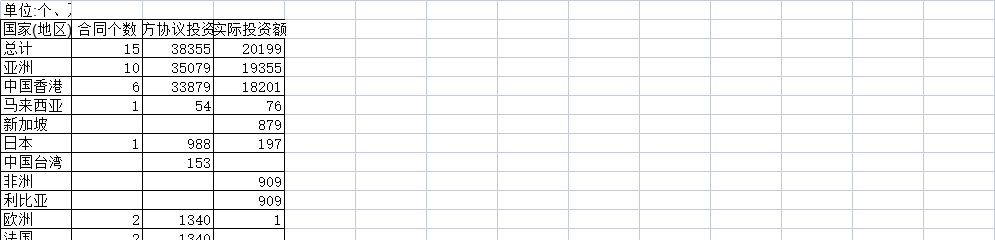

2013年宁夏省分国别(地区)外商投资企业投资额该数据包含了2013年宁夏省分国别(地区)外商投资企业投资额。总计合同个数为21个。2013年发布时间:2021-07-27 2011年宁夏省分国别(地区)外商投资企业投资额该数据包含了2011年宁夏省分国别(地区)外商投资企业投资额。总计合同个数为15个。2011年发布时间:2021-07-27

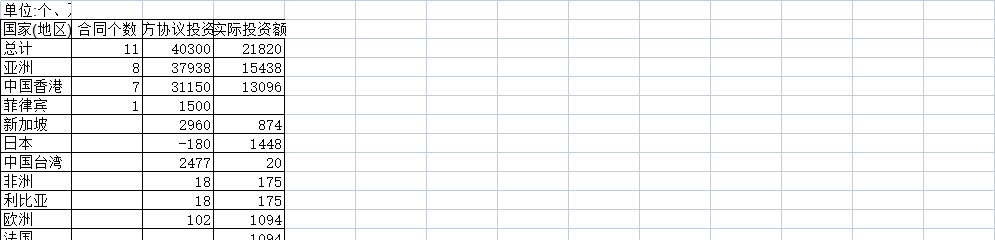

2011年宁夏省分国别(地区)外商投资企业投资额该数据包含了2011年宁夏省分国别(地区)外商投资企业投资额。总计合同个数为15个。2011年发布时间:2021-07-27 2012年宁夏省分国别(地区)外商投资企业投资额该数据包含了2012年宁夏省分国别(地区)外商投资企业投资额。总计合同个数为11个。2012年发布时间:2021-07-27

2012年宁夏省分国别(地区)外商投资企业投资额该数据包含了2012年宁夏省分国别(地区)外商投资企业投资额。总计合同个数为11个。2012年发布时间:2021-07-27