"我国信用评级制度的发展前景"相关数据

更新时间:2024-11-22一、评级主体界定

1.国内主体界定

国内评级机构有色金属企业评级方法多将有色金属行业定义为包括有色金属采选、有色金属冶炼和有色金属压延三个子行业。各评级机构在表述上分为两类,其中,联合资信评估有限公司、联合信用评级有限公司、中诚信国际信用评级有限公司、大公国际资信评估有限公司、中债资信评估有限公司、上海新世纪资信评估有限公司将有色金属企业定义为以有色金属采选、冶炼、加工一体化为主营业务的企业;鹏元资信评估有限公司和远东资信评估有限公司侧重于以有色金属冶炼、精细加工为主营业务的企业,将矿产采选作为有色金属企业向,上游延伸。各评级机构在评级方法内容的实质上是相同的,都考虑了矿产资源对于有色金属企业信用水平的影响,并未适用于单独以矿产采选为主营业务的企业。评级机构主要以受评企业收入构成为筛选条件来界定。例如,有评级机构界定为:“当受评主体有色金属冶炼的营业收入比重大于或等于50%,则将其划入有色金属冶炼行业;当受评主体有色金属冶炼的营业收入比重小于50%,但该业务营业收入和营业利润均在所有业务占比最高,而且均占到受评主体营业收入和营业利润的30%及以上,也将其归属为有色金属冶炼行业”。此外,由于受评对象具备特殊性,因此,“可能需要依据受评对象的特性采取有针对性的分析,本方法所提及的评级要素可能并非完全适用”。

【更多详情,请下载:有色金属行业国内外信用评级方法的比较与研究】

有色金属行业国内外信用评级方法的比较与研究随着我国债券市场化加速推进,中国债券市场也将吸引更多的国外资本和投资者参与,如何更好地理解国内外评级机构评级的差异,首先是需要了解境内外评级机构同一行业评级方法的异同。因此,联合资信和联合评级就相关评级体系、评级方法与国际主流评级机构进行比较研究,以期更好地与投资者进行交流和沟通。本文分别对国内外评级机构关于有色金属行业的评级方法进行梳理并横向对比,在此基础上获得启示与借鉴。 在国际主流评级机构中,标普、穆迪并未专门制定有色金属企业的评级方法,而是将矿石的开采行业和冶炼行业分别归为上游采矿行业和下游冶炼行业。因此本文在国际评级机构对有色金属企业评级方法的对比分析中,将分别论述标普、穆迪的行业评级方法。 本文将从评级主体界定、评级思路以及评级要素与逻辑三个方面展开分析,在此基础上归纳总结出国外评级的启示。2018年发布时间:2020-12-10

有色金属行业国内外信用评级方法的比较与研究随着我国债券市场化加速推进,中国债券市场也将吸引更多的国外资本和投资者参与,如何更好地理解国内外评级机构评级的差异,首先是需要了解境内外评级机构同一行业评级方法的异同。因此,联合资信和联合评级就相关评级体系、评级方法与国际主流评级机构进行比较研究,以期更好地与投资者进行交流和沟通。本文分别对国内外评级机构关于有色金属行业的评级方法进行梳理并横向对比,在此基础上获得启示与借鉴。 在国际主流评级机构中,标普、穆迪并未专门制定有色金属企业的评级方法,而是将矿石的开采行业和冶炼行业分别归为上游采矿行业和下游冶炼行业。因此本文在国际评级机构对有色金属企业评级方法的对比分析中,将分别论述标普、穆迪的行业评级方法。 本文将从评级主体界定、评级思路以及评级要素与逻辑三个方面展开分析,在此基础上归纳总结出国外评级的启示。2018年发布时间:2020-12-10 房地产行业国内外信用评级方法的比较与研究2019年发布时间:2019-10-15

房地产行业国内外信用评级方法的比较与研究2019年发布时间:2019-10-15 ESG在信用评级中的应用研究联合国责任投资原则组织于2016年5月发布声明,鼓励各评级机构将ESG因素(环境、社会和治理)纳入对债券发行人的评价之中,以强调保护环境、促进绿色发展,并帮助投资人做出正确的投资决策,获得更优秀的投资收益。本文从PRI及其六大原则、PRI关于信用评级中的ESG声明、国际三大评级机构信用评级中的ESG应用成果以及国内ESG的发展和研究进程等方面的内容展开,以期为ESG在国内信用评级中的进一步应用提供借鉴。2021年发布时间:2022-01-20

ESG在信用评级中的应用研究联合国责任投资原则组织于2016年5月发布声明,鼓励各评级机构将ESG因素(环境、社会和治理)纳入对债券发行人的评价之中,以强调保护环境、促进绿色发展,并帮助投资人做出正确的投资决策,获得更优秀的投资收益。本文从PRI及其六大原则、PRI关于信用评级中的ESG声明、国际三大评级机构信用评级中的ESG应用成果以及国内ESG的发展和研究进程等方面的内容展开,以期为ESG在国内信用评级中的进一步应用提供借鉴。2021年发布时间:2022-01-20 银行行业专题研究:我国信用卡业务还有多大的发展空间?信用卡业务源于零售商给予顾客的分期或延期支付的信贷,在银行体系发展壮大。1978年,中行代理发行香港东亚银行“东美VISA信用卡”,拉开了我国信用卡业务的序幕。但曾长期发展缓慢。直到02年中国银联的成立让银行卡跨行支付结算便捷起来,信用卡业务才开始腾飞。经过过去十余年的高速发展,国内信用卡贷款余额已由08年末的0.16万亿元快速增至19年末的7.59万亿元。18年末,有信贷征信记录的自然人数量约5.3亿人,预计持有信用卡的人数达5亿人。我国信用卡产业已告别高速发展的黄金时代,未来信用卡贷款增速将放缓,竞争更趋激烈。2020年发布时间:2020-12-10

银行行业专题研究:我国信用卡业务还有多大的发展空间?信用卡业务源于零售商给予顾客的分期或延期支付的信贷,在银行体系发展壮大。1978年,中行代理发行香港东亚银行“东美VISA信用卡”,拉开了我国信用卡业务的序幕。但曾长期发展缓慢。直到02年中国银联的成立让银行卡跨行支付结算便捷起来,信用卡业务才开始腾飞。经过过去十余年的高速发展,国内信用卡贷款余额已由08年末的0.16万亿元快速增至19年末的7.59万亿元。18年末,有信贷征信记录的自然人数量约5.3亿人,预计持有信用卡的人数达5亿人。我国信用卡产业已告别高速发展的黄金时代,未来信用卡贷款增速将放缓,竞争更趋激烈。2020年发布时间:2020-12-10 关于光伏发电类REITs评级的一些思考2019年发布时间:2019-10-15

关于光伏发电类REITs评级的一些思考2019年发布时间:2019-10-15 2021年2月信用债发行与评级概况2021年2月,受春节假期影响,传统信用债券发行规模和发行支数环比回落,较上月分别下降55.35%和54.19%。具体来看,该月除可交换债外,其余各主要传统信用债券发行规模和发行支数均较上月有所回落,其中可转债发行规模和发行支数降幅最大,分别下降 90.55%和70.00%,其他主要传统信用债券发行规模和发行支数降幅在30%至70%之间2021年发布时间:2021-05-24

2021年2月信用债发行与评级概况2021年2月,受春节假期影响,传统信用债券发行规模和发行支数环比回落,较上月分别下降55.35%和54.19%。具体来看,该月除可交换债外,其余各主要传统信用债券发行规模和发行支数均较上月有所回落,其中可转债发行规模和发行支数降幅最大,分别下降 90.55%和70.00%,其他主要传统信用债券发行规模和发行支数降幅在30%至70%之间2021年发布时间:2021-05-24 2020年9月信用债发行与评级概况受各主要券种发行利率持续上行影响,9月传统信用债券整体发行规模不及上月,同比则持续增长;金融债发行量及发行规模环比持续增长,发行规模同比涨幅较上月明显扩大。传统信用债券发行人主体级别仍集中于AA级以上,两家发行人获得A+级信用等级,为当月最低级别,该两家发行人分别为私募债和可转债发行人。2020年发布时间:2021-01-05

2020年9月信用债发行与评级概况受各主要券种发行利率持续上行影响,9月传统信用债券整体发行规模不及上月,同比则持续增长;金融债发行量及发行规模环比持续增长,发行规模同比涨幅较上月明显扩大。传统信用债券发行人主体级别仍集中于AA级以上,两家发行人获得A+级信用等级,为当月最低级别,该两家发行人分别为私募债和可转债发行人。2020年发布时间:2021-01-05 传统信用债券发行环比上升——2023年1月信用债发行与评级概况2023年发布时间:2023-10-08

传统信用债券发行环比上升——2023年1月信用债发行与评级概况2023年发布时间:2023-10-08 2020年7月信用债发行与评级概况受发行利率上行影响,7月传统信用债券发行规模环比有所下降,同比继续保持增长,涨幅明显收窄;金融债发行量及发行规模连续三个月下降后首次实现正增长,发行规模同比结束八个月以来的正增长,首次为负。传统信用债券发行人主体级别仍集中于AA级以上;本月发行人最低级别为A级,有两家,均为可转债发行人。2020年发布时间:2020-09-11

2020年7月信用债发行与评级概况受发行利率上行影响,7月传统信用债券发行规模环比有所下降,同比继续保持增长,涨幅明显收窄;金融债发行量及发行规模连续三个月下降后首次实现正增长,发行规模同比结束八个月以来的正增长,首次为负。传统信用债券发行人主体级别仍集中于AA级以上;本月发行人最低级别为A级,有两家,均为可转债发行人。2020年发布时间:2020-09-11 2020年10月信用债发行与评级概况10月传统信用债券发行规模环比回升,同比持续增长;金融债发行量及发行规模环比有所回落,但发行规模同比保持增长且增幅扩大。传统信用债券发行人主体级别仍集中于AA级以上;本月发行人最低级别为A+级,有三家,分别为私募债和可转债发行人。2020年发布时间:2020-12-24

2020年10月信用债发行与评级概况10月传统信用债券发行规模环比回升,同比持续增长;金融债发行量及发行规模环比有所回落,但发行规模同比保持增长且增幅扩大。传统信用债券发行人主体级别仍集中于AA级以上;本月发行人最低级别为A+级,有三家,分别为私募债和可转债发行人。2020年发布时间:2020-12-24 2021年3月信用债发行与评级概况3月,传统信用债券和金融债发行规模环比均显著回升,同比降幅收窄。传统信用债券发行人主体级别仍集中于AA级以上,其中AAA级发行主体占比依然最高,显示投资者的风险偏好仍比较谨慎;本月发行人最低级别为A级,为1家定向工具发行人和1家私募债发行人。2021年发布时间:2021-06-02

2021年3月信用债发行与评级概况3月,传统信用债券和金融债发行规模环比均显著回升,同比降幅收窄。传统信用债券发行人主体级别仍集中于AA级以上,其中AAA级发行主体占比依然最高,显示投资者的风险偏好仍比较谨慎;本月发行人最低级别为A级,为1家定向工具发行人和1家私募债发行人。2021年发布时间:2021-06-02 信用债发行规模环比回落——2022年11月信用债发行与评级概况2022年发布时间:2023-10-08

信用债发行规模环比回落——2022年11月信用债发行与评级概况2022年发布时间:2023-10-08 信用债发行规模环比回升——2022年10月信用债发行与评级概况2022年发布时间:2023-10-08

信用债发行规模环比回升——2022年10月信用债发行与评级概况2022年发布时间:2023-10-08 传统信用债券发行环比增幅扩大——2023年2月信用债发行与评级概况2023年发布时间:2023-10-08

传统信用债券发行环比增幅扩大——2023年2月信用债发行与评级概况2023年发布时间:2023-10-08 从信用评级视角探析供应链金融ABS产品供应链金融相关资产证券化产品(ABS)作为供应链金融与资产证券化的创新结合近年来发展迅速,供应链金融相关ABS产品的注册金额和发行金额已经跃居非金融企业ABS/ABN的第一位,特别是最近两年,供应链金融的发行笔数占到了交易所ABS产品的50%以上,发行金额也占到了30%以上。本文旨在从信用评级视角探析供应链金融以及供应链金融相关ABS产品。2020年发布时间:2020-12-14

从信用评级视角探析供应链金融ABS产品供应链金融相关资产证券化产品(ABS)作为供应链金融与资产证券化的创新结合近年来发展迅速,供应链金融相关ABS产品的注册金额和发行金额已经跃居非金融企业ABS/ABN的第一位,特别是最近两年,供应链金融的发行笔数占到了交易所ABS产品的50%以上,发行金额也占到了30%以上。本文旨在从信用评级视角探析供应链金融以及供应链金融相关ABS产品。2020年发布时间:2020-12-14 2021年6月信用债发行与评级概况6月,传统信用债券和金融债发行规模环比均大幅回升;同比方面,传统信用债券和金融债同比均由负转正。传统信用债券发行人主体级别仍集中于AA级以上,其中AA+级发行主体占比略高于AAA级,AAA级发行主体较上月下降10.82个百分点;本月发行人最低级别为A+级,为1家可转债发行人。2021年发布时间:2021-07-27

2021年6月信用债发行与评级概况6月,传统信用债券和金融债发行规模环比均大幅回升;同比方面,传统信用债券和金融债同比均由负转正。传统信用债券发行人主体级别仍集中于AA级以上,其中AA+级发行主体占比略高于AAA级,AAA级发行主体较上月下降10.82个百分点;本月发行人最低级别为A+级,为1家可转债发行人。2021年发布时间:2021-07-27 2021年4月信用债发行与评级概况4月,传统信用债券和金融债发行规模环比均回落;同比方面,传统信用债券同比降幅扩大,金融债同比降幅收窄。传统信用债券发行人主体级别仍集中于AA级以上,其中AAA级发行主体占比依然最高且较上月上升0.87个百分点;本月发行人最低级别为A级,为1家私募债发行人。2021年发布时间:2021-06-15

2021年4月信用债发行与评级概况4月,传统信用债券和金融债发行规模环比均回落;同比方面,传统信用债券同比降幅扩大,金融债同比降幅收窄。传统信用债券发行人主体级别仍集中于AA级以上,其中AAA级发行主体占比依然最高且较上月上升0.87个百分点;本月发行人最低级别为A级,为1家私募债发行人。2021年发布时间:2021-06-15 2021年5月信用债发行与评级概况2021年5月,在防范化解地方债务隐性风险力度逐步加大的背景下,城投企业发债规模明显下降;叠加企业年度财务数据更新带来的季节性回落因素,传统信用债券整体发行规模环比显著下滑,同比降幅扩大。金融债发行规模继续下滑,环比、同比降幅均有所扩大。传统信用债券发行人主体级别仍集中于AA级以上,其中AAA级发行主体占比依然最高且较上月上升6.34个百分点;本月发行人最低级别为AA-级,为1家私募债和2家可转债发行人。2021年发布时间:2021-06-29

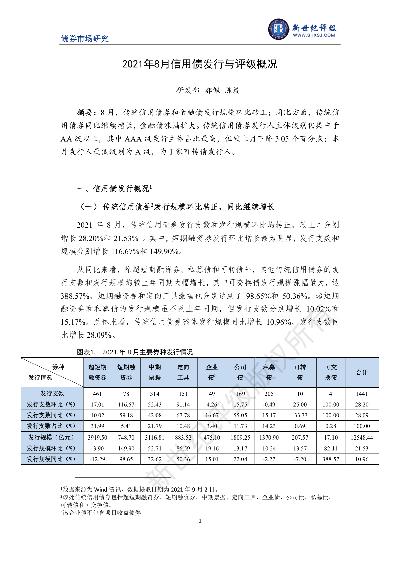

2021年5月信用债发行与评级概况2021年5月,在防范化解地方债务隐性风险力度逐步加大的背景下,城投企业发债规模明显下降;叠加企业年度财务数据更新带来的季节性回落因素,传统信用债券整体发行规模环比显著下滑,同比降幅扩大。金融债发行规模继续下滑,环比、同比降幅均有所扩大。传统信用债券发行人主体级别仍集中于AA级以上,其中AAA级发行主体占比依然最高且较上月上升6.34个百分点;本月发行人最低级别为AA-级,为1家私募债和2家可转债发行人。2021年发布时间:2021-06-29 2021年8月信用债发行与评级概况从发行人的区域分布来看,2021年8月发行人来自31个省市自治区,主要分布于北京、江苏、山东、广东、浙江、上海、湖北、四川、天津、河南、山西、福建、陕西,上述地区发行支数和发行规模在传统信用债券中合计占比分别为81.89%和 83.69%。2021年发布时间:2021-09-24

2021年8月信用债发行与评级概况从发行人的区域分布来看,2021年8月发行人来自31个省市自治区,主要分布于北京、江苏、山东、广东、浙江、上海、湖北、四川、天津、河南、山西、福建、陕西,上述地区发行支数和发行规模在传统信用债券中合计占比分别为81.89%和 83.69%。2021年发布时间:2021-09-24 国际信用评级行业其他产品和服务监管研究2021年发布时间:2022-02-18

国际信用评级行业其他产品和服务监管研究2021年发布时间:2022-02-18