"失业率"相关数据

更新时间:2024-12-05债市启明系列:美国失业率对明年大选有什么影响

最近两周美国当周初次申领失业金人数增加,数据显示初次申领失业金人数是6月中旬以来的最高水平,9月下旬持续领取失业金人数也开始上行。美联储近阶段在议息会议声明当中对于就业市场的描述都是表现强劲,对比前几任美国总统,特朗普自上任以来美国失业率就处于较低水平,对于特朗普而言,其在任期间的就业表现将会成为他谋求连任过程中想要突出的一项重要优势。美国的就业情况究竟是不是像想象中的那么强劲?就业又将对明年美国大选产生何种影响?

失业数据出现短期波动:有关美国的劳动力市场,美联储对于美国就业市场的看法是表现强劲,但从制造业PMI就业分项来看,美国就业形势仍然严峻。美国高频数据显示,当周初次申领失业金人数增加,美国就业市场目前出现短期波动,首次申请失业金人数对于失业率具有一定的领先性,就业作为衡量美国经济的重要指标,就业市场的短期波动值得关注。

非农数据走势回顾:从今年非农数据的表现来看,虽然10月份非农数据新增就业人数表现超预期,但整体来看非农数据的表现并不乐观,新增就业人数绝对水平不高,低于特朗普上任以来新增就业人数的均值,同时还出现了如2月和5月新增较低的情况。而从就业结构上来看,当前美国就业结构同样存在问题,新增就业主要集中在低薪岗位。

【更多详情,请下载:债市启明系列:美国失业率对明年大选有什么影响】

债市启明系列:美国失业率对明年大选有什么影响2019年发布时间:2020-05-22

债市启明系列:美国失业率对明年大选有什么影响2019年发布时间:2020-05-22 调查失业率为何与经济增长背离:就业的真相2021年发布时间:2021-12-29

调查失业率为何与经济增长背离:就业的真相2021年发布时间:2021-12-29 1月PMI数据点评:短期内大小型企业制造业PMI的差值难以大幅收窄,1季度城镇调查失业率大概率阶段性上行1月制造业PMI50.10,预期值50.0,前值50.30;1月非制造业PMI51.10,预期值51.0,前值52.70;1月综合PMI51.00,前值52.20。2022年发布时间:2022-03-17

1月PMI数据点评:短期内大小型企业制造业PMI的差值难以大幅收窄,1季度城镇调查失业率大概率阶段性上行1月制造业PMI50.10,预期值50.0,前值50.30;1月非制造业PMI51.10,预期值51.0,前值52.70;1月综合PMI51.00,前值52.20。2022年发布时间:2022-03-17 2024中国车衣膜产业发展趋势白皮书2024年发布时间:2024-09-30

2024中国车衣膜产业发展趋势白皮书2024年发布时间:2024-09-30 四成新中产失业后还能生活一年,那么你呢?今天,吴晓波频道向所有读者公开发出2020新中产⼤调查,如果你愿意花10分钟填写这份问卷调查,那么你的答案将成为《2020新中产白皮书》的⼀部分,与百万⼈共同 描绘在2020年的起伏变迁。2020年发布时间:2020-06-10

四成新中产失业后还能生活一年,那么你呢?今天,吴晓波频道向所有读者公开发出2020新中产⼤调查,如果你愿意花10分钟填写这份问卷调查,那么你的答案将成为《2020新中产白皮书》的⼀部分,与百万⼈共同 描绘在2020年的起伏变迁。2020年发布时间:2020-06-10 宏观杠杆率,宏观杠杆率下行,抓住改革窗口期受经济复苏影响,2021年一季度宏观杠杆率下降,延续了2020年四季度以来的去杠杆态势。居民杠杆率轻微回落,为2012年以来首次季度性下降。但个人经营性贷款增长较快,房地产市场交易活跃,全年看居民杠杆率较难下降。非金融企业部门杠杆率继续下降,连续三个季度共下行了3.8个百分点,预计未来几个季度还会有所下降。2021年发布时间:2021-06-09

宏观杠杆率,宏观杠杆率下行,抓住改革窗口期受经济复苏影响,2021年一季度宏观杠杆率下降,延续了2020年四季度以来的去杠杆态势。居民杠杆率轻微回落,为2012年以来首次季度性下降。但个人经营性贷款增长较快,房地产市场交易活跃,全年看居民杠杆率较难下降。非金融企业部门杠杆率继续下降,连续三个季度共下行了3.8个百分点,预计未来几个季度还会有所下降。2021年发布时间:2021-06-09 波动率指数浅析本文首先将对波动率指数的概念和理解进行了说明;然后,通过介绍VIX指数的来源、编制方法和相关衍生品梳理了波动率指数发展历程;接着,就波动率指数在市场下跌的警示作用和对投资组合的优化作用进行了分析;此外,本文还对波动率指数在境内外市场的发展状况进行了介绍。2014年发布时间:2021-04-01

波动率指数浅析本文首先将对波动率指数的概念和理解进行了说明;然后,通过介绍VIX指数的来源、编制方法和相关衍生品梳理了波动率指数发展历程;接着,就波动率指数在市场下跌的警示作用和对投资组合的优化作用进行了分析;此外,本文还对波动率指数在境内外市场的发展状况进行了介绍。2014年发布时间:2021-04-01 2022Q1宏观杠杆率:经济下行压力加大 杠杆率升幅明显2022年发布时间:2022-06-08

2022Q1宏观杠杆率:经济下行压力加大 杠杆率升幅明显2022年发布时间:2022-06-08 琢璞系列报告之九:换手率越高,收益率越高?在以往的针对基金换手率与业绩的相关性研究中,大多是对不同基金的横截面数据进行了分析,且所得结论不一。而本文则着重于探究基金换手率与收益率之间的时间序列关系,并将市场基金的平均换手率用于预测个体基金的未来收益。发现从时间序列角度来看,主动管理权益类基金在某阶段交易越多,则下一阶段的业绩将表现更佳,具有一定的捕捉市场投资机会的能力。2013-2020年发布时间:2020-07-21

琢璞系列报告之九:换手率越高,收益率越高?在以往的针对基金换手率与业绩的相关性研究中,大多是对不同基金的横截面数据进行了分析,且所得结论不一。而本文则着重于探究基金换手率与收益率之间的时间序列关系,并将市场基金的平均换手率用于预测个体基金的未来收益。发现从时间序列角度来看,主动管理权益类基金在某阶段交易越多,则下一阶段的业绩将表现更佳,具有一定的捕捉市场投资机会的能力。2013-2020年发布时间:2020-07-21 2020Q2宏观杠杆率2020年上半年杠杆率增幅为21个百分点,由上年末的245.4%上升到266.4%。其中,二季度杠杆率攀升7.1个百分点,相比一季度攀升的13.9个百分点,增幅回落较多。二季度杠杆率增幅趋缓主因在于经济增长率由负转正,因为债务增速相对一季度还略有提高。如果下半年经济增长继续恢复,则宏观杠杆率增幅趋缓是可期的,甚至可能出现季度性的杠杆率回落。一方面,政策当局要求信贷增长要明显高于往年,另一方面,实体经济活动疲弱对信贷的吸纳能力有限,从而导致信贷与实体经济之间的错配(misallocation)加剧。这会从总体上引致宏观杠杆率的大幅攀升,局部也会带来资金套利和资产价格较快攀升的风险。2020年发布时间:2020-11-12

2020Q2宏观杠杆率2020年上半年杠杆率增幅为21个百分点,由上年末的245.4%上升到266.4%。其中,二季度杠杆率攀升7.1个百分点,相比一季度攀升的13.9个百分点,增幅回落较多。二季度杠杆率增幅趋缓主因在于经济增长率由负转正,因为债务增速相对一季度还略有提高。如果下半年经济增长继续恢复,则宏观杠杆率增幅趋缓是可期的,甚至可能出现季度性的杠杆率回落。一方面,政策当局要求信贷增长要明显高于往年,另一方面,实体经济活动疲弱对信贷的吸纳能力有限,从而导致信贷与实体经济之间的错配(misallocation)加剧。这会从总体上引致宏观杠杆率的大幅攀升,局部也会带来资金套利和资产价格较快攀升的风险。2020年发布时间:2020-11-12 2020Q3宏观杠杆率2020年前三季度杠杆率增幅为27.7个百分点,由上年末的245.4%上升到270.1%,预计四季度经济增速会进一步提高,宏观杠杆率阶段性快速攀升过程基本结束。结构上看,一季度企业部门是杠杆率上升的最重要推动力,企业债务攀升贡献达到七成;三季度企业部门对杠杆率的贡献为负,居民和政府部门成为杠杆率上升的主动力,贡献率分别为46%和65%。房地产交易回升带动居民住房贷款提高,也部分拉动了居民经营性贷款增速上升,成为居民杠杆率攀升的主因。个人住房贷款利率高于全社会一般贷款利率,也高于个人经营性贷款利率,刺激部分住房贷款需求以个人经营贷变相进入房地产,造成一定的风险积累。居民经营性贷款与非金融企业银行贷款增速之间的缺口愈发扩大,亦当充分重视。2020年发布时间:2021-01-05

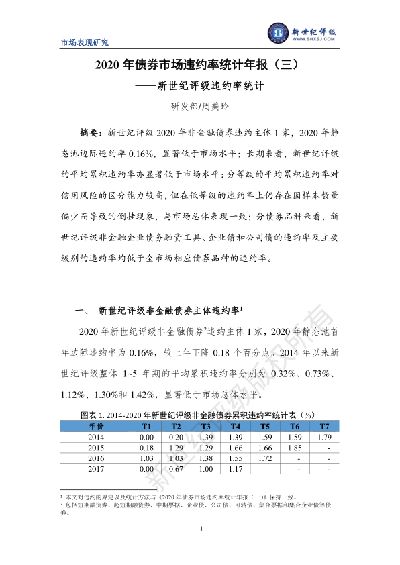

2020Q3宏观杠杆率2020年前三季度杠杆率增幅为27.7个百分点,由上年末的245.4%上升到270.1%,预计四季度经济增速会进一步提高,宏观杠杆率阶段性快速攀升过程基本结束。结构上看,一季度企业部门是杠杆率上升的最重要推动力,企业债务攀升贡献达到七成;三季度企业部门对杠杆率的贡献为负,居民和政府部门成为杠杆率上升的主动力,贡献率分别为46%和65%。房地产交易回升带动居民住房贷款提高,也部分拉动了居民经营性贷款增速上升,成为居民杠杆率攀升的主因。个人住房贷款利率高于全社会一般贷款利率,也高于个人经营性贷款利率,刺激部分住房贷款需求以个人经营贷变相进入房地产,造成一定的风险积累。居民经营性贷款与非金融企业银行贷款增速之间的缺口愈发扩大,亦当充分重视。2020年发布时间:2021-01-05 2020年债券市场违约率统计年报(三)——新世纪评级违约率统计新世纪评级2020年非金融债券违约主体1家,2020年静态池边际违约率0.16%,显著低于市场水平;长期来看,新世纪评级的平均累积违约率亦显著低于市场水平;分等级的平均累积违约率对信用风险的区分能力较高,但在低等级的违约率,上仍存在因样本数量偏少而导致的倒挂现象,与市场总体表现一致;分债券品种来看,新世纪评级非金融企业债务融资工具、企业债和公司债的违约率及主要级别的违约率均低于全市场相应债券品种的违约率。2020年发布时间:2021-06-02

2020年债券市场违约率统计年报(三)——新世纪评级违约率统计新世纪评级2020年非金融债券违约主体1家,2020年静态池边际违约率0.16%,显著低于市场水平;长期来看,新世纪评级的平均累积违约率亦显著低于市场水平;分等级的平均累积违约率对信用风险的区分能力较高,但在低等级的违约率,上仍存在因样本数量偏少而导致的倒挂现象,与市场总体表现一致;分债券品种来看,新世纪评级非金融企业债务融资工具、企业债和公司债的违约率及主要级别的违约率均低于全市场相应债券品种的违约率。2020年发布时间:2021-06-02 隐含波动率,隐含了哪些信息?隐含波动率在转债定价、期权定价、波动率预测等方面有着重要作用。由于隐含波动率包含了市场投资者对未来市场波动的预期信息,也因此被一些投资者作为新型的技术性指标进行运用。本文介绍了隐含波动率指数(VIX)在择时方面的一些研究和应用。在此基础上,对中国版的CIVIX 指数与上证50之间的关系、以及转债市场隐含波动率与中证转债指数之间的关系进行了实证。2019年发布时间:2020-04-18

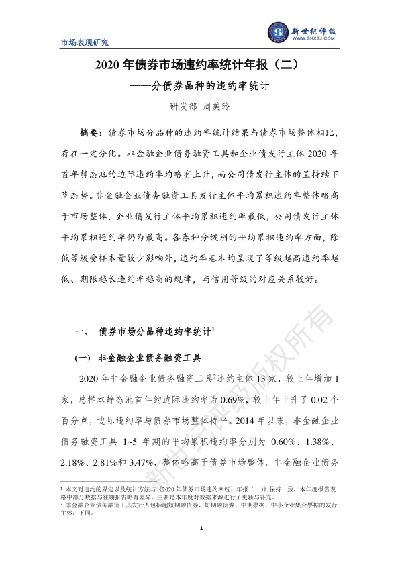

隐含波动率,隐含了哪些信息?隐含波动率在转债定价、期权定价、波动率预测等方面有着重要作用。由于隐含波动率包含了市场投资者对未来市场波动的预期信息,也因此被一些投资者作为新型的技术性指标进行运用。本文介绍了隐含波动率指数(VIX)在择时方面的一些研究和应用。在此基础上,对中国版的CIVIX 指数与上证50之间的关系、以及转债市场隐含波动率与中证转债指数之间的关系进行了实证。2019年发布时间:2020-04-18 2020年债券市场违约率统计年报(二)——分债券品种的违约率统计债券市场分品种的违约率统计结果与债券市场整体相比,存在一定分化。非金融企业债务融资工具和企业债发行主体2020年首年静态池的边际违约率均略有上升,而公司债发行主体的呈持续下降态势。非金融企业债务融资工具发行主体平均累积违约率整体略高于市场整体,企业债发行主体平均累积违约率最低,公司债发行主体平均累积违约率仍为最高。2020年发布时间:2021-05-24

2020年债券市场违约率统计年报(二)——分债券品种的违约率统计债券市场分品种的违约率统计结果与债券市场整体相比,存在一定分化。非金融企业债务融资工具和企业债发行主体2020年首年静态池的边际违约率均略有上升,而公司债发行主体的呈持续下降态势。非金融企业债务融资工具发行主体平均累积违约率整体略高于市场整体,企业债发行主体平均累积违约率最低,公司债发行主体平均累积违约率仍为最高。2020年发布时间:2021-05-24 NIFD季报:宏观杠杆率2021年发布时间:2021-11-24

NIFD季报:宏观杠杆率2021年发布时间:2021-11-24 计算机行业:高精度地图,客户渗透率和市占率的双击本报告导读:2019-2020年高精度地图将迎来客户渗透率和市占率的双击,具有技术+服务双优势的图商将受益。2019年发布时间:2020-06-01

计算机行业:高精度地图,客户渗透率和市占率的双击本报告导读:2019-2020年高精度地图将迎来客户渗透率和市占率的双击,具有技术+服务双优势的图商将受益。2019年发布时间:2020-06-01 深度解析中国杠杆率2019年发布时间:2019-11-18

深度解析中国杠杆率2019年发布时间:2019-11-18 2024Q2宏观杠杆率报告2024年发布时间:2024-10-12

2024Q2宏观杠杆率报告2024年发布时间:2024-10-12 2023Q1宏观杠杆率:宏观杠杆率再度攀升2023年发布时间:2023-08-28

2023Q1宏观杠杆率:宏观杠杆率再度攀升2023年发布时间:2023-08-28 2022Q2宏观杠杆率2022年发布时间:2022-08-02

2022Q2宏观杠杆率2022年发布时间:2022-08-02