"酒量"相关数据

更新时间:2021-07-27食品饮料行业:高端白酒量价齐升,业绩亮眼

1.本周观点

本周贵州茅台、五粮液、酒鬼酒、海天味业、养元饮品发布18年年报。

贵州茅台18年实现营收771.99亿元,同增26.43%,归母净利润352.04亿元,同增30%。茅台酒销量超预期,18 年茅台酒吨价上涨16.3%至201.72万元/吨,主要由直接提价贡献,茅台酒毛利率达到93.74%,增加0.92pct。渠道方面,预计19年直营渠道占比将达到18%。按照直营1299 的发货价计算,4000 吨销量将增厚收入4%左右。

五粮液公布18年年报,全年营收400.30亿元,同增32.61%,归母净利润133.84 亿元,同增38.36%。第八代五粮液将于6月正式上市,总量占到全年1.5万吨普五配额的35% (约5250吨),下半年正式发货。第八代产品出厂价将高出珍藏版20-30元,预计在879-889元之间,相比老款出厂价提高11%左右,测算可为收入贡献2.5个百分点增量。公司坚持“1+3”品牌战略体系,持续优化系列酒产品结构,毛利率小幅提升,销售/管理费用率持续优化。

酒鬼酒18年实现营业收入11.87 亿元,同比增长35.13%,实现归母净利润2.23亿元,同比增长26.45%。2018 年公司突出战略单品,全力聚焦内参酒、酒鬼酒红.坛、酒鬼酒传承三大战略单品,整体实现量价稳中有升。分区域来看,华中和华北市场营收规模较大且增速较快。

海天味业18年实现营业收入170.34 亿元,同比增长16.8%;实现归母净利43.65亿元,同比增长23.6%。公司营收增速超0.8%达成年初目标,分产品看,公司2018年酱油、调味酱、蚝油增速分别为16%、 3%、26%。调味酱的增速再次放缓,蚝油品类增速再上一个台阶。值得注意的是,三大品类的增长主要由量增贡献,产品结构升级(即吨价提升)带来的增速仅为1%左右。

【更多详情,请下载:食品饮料行业:高端白酒量价齐升,业绩亮眼】

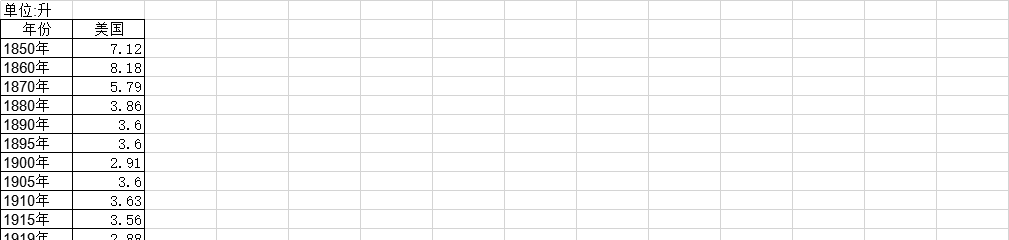

1850-2013年美国人均消费烈酒量人均乙醇升(按饮料类型区分),以1970年之前的15岁及以上人口为基础,此后为14岁以上的人口为基础。1850-2013年发布时间:2020-07-21

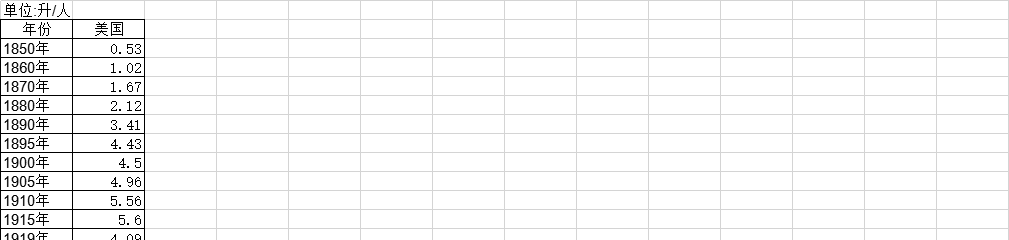

1850-2013年美国人均消费烈酒量人均乙醇升(按饮料类型区分),以1970年之前的15岁及以上人口为基础,此后为14岁以上的人口为基础。1850-2013年发布时间:2020-07-21 1850-2013年美国人均消耗啤酒量人均酒精升(按饮料类型区分),1970年以前以15岁及15岁以上人口为基础,之后以14岁及14岁以上人口为基础。1850-2013年发布时间:2020-06-12

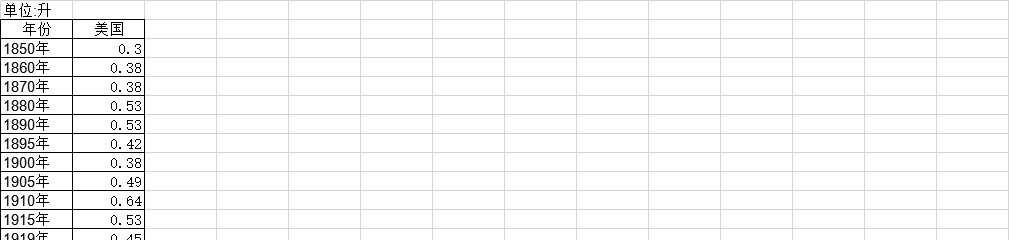

1850-2013年美国人均消耗啤酒量人均酒精升(按饮料类型区分),1970年以前以15岁及15岁以上人口为基础,之后以14岁及14岁以上人口为基础。1850-2013年发布时间:2020-06-12 1850-2013年美国人均消耗葡萄酒量人均乙醇升(按饮料类型区分),1970年之前的15岁及以上人口为基础,之后为14岁以上的人口为基础。1850-2013年发布时间:2020-07-21

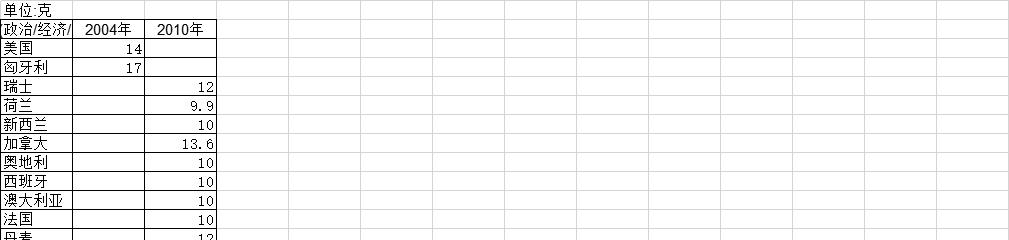

1850-2013年美国人均消耗葡萄酒量人均乙醇升(按饮料类型区分),1970年之前的15岁及以上人口为基础,之后为14岁以上的人口为基础。1850-2013年发布时间:2020-07-21 2004-2010年全球17个国家以克为单位的标准饮酒量包括有制定全国性饮酒标准的国家数据2004-2010年发布时间:2020-07-08

2004-2010年全球17个国家以克为单位的标准饮酒量包括有制定全国性饮酒标准的国家数据2004-2010年发布时间:2020-07-08 2012-2017年中国白酒行业上市酒企大众普通酒量增速对比该统计数据包含了2012-2017年白酒行业上市酒企大众普通酒量增速对比。2017年白酒行业上市酒企大众普通酒量增速最低的为皇台酒业,-91.0%。2012-2017年发布时间:2019-08-13

2012-2017年中国白酒行业上市酒企大众普通酒量增速对比该统计数据包含了2012-2017年白酒行业上市酒企大众普通酒量增速对比。2017年白酒行业上市酒企大众普通酒量增速最低的为皇台酒业,-91.0%。2012-2017年发布时间:2019-08-13 2012-2017年中国白酒行业上市酒企高端酒量增速对比该统计数据包含了2012-2017年白酒行业上市酒企高端酒量增速对比。2017年白酒行业上市酒企中,贵州茅台高端酒量增速63.05,五粮液增速21.0%,泸州老窖-14.0%。2012-2017年发布时间:2019-08-13

2012-2017年中国白酒行业上市酒企高端酒量增速对比该统计数据包含了2012-2017年白酒行业上市酒企高端酒量增速对比。2017年白酒行业上市酒企中,贵州茅台高端酒量增速63.05,五粮液增速21.0%,泸州老窖-14.0%。2012-2017年发布时间:2019-08-13 食品饮料行业:高端白酒量价齐升,业绩亮眼2019年发布时间:2019-07-12

食品饮料行业:高端白酒量价齐升,业绩亮眼2019年发布时间:2019-07-12 2012-2017年中国白酒行业上市酒企大众高端酒量增速对比该统计数据包含了2012-2017年白酒行业上市酒企大众高端酒量增速对比。2017年白酒行业上市酒企中,口子窖大众高端酒量增速达到16.0%。2012-2017年发布时间:2019-08-13

2012-2017年中国白酒行业上市酒企大众高端酒量增速对比该统计数据包含了2012-2017年白酒行业上市酒企大众高端酒量增速对比。2017年白酒行业上市酒企中,口子窖大众高端酒量增速达到16.0%。2012-2017年发布时间:2019-08-13 2012-2017年中国白酒行业上市酒企次高端酒量增速对比该数据包含了2012-2017年白酒行业上市酒企次高端酒量增速对比。2017水井坊为189%,山西汾酒为26%,舍得酒业为-49%,酒鬼酒为-7%。2012-2017年发布时间:2019-08-13

2012-2017年中国白酒行业上市酒企次高端酒量增速对比该数据包含了2012-2017年白酒行业上市酒企次高端酒量增速对比。2017水井坊为189%,山西汾酒为26%,舍得酒业为-49%,酒鬼酒为-7%。2012-2017年发布时间:2019-08-13 食品饮料行业12月线上数据分析专题:白酒、啤酒量价齐升,调味品销量持续增长白酒量价齐升,茅台直营渠道将逐步放量,啤酒量价齐升,青岛啤酒市占率显著提升,调味品销量持续增长,行业集中度提升,膳食营养补充剂销量承压,头部企业集中度提升。2019年发布时间:2020-05-01

食品饮料行业12月线上数据分析专题:白酒、啤酒量价齐升,调味品销量持续增长白酒量价齐升,茅台直营渠道将逐步放量,啤酒量价齐升,青岛啤酒市占率显著提升,调味品销量持续增长,行业集中度提升,膳食营养补充剂销量承压,头部企业集中度提升。2019年发布时间:2020-05-01 食品、饮料与烟草行业:白酒量价维度再探讨,量稳价升,分化延续白酒行业收入增长的核心驱动力逐渐从量增切换为价增,这与当前宏观经济增速放缓、白酒行业进入存量竞争阶段、白酒消费趋向品牌化的趋势相吻合,其中品牌优势凸显、质地更优、定价权更强的上市酒企更为受益。2019年发布时间:2020-05-01

食品、饮料与烟草行业:白酒量价维度再探讨,量稳价升,分化延续白酒行业收入增长的核心驱动力逐渐从量增切换为价增,这与当前宏观经济增速放缓、白酒行业进入存量竞争阶段、白酒消费趋向品牌化的趋势相吻合,其中品牌优势凸显、质地更优、定价权更强的上市酒企更为受益。2019年发布时间:2020-05-01 食品饮料行业9月线上数据分析专题:白酒量价增长明显,保健品销量持续承压2019年发布时间:2019-12-03

食品饮料行业9月线上数据分析专题:白酒量价增长明显,保健品销量持续承压2019年发布时间:2019-12-03 食品饮料行业2019年中报总结:白酒啤酒亮眼,食品龙头穿越周期结合19H1白酒板块的基本面表现来看,高端酒量价齐升体现出最强的确定性;低端酒龙头牛栏山穿越周期稳健增长,净利率持续提升。2019年发布时间:2020-05-01

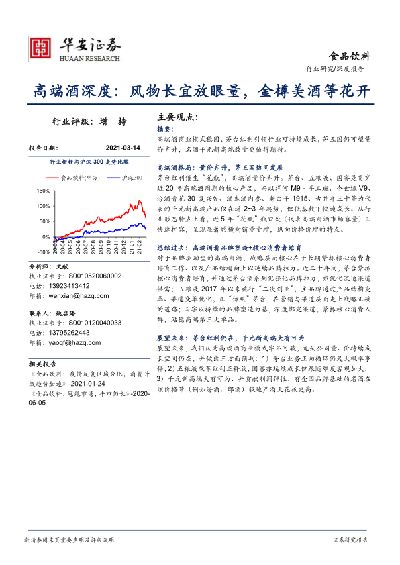

食品饮料行业2019年中报总结:白酒啤酒亮眼,食品龙头穿越周期结合19H1白酒板块的基本面表现来看,高端酒量价齐升体现出最强的确定性;低端酒龙头牛栏山穿越周期稳健增长,净利率持续提升。2019年发布时间:2020-05-01 食品饮料行业高端酒深度:风物长宜放眼量,金樽美酒等花开茅台红利催生“花瓶”,高端酒量价齐升。茅台、五粮液、国窖是贯穿近20年高端酒周期的核心产品,而以洋河M9·手工班、今世缘V9、汾酒青花30复兴版、酒鬼酒内参、老白干1915、古井年三十等为代表的千元新高端产品仅在近2~3年起势,但低基数下快速成长。从行业形态特点上看,近5年“花瓶”瓶口处(代表高端白酒市场容量)正快速扩容,呈现显著的横向销量量增,纵向价格价增的特点。2021年发布时间:2021-07-27

食品饮料行业高端酒深度:风物长宜放眼量,金樽美酒等花开茅台红利催生“花瓶”,高端酒量价齐升。茅台、五粮液、国窖是贯穿近20年高端酒周期的核心产品,而以洋河M9·手工班、今世缘V9、汾酒青花30复兴版、酒鬼酒内参、老白干1915、古井年三十等为代表的千元新高端产品仅在近2~3年起势,但低基数下快速成长。从行业形态特点上看,近5年“花瓶”瓶口处(代表高端白酒市场容量)正快速扩容,呈现显著的横向销量量增,纵向价格价增的特点。2021年发布时间:2021-07-27 食品饮料行业专题研究:线上,白酒价格坚挺,整体表现平淡据阿里线上数据(含天猫/淘宝/天猫超市/天猫国际),白酒淡季销量下滑,但客单价依然坚挺;大众品中休闲食品5月线上销售高基数下同比20.1%。白酒:5月销售额同比-25%,客单价同比+76%;啤酒量价齐跌,5月销售额同比-32%;休闲食品量增价减,5月销售额同比-20.1%;乳制品量减价增,销售额同比-1.0%,奶酪实现高增长;调味品5月销售额同比-20.4%;保健品延续高增长态势,量减价增之下销售额同比+16%。同时,我们认为各板块在阿里渠道销售额增速回落主要系去年同期高基数,当前流量去中心化、线上渠道多元化及平台间竞争分流所致。2021年发布时间:2021-07-27

食品饮料行业专题研究:线上,白酒价格坚挺,整体表现平淡据阿里线上数据(含天猫/淘宝/天猫超市/天猫国际),白酒淡季销量下滑,但客单价依然坚挺;大众品中休闲食品5月线上销售高基数下同比20.1%。白酒:5月销售额同比-25%,客单价同比+76%;啤酒量价齐跌,5月销售额同比-32%;休闲食品量增价减,5月销售额同比-20.1%;乳制品量减价增,销售额同比-1.0%,奶酪实现高增长;调味品5月销售额同比-20.4%;保健品延续高增长态势,量减价增之下销售额同比+16%。同时,我们认为各板块在阿里渠道销售额增速回落主要系去年同期高基数,当前流量去中心化、线上渠道多元化及平台间竞争分流所致。2021年发布时间:2021-07-27 食品饮料行业:旺季需求旺盛,线上整体表现亮眼春节酒类需求量保持旺盛,大众品旺季表现亮眼1-2月传统春节旺季,阿里渠道白酒全网销售额同比+23%,茅台/五粮液线上增长(同比分别+40%/84%)表现亮眼;大众品中休闲食品线上销售回暖,调味品、奶酪、保健品实现高增长。白酒:21年春节期间,线上销量表现略显平淡,但客单价同比大幅提升,消费升级下趋势明显,销量/客单价同比-7%/+32%;啤酒量增价减,淡季之下1-2月销售额同比+8%;休闲食品旺季销售特征显著,春节备货拉动整体消费回暖,1-2月销售额同比+5.2%;乳制品量增价减,销售额同比+4.9%;调味品需求韧性较足,销售额同比+34%;保健品延续高增长态势,量价齐升带动销售额同比+51%。2021年发布时间:2021-07-27

食品饮料行业:旺季需求旺盛,线上整体表现亮眼春节酒类需求量保持旺盛,大众品旺季表现亮眼1-2月传统春节旺季,阿里渠道白酒全网销售额同比+23%,茅台/五粮液线上增长(同比分别+40%/84%)表现亮眼;大众品中休闲食品线上销售回暖,调味品、奶酪、保健品实现高增长。白酒:21年春节期间,线上销量表现略显平淡,但客单价同比大幅提升,消费升级下趋势明显,销量/客单价同比-7%/+32%;啤酒量增价减,淡季之下1-2月销售额同比+8%;休闲食品旺季销售特征显著,春节备货拉动整体消费回暖,1-2月销售额同比+5.2%;乳制品量增价减,销售额同比+4.9%;调味品需求韧性较足,销售额同比+34%;保健品延续高增长态势,量价齐升带动销售额同比+51%。2021年发布时间:2021-07-27 食品饮料行业白酒2018年报&19Q1总结:抓两头找确定,寻变化待弹性,把价值交给时间年初以来,我们始终强调高端酒与中低端龙头确定性最高,消费升级、份额集中是龙头公司成长的核心动力。价格略降、费用增加、以价换量稳增长是19Q1的主基调。结合18Q4+19Q1白酒板块的业绩表现来看,我们的观点得到充分验证:高端酒表现最强,尤其茅台体现最强的业绩与基本面,大众酒牛栏山穿越周期稳健增长,次高端增速放缓、阶段性竞争加剧、费用率增加,但消费升级带来的扩容与份额集中的逻辑充分体现。当前维持“抓两头找确定”的投资建议,高端及中低端确定性最强,估值与增速最为匹配。展望2019全年,从赛道和格局两个维度,两头的公司仍是最优选择,高端酒量价齐升趋势确定,中低端酒加速整合(牛栏山全国化整合,古井贡区域整合)盈利能力快速提升。关注次高端,尽管18年下半年来竞争加剧费用率增加,但次高端整体受益于消费升级的扩容趋势不变,且弹性仍大,关注行业景气和龙头公司自下而上变化带来的业绩弹性。2018-2019年发布时间:2019-12-03

食品饮料行业白酒2018年报&19Q1总结:抓两头找确定,寻变化待弹性,把价值交给时间年初以来,我们始终强调高端酒与中低端龙头确定性最高,消费升级、份额集中是龙头公司成长的核心动力。价格略降、费用增加、以价换量稳增长是19Q1的主基调。结合18Q4+19Q1白酒板块的业绩表现来看,我们的观点得到充分验证:高端酒表现最强,尤其茅台体现最强的业绩与基本面,大众酒牛栏山穿越周期稳健增长,次高端增速放缓、阶段性竞争加剧、费用率增加,但消费升级带来的扩容与份额集中的逻辑充分体现。当前维持“抓两头找确定”的投资建议,高端及中低端确定性最强,估值与增速最为匹配。展望2019全年,从赛道和格局两个维度,两头的公司仍是最优选择,高端酒量价齐升趋势确定,中低端酒加速整合(牛栏山全国化整合,古井贡区域整合)盈利能力快速提升。关注次高端,尽管18年下半年来竞争加剧费用率增加,但次高端整体受益于消费升级的扩容趋势不变,且弹性仍大,关注行业景气和龙头公司自下而上变化带来的业绩弹性。2018-2019年发布时间:2019-12-03