"国开"相关数据

更新时间:2024-10-23债市策略系列报告之五:国开与非国开的轮动

●国开与非国开的轮动

现券交易策略的基础是流动性,而市场上流动性最好的債春除了国开债以外,其次就是非国开中的农发债了。所以,即使国开债与农发债(10Y)利差的变动幅度并不大,但也存在足够的策略操作空间。

●国开与非国开择券问题分析

从历史经验来看,与国开新老券释券一样,对于农发与国开的择券,我们同样可以从两个角度入手:(1)均值回复的思路:(2)国开新券定价偏贵的角度。

(1)从均值回复看农发与国开债的轮动

与国开新老券利差分析一致,农发债与国开债利差也大致符合均值回复的规律。从历史经验来看,自2015年以来,10年农发倩与10年国开债的平均利差水平药为11BP,即10年农发债的收益率较10年国开债的收益率平均高出11BP左右。而按照百分位点来说的话,利差10%的分位点约为3BP,利差90%的分位点约为20BP。

因此,若10年农发与国开的利差超出3-20BP的范围,则可以基于均值回复的思路选择性价比更优的那一个债券。根据上述分析,如果投资者的交易性持仓有一部分是10年国开债,那么当农发债与国开债的利差在208P以上时,投责者可以将组合中的10年国开债换成农发债以博取更大的收益。

(2)从国开换券的角度看农发与国开债的轮动

2015年以来,历次国开换券后,10年农发债与国开债的利差走势情况有一个共同点:即每次换券后,农发债与国开情的利差大概率会先呈现下行走势,即国开断券“更贵"。这一点大致可以用流动性溢价来进行解释。

进一步总蛄,可以发现,即使国开换券之后的利差并非存续期中的最高利差,但其初始利差距离存续期最低利差依然有平均14BP的空间。綜上,存在以下几种可能性:

(1)若处于国开换券初期,农发与国开的利差又在20BP以上时,这时买入农发债的性价比是最高的。

【更多详情,请下载:债市策略系列报告之五:国开与非国开的轮动】

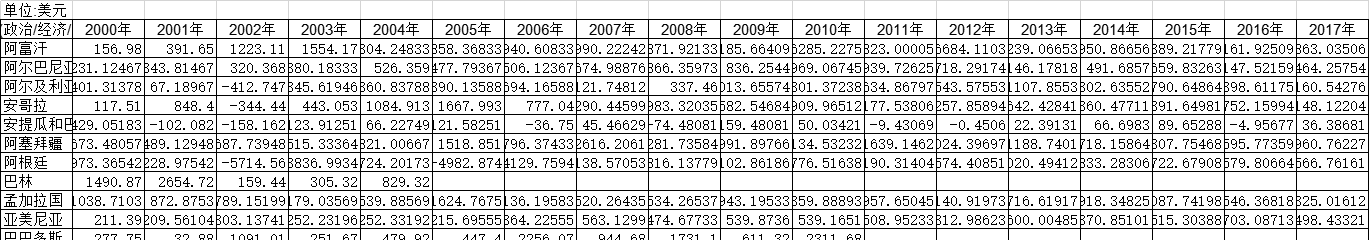

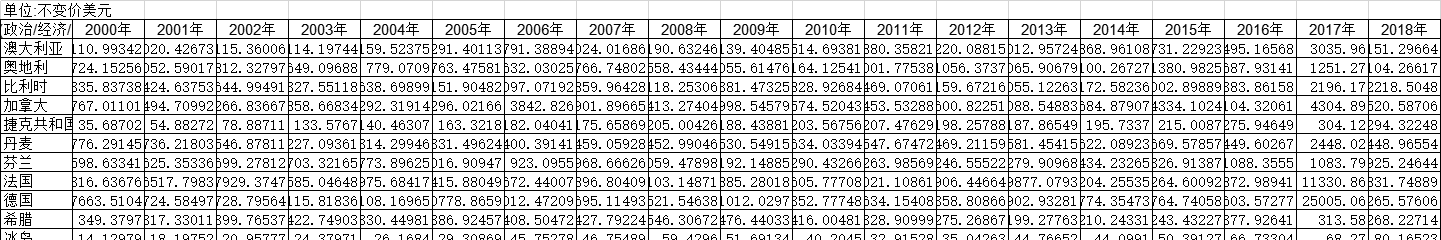

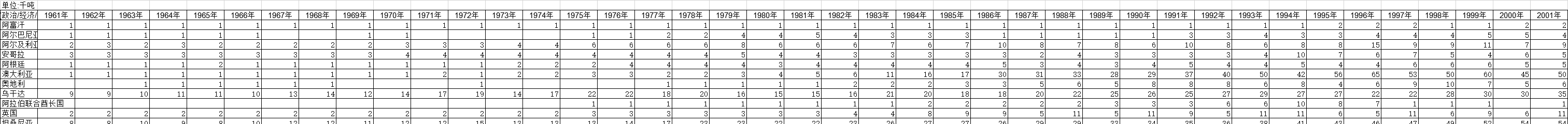

2000-2017年全球48个国家和地区捐助国提供的发展援助总金额该数据包含了2000-2017年全球48个国家和地区捐助国提供的发展援助总金额。西班牙2000年为22995.92美元,2001年为10935.83美元,2002年为7456.7美元,2003年为5857.27美元,2004年为11724.85美元。2000-2017年发布时间:2020-06-05

2000-2017年全球48个国家和地区捐助国提供的发展援助总金额该数据包含了2000-2017年全球48个国家和地区捐助国提供的发展援助总金额。西班牙2000年为22995.92美元,2001年为10935.83美元,2002年为7456.7美元,2003年为5857.27美元,2004年为11724.85美元。2000-2017年发布时间:2020-06-05 2000-2017年全球156个国家和地区受援国收到的发展援助总金额该数据包含了2000-2017年全球156个国家和地区受援国收到的发展援助总金额。中国2000年为889.48133美元,2001年为-1955.1828美元,2002年为-2338.00139美元,2003年为4643.2164美元,2004年为17908.29433美元。2000-2017年发布时间:2020-06-05

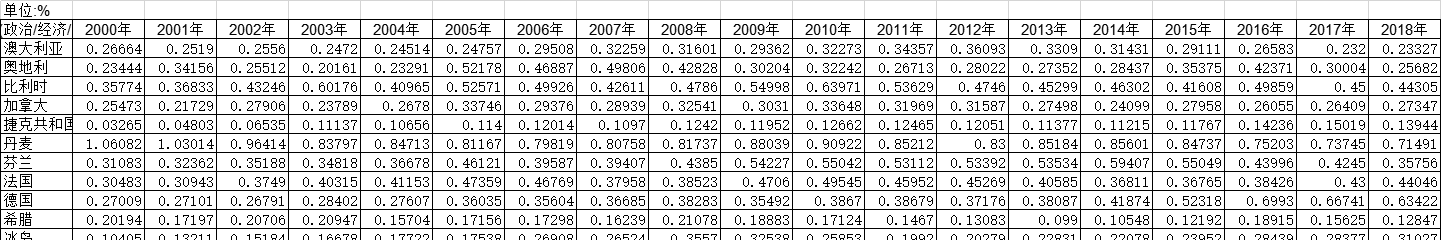

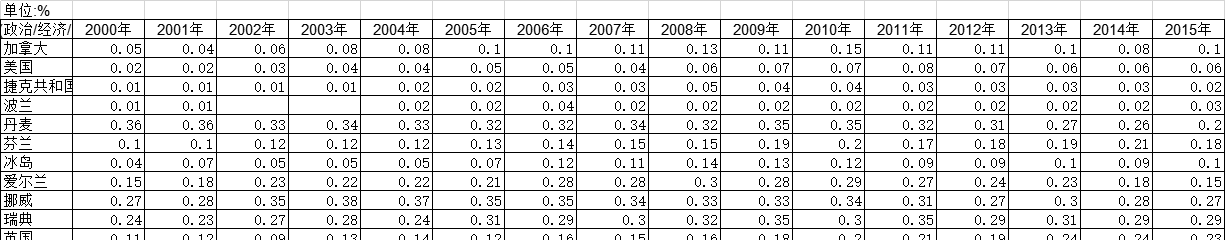

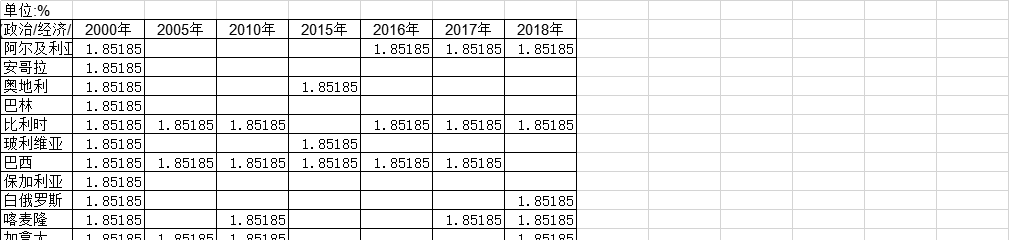

2000-2017年全球156个国家和地区受援国收到的发展援助总金额该数据包含了2000-2017年全球156个国家和地区受援国收到的发展援助总金额。中国2000年为889.48133美元,2001年为-1955.1828美元,2002年为-2338.00139美元,2003年为4643.2164美元,2004年为17908.29433美元。2000-2017年发布时间:2020-06-05 2000-2018年全球29个国家捐助国净官方发展援助净额占经合组织(OEDC)-DAC捐助国国民总收入中的百分比官方发展援助净额,即总计和对最不发达国家的官方发展援助,占经济合作与发展组织(OECD)发展援助委员会捐助国国民总收入的一部分,是指官方发展援助净支出占国民总收入的百分比。2000-2018年发布时间:2020-06-06

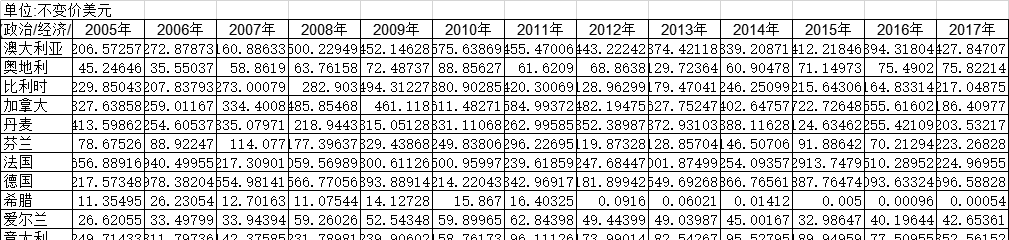

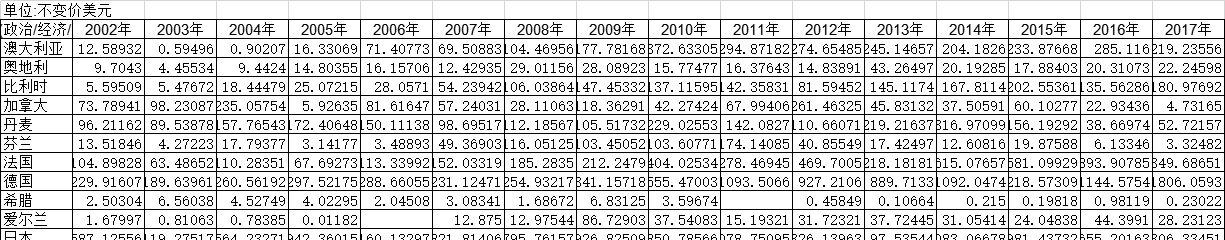

2000-2018年全球29个国家捐助国净官方发展援助净额占经合组织(OEDC)-DAC捐助国国民总收入中的百分比官方发展援助净额,即总计和对最不发达国家的官方发展援助,占经济合作与发展组织(OECD)发展援助委员会捐助国国民总收入的一部分,是指官方发展援助净支出占国民总收入的百分比。2000-2018年发布时间:2020-06-06 2005-2017年全球29个国家援助国官方承诺贸易援助的总金额该数据包含了2005-2017年全球29个国家援助国官方承诺贸易援助的总金额。日本2005年为4492.78089不变价美元,2006年为4590.35391不变价美元,2007年为4446.23314不变价美元,2008年为7947.51682不变价美元,2009年为5014.25871不变价美元。2005-2017年发布时间:2020-06-10

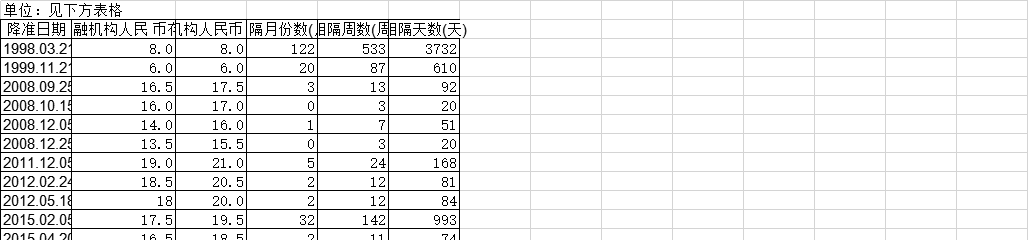

2005-2017年全球29个国家援助国官方承诺贸易援助的总金额该数据包含了2005-2017年全球29个国家援助国官方承诺贸易援助的总金额。日本2005年为4492.78089不变价美元,2006年为4590.35391不变价美元,2007年为4446.23314不变价美元,2008年为7947.51682不变价美元,2009年为5014.25871不变价美元。2005-2017年发布时间:2020-06-10 1998-2019年中国降准统计该统计数据包含了1998-2019年中国降准统计。2019年1月25日中小型存款类金融机构人民币存款准备金率为11.5%。1998-2019年发布时间:2020-07-16

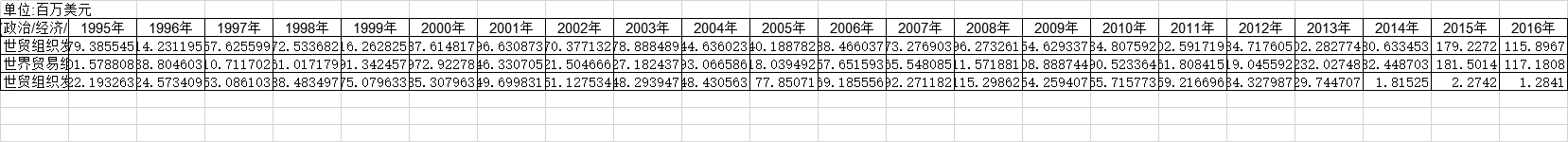

1998-2019年中国降准统计该统计数据包含了1998-2019年中国降准统计。2019年1月25日中小型存款类金融机构人民币存款准备金率为11.5%。1998-2019年发布时间:2020-07-16 1995-2016年世界贸易组织成员国农业出口补贴金额该数据包含了1995-2016年世界贸易组织成员国农业出口补贴金额。世界贸易组织(WTO)成员国1995年为4601.578808百万美元,1996年为5238.804603百万美元,1997年为4610.711702百万美元,1998年为5461.017179百万美元,1999年为6691.342457百万美元。1995-2016年发布时间:2020-06-09

1995-2016年世界贸易组织成员国农业出口补贴金额该数据包含了1995-2016年世界贸易组织成员国农业出口补贴金额。世界贸易组织(WTO)成员国1995年为4601.578808百万美元,1996年为5238.804603百万美元,1997年为4610.711702百万美元,1998年为5461.017179百万美元,1999年为6691.342457百万美元。1995-2016年发布时间:2020-06-09 2000-2015年全球29个国家按捐助国分的对最不发达国家的官方发展援助净额占经合组织发展援助委员会捐助国国民总收入的百分比委员会捐助国的国民总收入定义为官方发展援助净支出占国民总收入的百分比2000-2015年发布时间:2020-06-06

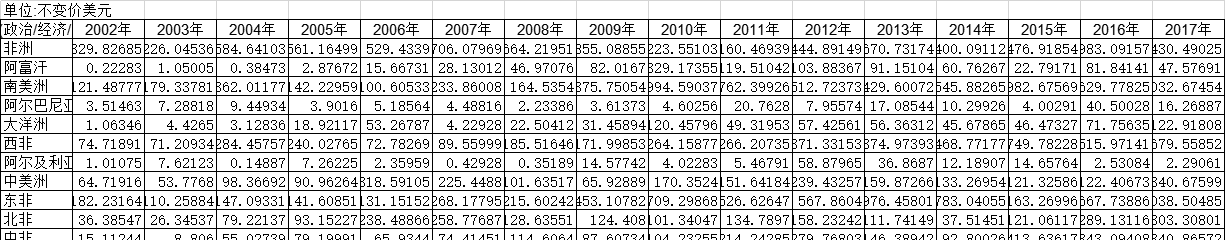

2000-2015年全球29个国家按捐助国分的对最不发达国家的官方发展援助净额占经合组织发展援助委员会捐助国国民总收入的百分比委员会捐助国的国民总收入定义为官方发展援助净支出占国民总收入的百分比2000-2015年发布时间:2020-06-06 2005-2017年全球147个国家和地区按受援国类别分的贸易援助的官方资金总额该数据包含了2005-2017年全球147个国家和地区按受援国类别分的贸易援助的官方资金总额。中国2005年为714.56304不变价美元,2006年为547.3444不变价美元,2007年为351.70453不变价美元,2008年为672.06259不变价美元,2009年为539.22708不变价美元。2005-2017年发布时间:2020-06-10

2005-2017年全球147个国家和地区按受援国类别分的贸易援助的官方资金总额该数据包含了2005-2017年全球147个国家和地区按受援国类别分的贸易援助的官方资金总额。中国2005年为714.56304不变价美元,2006年为547.3444不变价美元,2007年为351.70453不变价美元,2008年为672.06259不变价美元,2009年为539.22708不变价美元。2005-2017年发布时间:2020-06-10 2002-2017年全球28个国家捐助国提供的生物多样性的官方发展援助总额关于保护和可持续利用生物多样性和生态系统的官方发展援助和公共支出的定义为所有生物多样性捐助方提供的官方发展援助总额2002-2017年发布时间:2020-06-06

2002-2017年全球28个国家捐助国提供的生物多样性的官方发展援助总额关于保护和可持续利用生物多样性和生态系统的官方发展援助和公共支出的定义为所有生物多样性捐助方提供的官方发展援助总额2002-2017年发布时间:2020-06-06 2000-2018年全球138个国家和地区联合国经济及社会理事会发布的发展中国家成员在各类国际组织中的占比国际组织中发展中国家的成员比例和表决权有两个组成部分,即发展中国家的表决权比例和发展中国家在国际组织中的成员比例。在某些机构中,这两个组成部分是相同的2000-2018年发布时间:2020-06-05

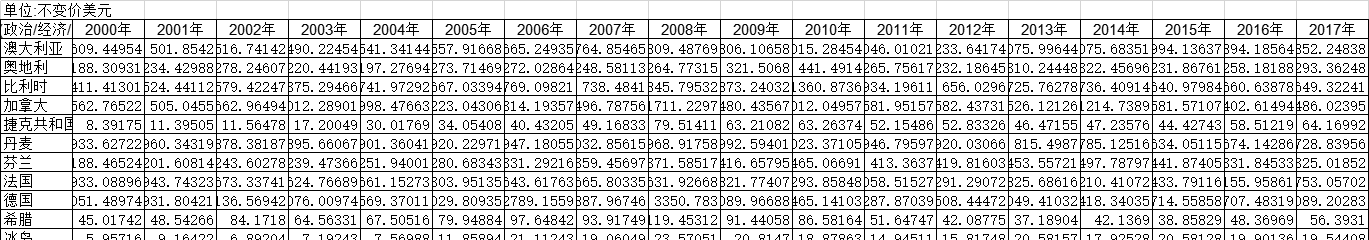

2000-2018年全球138个国家和地区联合国经济及社会理事会发布的发展中国家成员在各类国际组织中的占比国际组织中发展中国家的成员比例和表决权有两个组成部分,即发展中国家的表决权比例和发展中国家在国际组织中的成员比例。在某些机构中,这两个组成部分是相同的2000-2018年发布时间:2020-06-05 2000-2018年全球30个国家经合组织发展援助委员会国家提供的捐助国提供的官方发展援助净额官方发展援助净额,即总计和对最不发达国家的官方发展援助,占经济合作与发展组织(OECD)发展援助委员会捐助国国民总收入的一部分,是指官方发展援助净支出占国民总收入的百分比。2000-2018年发布时间:2020-06-06

2000-2018年全球30个国家经合组织发展援助委员会国家提供的捐助国提供的官方发展援助净额官方发展援助净额,即总计和对最不发达国家的官方发展援助,占经济合作与发展组织(OECD)发展援助委员会捐助国国民总收入的一部分,是指官方发展援助净支出占国民总收入的百分比。2000-2018年发布时间:2020-06-06 2002-2017年全球185个国家和地区受援国收到的生物多样性的官方发展援助总额关于保护和可持续利用生物多样性和生态系统的官方发展援助和公共支出的定义为所有生物多样性捐助方提供的官方发展援助总额2002-2017年发布时间:2020-06-06

2002-2017年全球185个国家和地区受援国收到的生物多样性的官方发展援助总额关于保护和可持续利用生物多样性和生态系统的官方发展援助和公共支出的定义为所有生物多样性捐助方提供的官方发展援助总额2002-2017年发布时间:2020-06-06 2000-2017年全球29个国家按捐助国分的经合组织发展援助委员会国家对最不发达国家的官方发展援助净额官方发展援助净额,即总计和对最不发达国家的官方发展援助,占经济合作与发展组织(OECD)发展援助委员会捐助国国民总收入的一部分,是指官方发展援助净支出占国民总收入的百分比。2000-2017年发布时间:2020-06-06

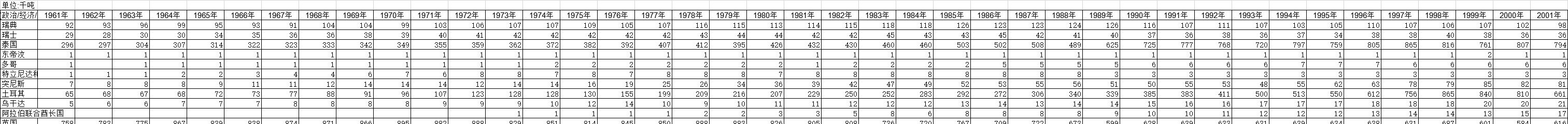

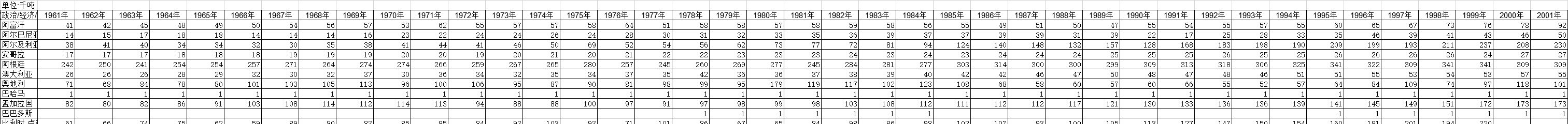

2000-2017年全球29个国家按捐助国分的经合组织发展援助委员会国家对最不发达国家的官方发展援助净额官方发展援助净额,即总计和对最不发达国家的官方发展援助,占经济合作与发展组织(OECD)发展援助委员会捐助国国民总收入的一部分,是指官方发展援助净支出占国民总收入的百分比。2000-2017年发布时间:2020-06-06 1961-2013年全球209个国家和地区联合国粮农组织食物平衡表:鸡蛋-产量粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-01

1961-2013年全球209个国家和地区联合国粮农组织食物平衡表:鸡蛋-产量粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-01 1961-2013年全球164个国家和地区联合国粮农组织食物平衡表:远洋鱼类-产量粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02

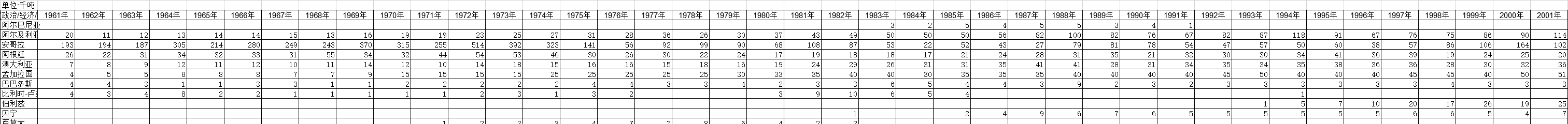

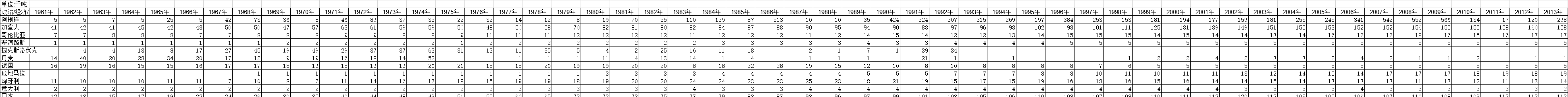

1961-2013年全球164个国家和地区联合国粮农组织食物平衡表:远洋鱼类-产量粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02 1961-2013年全球170个国家和地区联合国粮农组织食物平衡表:海鱼,其他-产量粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02

1961-2013年全球170个国家和地区联合国粮农组织食物平衡表:海鱼,其他-产量粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02 1961-2013年全球158个国家和地区联合国粮农组织食物平衡表:沉鱼-产量粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-01

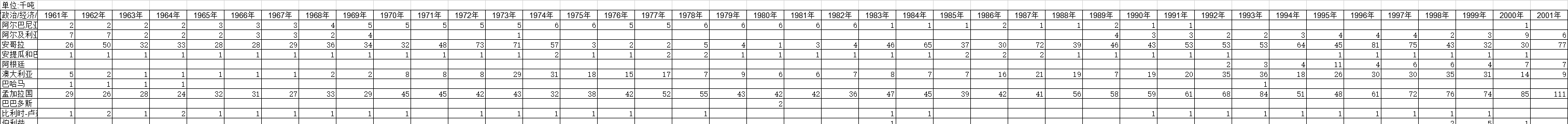

1961-2013年全球158个国家和地区联合国粮农组织食物平衡表:沉鱼-产量粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-01 1961-2013年全球202个国家和地区联合国粮农组织食物平衡表:蔬菜-不可实用部分粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02

1961-2013年全球202个国家和地区联合国粮农组织食物平衡表:蔬菜-不可实用部分粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02 1961-2013年全球157个国家和地区联合国粮农组织食物平衡表:豆类-不可实用部分粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02

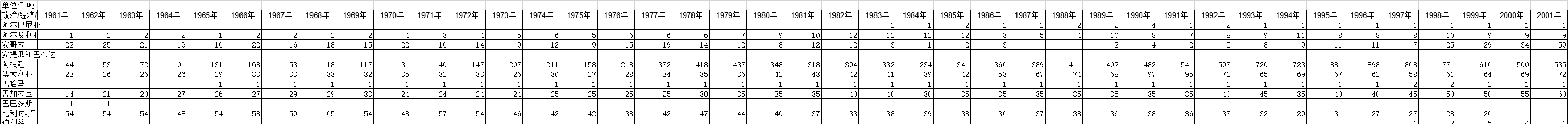

1961-2013年全球157个国家和地区联合国粮农组织食物平衡表:豆类-不可实用部分粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02 1961-2013年全球51个国家和地区联合国粮农组织食品平衡表:肉-不可实用部分粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02

1961-2013年全球51个国家和地区联合国粮农组织食品平衡表:肉-不可实用部分粮农组织食物平衡表全面介绍了一个国家在指定参考期内的食品供应方式。食品资产负债表显示了每种食品的供应来源及其利用,即每种主要商品以及可能供人类消费的许多加工商品。一国生产的粮食总量加上进口总量,并根据基准时期开始以来可能发生的任何库存变化进行了调整,从而得出该时期的可用供应量。在利用方面,对出口,喂给牲畜,用作种子,用于食品和非食品用途的制造数量,储存和运输期间的损失以及可供人类消费的食品之间进行区分。然后通过将各自的数量除以有关实际食用人口的相关数据,即可获得可供人类食用的每种此类食物的人均供应量。人均食品供应的数据以数量表示,并且-通过对所有初级和加工产品应用适当的食品组成因子-还表示热量,蛋白质和脂肪含量。1961-2013年发布时间:2020-07-02