"大宗商品行业研报"相关数据

更新时间:2024-11-22镝数聚为您整理了"大宗商品行业研报"的相关数据,搜报告,找数据,就来镝数聚,镝数聚帮您洞察行业动态,了解行业趋势。

无糖食品行业研究报告——最炫“零糖”风,解码无糖食品纵横之路2022年发布时间:2022-07-06

无糖食品行业研究报告——最炫“零糖”风,解码无糖食品纵横之路2022年发布时间:2022-07-06 大宗资源品行业:海通资源品12月月报工业金属涨幅居前。11月份制造业PMI数据显示经济扩张。1-10月固定资产投资累计同比增速略回升;而10月工业增加值同比增速上升。 11月集成电路产量同比增速明显2019年发布时间:2020-04-18

大宗资源品行业:海通资源品12月月报工业金属涨幅居前。11月份制造业PMI数据显示经济扩张。1-10月固定资产投资累计同比增速略回升;而10月工业增加值同比增速上升。 11月集成电路产量同比增速明显2019年发布时间:2020-04-18 2022年Q1-Q3乳制品行业研报2022年发布时间:2022-10-20

2022年Q1-Q3乳制品行业研报2022年发布时间:2022-10-20 2023年4月智能网联汽车产业研报2023年发布时间:2023-08-08

2023年4月智能网联汽车产业研报2023年发布时间:2023-08-08 2019年大宗商品年报:大宗商品依然具有投资价值2018年前三季度经济保持总体平稳,经济结构调整优化。同时,外部挑战变数明显增多,国内结构调整阵痛继续显现。前三季度,需求出现了一些新的变化。一是贸易摩擦爆发,出口驱动减弱;二是地产仍有支撑,基建有望发力;三是制造业有改善,投资增速回升;四是通胀预期升温,长期难获支持。政策方面,货币处于实质性宽松的状态,与此相反,社会融资增速再度转入下行。近期宏观政策有针对性地做出调整,强调要适度扩大内需,财政、货币政策将同时发力。在全球经济出现企稳复苏和通胀缓慢回升的背景下,大宗商品依然具有投资价值。分品种来看,预计煤炭价格四季度表现或弱势黑色,化工产业价格涨幅或有所回落,不及黑色,有色产业价格上涨空间有限,供给过剩压力较大的沪锌价格预计表现较弱,供给偏紧的沪铜价格表现预计相对较强。2019年发布时间:2019-05-09

2019年大宗商品年报:大宗商品依然具有投资价值2018年前三季度经济保持总体平稳,经济结构调整优化。同时,外部挑战变数明显增多,国内结构调整阵痛继续显现。前三季度,需求出现了一些新的变化。一是贸易摩擦爆发,出口驱动减弱;二是地产仍有支撑,基建有望发力;三是制造业有改善,投资增速回升;四是通胀预期升温,长期难获支持。政策方面,货币处于实质性宽松的状态,与此相反,社会融资增速再度转入下行。近期宏观政策有针对性地做出调整,强调要适度扩大内需,财政、货币政策将同时发力。在全球经济出现企稳复苏和通胀缓慢回升的背景下,大宗商品依然具有投资价值。分品种来看,预计煤炭价格四季度表现或弱势黑色,化工产业价格涨幅或有所回落,不及黑色,有色产业价格上涨空间有限,供给过剩压力较大的沪锌价格预计表现较弱,供给偏紧的沪铜价格表现预计相对较强。2019年发布时间:2019-05-09 大宗商品降税专题:降税之大宗商品价格博弈推演与机会大幅度降税短期对大宗商品价格偏空,理论影响2.6或0.9个百分点,我们在此基础上分析了降税后上下游博弈的三种演绎情况及需求超预期回暖下的大宗商品机会。2019年发布时间:2019-07-12

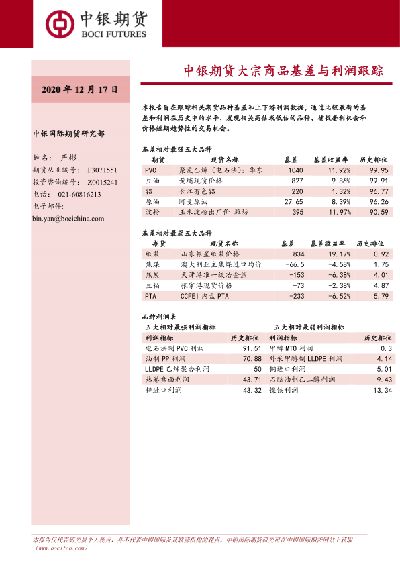

大宗商品降税专题:降税之大宗商品价格博弈推演与机会大幅度降税短期对大宗商品价格偏空,理论影响2.6或0.9个百分点,我们在此基础上分析了降税后上下游博弈的三种演绎情况及需求超预期回暖下的大宗商品机会。2019年发布时间:2019-07-12 大宗商品基差与利润跟踪本报告旨在跟踪相关期货品种基差和上下游利润数据,通过比较最新的基 差和利润在历史中的水平,发现相关高估或低估的品种,捕捉套利机会和价格短期趋势性的交易机会。2020年发布时间:2021-08-30

大宗商品基差与利润跟踪本报告旨在跟踪相关期货品种基差和上下游利润数据,通过比较最新的基 差和利润在历史中的水平,发现相关高估或低估的品种,捕捉套利机会和价格短期趋势性的交易机会。2020年发布时间:2021-08-30 培育钻石行业研究报告2022年发布时间:2022-07-22

培育钻石行业研究报告2022年发布时间:2022-07-22 2019投行研报翻译内容包括:花旗:2019商品展望高盛:2019投资展望JP摩根:2019投资前景美林:2019全球宏观经济展望2019年发布时间:2019-05-22

2019投行研报翻译内容包括:花旗:2019商品展望高盛:2019投资展望JP摩根:2019投资前景美林:2019全球宏观经济展望2019年发布时间:2019-05-22 复盘本世纪三轮大宗商品上涨的启示:大宗还能涨吗?大宗商品正在经历21世纪以来的最快速上涨,市场对其后续上涨动能不乏质疑,尤其是在近期铜、油价格出现了回调的情况下。本轮大宗将会如何演绎?我们复盘了21世纪以来的过去三轮大宗商品繁荣,通过梳理每一轮背后的影响因素,得到判断当前大宗上涨持续性的参考。回顾这三轮大宗繁荣,我们发现三轮涨势各具特征。第一轮(2001-2008年)历时最长(79个月)、涨幅最大(395%),第二轮(2009-2011年)上涨最快(27个月内上涨127%),第三轮(2016-2018年)上涨最弱(29个月内上涨67%)。那么,这三轮各具特征的上涨周期分别由何主导?哪些指标可以作为当前判断大宗走势的借鉴?当前大宗上涨与过去哪一轮最为相似?第一轮:基本面驱动的最长上涨(2001-2008年)。经济基本面而非流动性主导是2001-2008年大宗商品繁荣最为显著的特点。正是美国-欧洲新兴市场的复苏共振带来的需求拉动,使得这一轮大宗商品上涨的持续性令后几轮都无法企及。结构上,中国主要拉动金属上涨,但由于这一时期全球经济增长主要靠发达国家而非中国,这就导致此轮能源价格上涨明显高于基本金属。第二轮:政策+基本面驱动的最快上涨(2009-2011年)。当前(2020年4月以来)大宗上涨与第二轮在起源(中国政策刺激)、持续性(金属向原油传导)、幅度(中国铜进口量上台阶)方面都较为相似。区别在于第二轮大宗繁荣在中国央行持续加息中退出,而当前大宗上涨方兴未艾。第三轮:政策驱动的最弱上涨(2016-2018年)。从结构上看,基本金属上涨的乏力是这轮大宗商品上涨逊于以往的一大原因,主要的拖累因素在于(1)中国去杠杆目标下的基建投资断崖式下滑;(2)中国房地产政策调控精细化下的地产投资增速表现平淡;(3)美联储加息导致的新兴经济体投资回报率偏低。2021年发布时间:2021-06-15

复盘本世纪三轮大宗商品上涨的启示:大宗还能涨吗?大宗商品正在经历21世纪以来的最快速上涨,市场对其后续上涨动能不乏质疑,尤其是在近期铜、油价格出现了回调的情况下。本轮大宗将会如何演绎?我们复盘了21世纪以来的过去三轮大宗商品繁荣,通过梳理每一轮背后的影响因素,得到判断当前大宗上涨持续性的参考。回顾这三轮大宗繁荣,我们发现三轮涨势各具特征。第一轮(2001-2008年)历时最长(79个月)、涨幅最大(395%),第二轮(2009-2011年)上涨最快(27个月内上涨127%),第三轮(2016-2018年)上涨最弱(29个月内上涨67%)。那么,这三轮各具特征的上涨周期分别由何主导?哪些指标可以作为当前判断大宗走势的借鉴?当前大宗上涨与过去哪一轮最为相似?第一轮:基本面驱动的最长上涨(2001-2008年)。经济基本面而非流动性主导是2001-2008年大宗商品繁荣最为显著的特点。正是美国-欧洲新兴市场的复苏共振带来的需求拉动,使得这一轮大宗商品上涨的持续性令后几轮都无法企及。结构上,中国主要拉动金属上涨,但由于这一时期全球经济增长主要靠发达国家而非中国,这就导致此轮能源价格上涨明显高于基本金属。第二轮:政策+基本面驱动的最快上涨(2009-2011年)。当前(2020年4月以来)大宗上涨与第二轮在起源(中国政策刺激)、持续性(金属向原油传导)、幅度(中国铜进口量上台阶)方面都较为相似。区别在于第二轮大宗繁荣在中国央行持续加息中退出,而当前大宗上涨方兴未艾。第三轮:政策驱动的最弱上涨(2016-2018年)。从结构上看,基本金属上涨的乏力是这轮大宗商品上涨逊于以往的一大原因,主要的拖累因素在于(1)中国去杠杆目标下的基建投资断崖式下滑;(2)中国房地产政策调控精细化下的地产投资增速表现平淡;(3)美联储加息导致的新兴经济体投资回报率偏低。2021年发布时间:2021-06-15 厨房小家电行业报告——“沙发经济”走向“厨房经济”2022年发布时间:2022-11-30

厨房小家电行业报告——“沙发经济”走向“厨房经济”2022年发布时间:2022-11-30 电力电气设备行业:多地启动项目达1GW,储能装机迎来加速2022年发布时间:2022-07-22

电力电气设备行业:多地启动项目达1GW,储能装机迎来加速2022年发布时间:2022-07-22 大宗商品疫情专题报告一:疫情影响下的大宗商品配置策略探析新冠疫情持续恶化短期冲击中国及全球经济,延期复工拖累终端消费而对全天候生产的供给端影响有限,供需基本面偏弱,内盘价格短期面临补跌压力,避险情绪升温或将持续推升金价。本文将从春节疫情复盘(包括其他突发事件)、基本面冲击分析、市场情绪变动等多个维度对能源、黑色、贵金属、基本金属及农产品等5 大板块的未来趋势和投资机会做集中分析。2003-2020年发布时间:2020-07-21

大宗商品疫情专题报告一:疫情影响下的大宗商品配置策略探析新冠疫情持续恶化短期冲击中国及全球经济,延期复工拖累终端消费而对全天候生产的供给端影响有限,供需基本面偏弱,内盘价格短期面临补跌压力,避险情绪升温或将持续推升金价。本文将从春节疫情复盘(包括其他突发事件)、基本面冲击分析、市场情绪变动等多个维度对能源、黑色、贵金属、基本金属及农产品等5 大板块的未来趋势和投资机会做集中分析。2003-2020年发布时间:2020-07-21 中国宏观观察:新冠病毒疫情影响大宗商品短期定价新冠肺炎的高传播性使得控制疫情需要高力度的限制人口流动措施。这使得自春节假期起至今,餐饮、旅游和娱乐等行业的商业活动步入低谷,目前虽然针对疫情的初步遏制已在数据上得到反映,但整体社会的经济生产秩序恢复正常仍需时间。紧急事态下中国经济的变化会影响大宗商品的定价,但这类冲击虽然在短期内影响定价,但大宗商品的长期定价依赖更深层次的经济周期走势。疫情的短期冲击可以创造投资空间,但长期影响有限。2020年发布时间:2020-05-01

中国宏观观察:新冠病毒疫情影响大宗商品短期定价新冠肺炎的高传播性使得控制疫情需要高力度的限制人口流动措施。这使得自春节假期起至今,餐饮、旅游和娱乐等行业的商业活动步入低谷,目前虽然针对疫情的初步遏制已在数据上得到反映,但整体社会的经济生产秩序恢复正常仍需时间。紧急事态下中国经济的变化会影响大宗商品的定价,但这类冲击虽然在短期内影响定价,但大宗商品的长期定价依赖更深层次的经济周期走势。疫情的短期冲击可以创造投资空间,但长期影响有限。2020年发布时间:2020-05-01 2020年中国大宗商品产业链智慧升级研究报告本文对中国大宗商品的行业发展、大宗商品产业链痛点、产业链智慧升级着力点、国内外典型企业服务案例分析和行业发展终局进行了深入探讨。1990-2023年发布时间:2020-03-24

2020年中国大宗商品产业链智慧升级研究报告本文对中国大宗商品的行业发展、大宗商品产业链痛点、产业链智慧升级着力点、国内外典型企业服务案例分析和行业发展终局进行了深入探讨。1990-2023年发布时间:2020-03-24 大宗商品市场展望(2022年10月)2022年发布时间:2022-11-16

大宗商品市场展望(2022年10月)2022年发布时间:2022-11-16 行业比较数据跟踪:红五月大宗商品涨价持续本周上游大宗商品价格上行;中游原材料多数价格上行;中游制造板块中光伏、工程机械价格上行。大宗商品涨价之下,上游行业的景气度及利润相对安全乐观,对中游行业的影响取决于是否有定价权、能否转嫁成本,无议价能力的小企业的盈利空间或被压缩。五月业绩空窗期,考虑到国内资金面紧平衡,主要关注分子端的业绩支撑,可关注涨价驱动的中上游有色、化工、煤炭、钢铁等板块。2021年发布时间:2021-06-07

行业比较数据跟踪:红五月大宗商品涨价持续本周上游大宗商品价格上行;中游原材料多数价格上行;中游制造板块中光伏、工程机械价格上行。大宗商品涨价之下,上游行业的景气度及利润相对安全乐观,对中游行业的影响取决于是否有定价权、能否转嫁成本,无议价能力的小企业的盈利空间或被压缩。五月业绩空窗期,考虑到国内资金面紧平衡,主要关注分子端的业绩支撑,可关注涨价驱动的中上游有色、化工、煤炭、钢铁等板块。2021年发布时间:2021-06-07 大宗商品专题之四:最特殊大宗之金银,无关供需的分析框架当下判断:黄金或仍将迎来绽放,白银静待金银比修复下的超级弹性。1)黄金:经济方面,预计美国经济2019年存在见顶可能,货币方面,美联储加息或将持续,但对金价的压制已边际趋弱,综合来看我们认为2019年金价或将迎来绽放。2)白银:目前金银比达到了85,且在80以上已经维持了1年左右,近日金银比也出现修复的迹象,我们认为未来的1个季度是金银比修复的窗口,静待超级弹性。2019年发布时间:2019-05-09

大宗商品专题之四:最特殊大宗之金银,无关供需的分析框架当下判断:黄金或仍将迎来绽放,白银静待金银比修复下的超级弹性。1)黄金:经济方面,预计美国经济2019年存在见顶可能,货币方面,美联储加息或将持续,但对金价的压制已边际趋弱,综合来看我们认为2019年金价或将迎来绽放。2)白银:目前金银比达到了85,且在80以上已经维持了1年左右,近日金银比也出现修复的迹象,我们认为未来的1个季度是金银比修复的窗口,静待超级弹性。2019年发布时间:2019-05-09 能源、基础材料行业大宗商品月度观察:需求企稳回升,带动价格复苏2019年发布时间:2020-05-22

能源、基础材料行业大宗商品月度观察:需求企稳回升,带动价格复苏2019年发布时间:2020-05-22 技术论市:大宗商品运行分析2019年发布时间:2020-01-15

技术论市:大宗商品运行分析2019年发布时间:2020-01-15