收藏

纠错

核心观点:目前市场给予珠宝企业以一般零售股的估值,但是我们认为珠宝零售在经营风险和竞争格局方面要胜于一般零售行业,且长期来看珠宝首饰能够承载较高附加值,随着行业集中度的进一步优化,龙头企业将逐步获取定价能力。

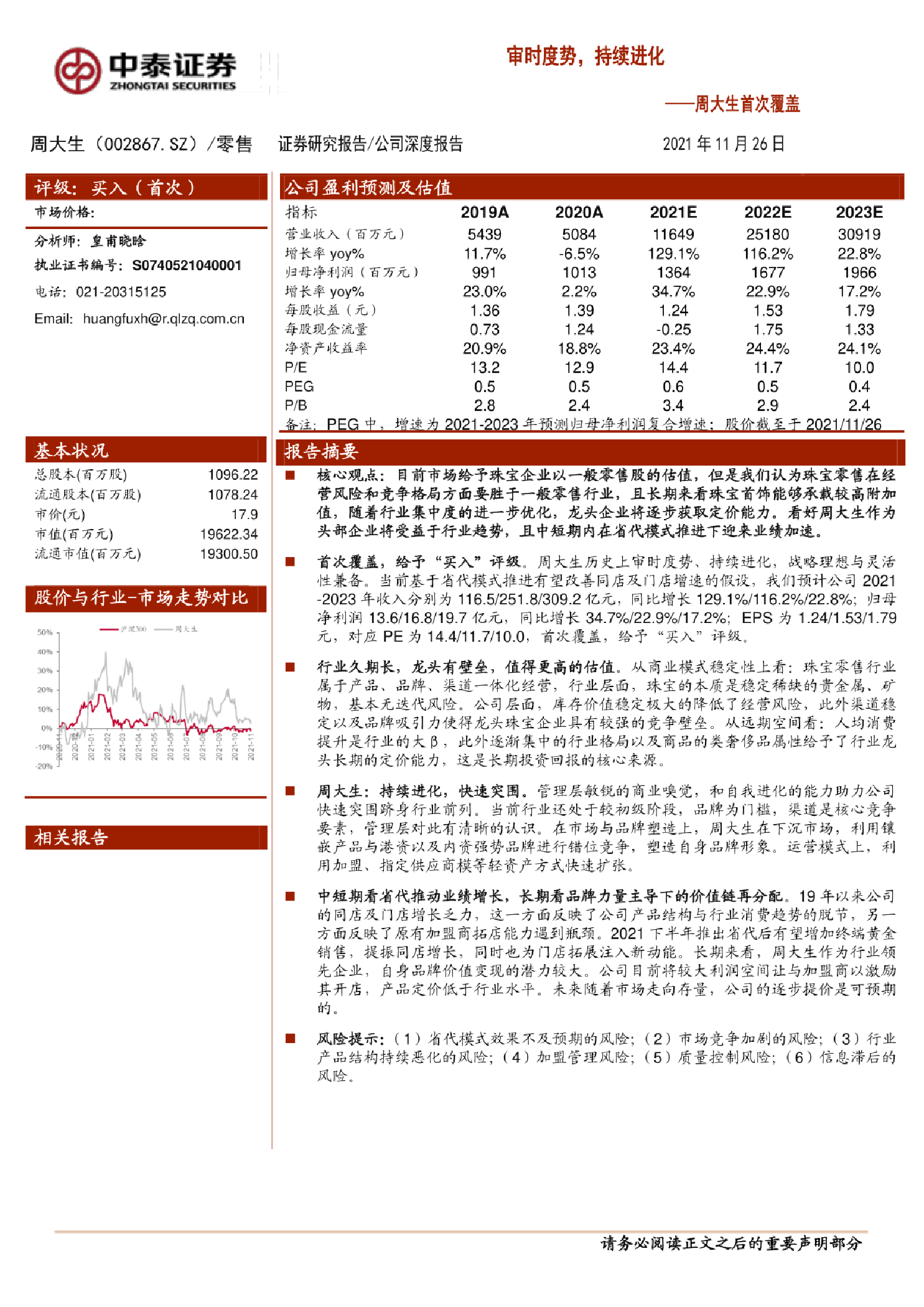

核心观点:目前市场给予珠宝企业以一般零售股的估值,但是我们认为珠宝零售在经营风险和竞争格局方面要胜于一般零售行业,且长期来看珠宝首饰能够承载较高附加值,随着行业集中度的进一步优化,龙头企业将逐步获取定价能力。看好周大生作为头部企业将受益于行业趋势,且中短期内在省代模式推进下迎来业绩加速。首次覆盖,给予“买入”评级.周大生历史上审时度势、持续进化,战略理想与灵活性兼备。当前基于省代模式推进有望改善同店及门店增速的假设,我们预计公司2021-2023年收入分别为116 .5/251 8/309.2亿元,同比增长129. 1%/116.2%/22.8%;归母净利润13.6/16.8/19.7亿元,同比增长34.7%/22.9%/17.2%; EPS 为1.24/1.53/1.79元,对应PE为14.4/11.7/10.0;首次履盖,给予“买入”评级行业久期长,龙头有壁垒,值得更高的估值.从商业模式稳定性上看:珠宝零售行业属于产品、品牌、渠道一体化经营,行业层面,珠宝的本质是稳定稀缺的责金属、矿物,基本无迭代风险。公司层面,库存价值稳定极大的降低了经营风险,此外渠道稳定以及品牌吸引力使得龙头珠宝企业具有较强的竞争壁垒。从远期空间看:人均消费提升是行业的大β,此外逐渐集中的行业格局以及商品的类奢侈品属性给予了行业龙头长期的定价能力,这是长期投资回报的核心来源。周大生:持续进化,快速突围。管理层敏锐的商业嗅觉,和自我进化的能力助力公司快速突国跻身行业前列。当前行业还处于较初级阶段,品牌为门槛,渠道是核心竞争要素,管理层对此有清晰的认识。在市场与品牌塑造上,周大生在下沉市场,利用镶嵌产品与港资以及内资强势品牌进行错位竟争,塑造自身品牌形象。运营模式上,利用加盟、指定供应商模等轻资产方式快速扩张。