收藏

纠错

共同抢占中小药店的市场份额。公司对比:益丰药房增长快、稳,大参林盈利能力强。从门店扩张来看,一心堂门店数量最多,老百姓门店布局最广,益丰药房扩张速度快、扩张效率高;从单店经营效率看,老百姓单店创收能力最强,大参林盈利水平最高,益丰药房单店创收、盈利水平稳定性强。

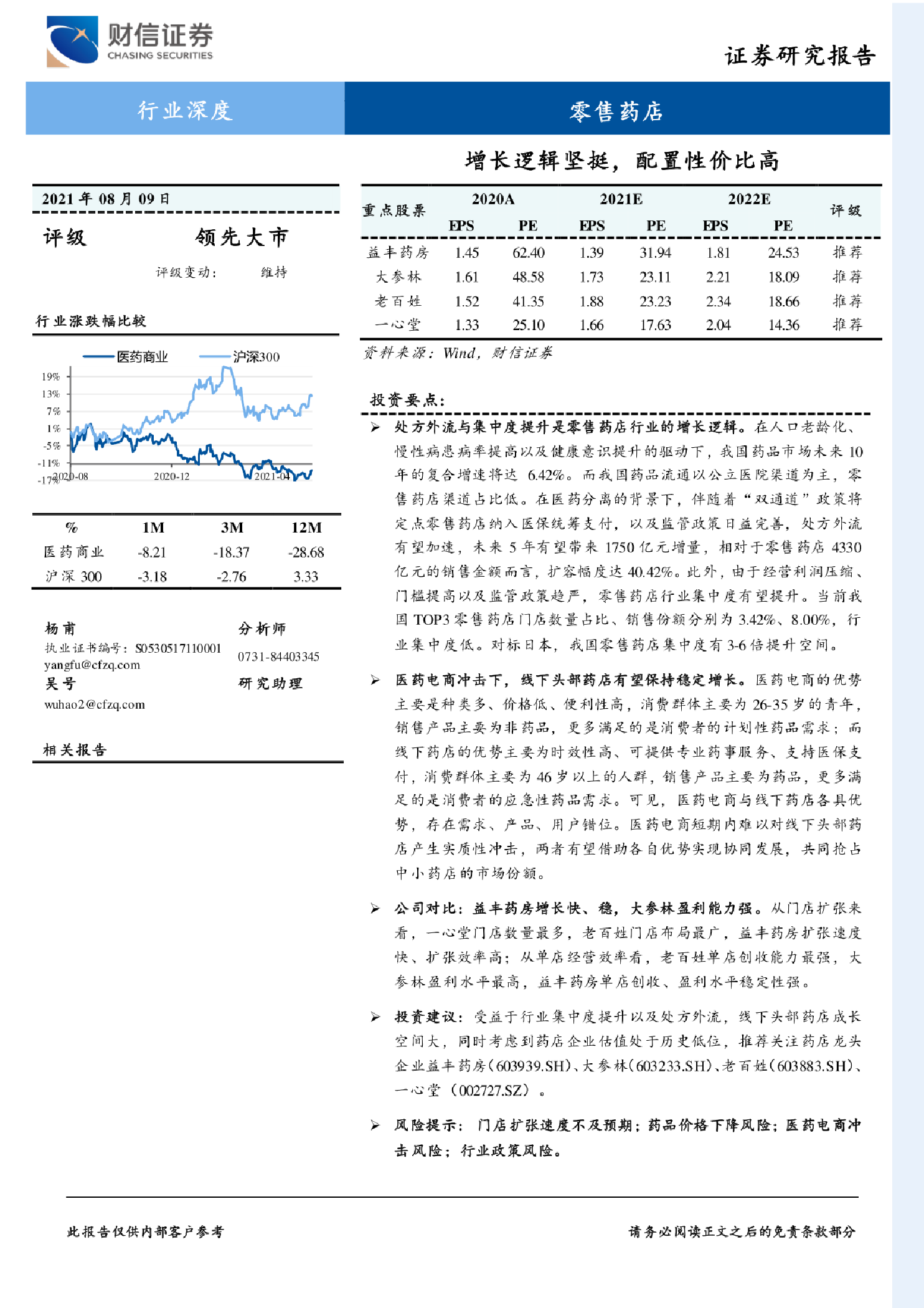

处方外流与集中度提升是零售药店行业的增长逻辑。在人口老龄化、慢性病患病率提高以及健康意识提升的驱动下,我国药品市场未来10年的复合增速将达 6.42%。而我围药品流通以公立医院渠道为主,零售药店渠道占比低。在医药分离的背景下,伴随着“双通道”政策将定点零售药店纳入医保统筹支付,以及监管政策日益究善,处方外流有望加速,未来5年有望带来1750亿元增量,相对于零售药店4330亿元的销售金额而言,扩容幅度达40.42%。此外,由于经营利润压缩、门槛提高以及监管政策趋严,零售药店行业集中度有望提升。当前我围TOP3零售药店门店数量占比、销售份额分别为3.42%、8.00%,行业集中度低。对标日本,我国零售药店集中度有3-6倍提升空间。医药电商冲击下,线下头部药店有望保持稳定增长。医药电商的优势主要是种类多、价格低、便利性高,消赞群体主要为26-35岁的青年,销售产品主要为非药品,更多满足的是消赞者的计划性药品需求;而线下药店的优势主要为时效性高、可提供专业药事服务、支持医保支付,消赞群体主要为46岁以上的人群,销售产品主要为药品,更多满足的是消赀者的应急性药品需求。可见,医药电商与线下药店各具优势,存在需求、产品、用户错位。医药电商短期内难以对线下头部药店产生实质性冲击,两者有望借助各自优势实现协同发展,共同抢占中小药店的市场份额。公司对比:益丰药房增长快、稳,大参林盈利能力强。从门店扩张来看,一心堂门店数量最多,老百姓门店布局最广,益丰药房扩张速度快、扩张效率高;从单店经营效率看,老百姓单店创收能力最强,大参林盈利水平最高,益丰药房单店创收、盈利水平稳定性强。