收藏

纠错

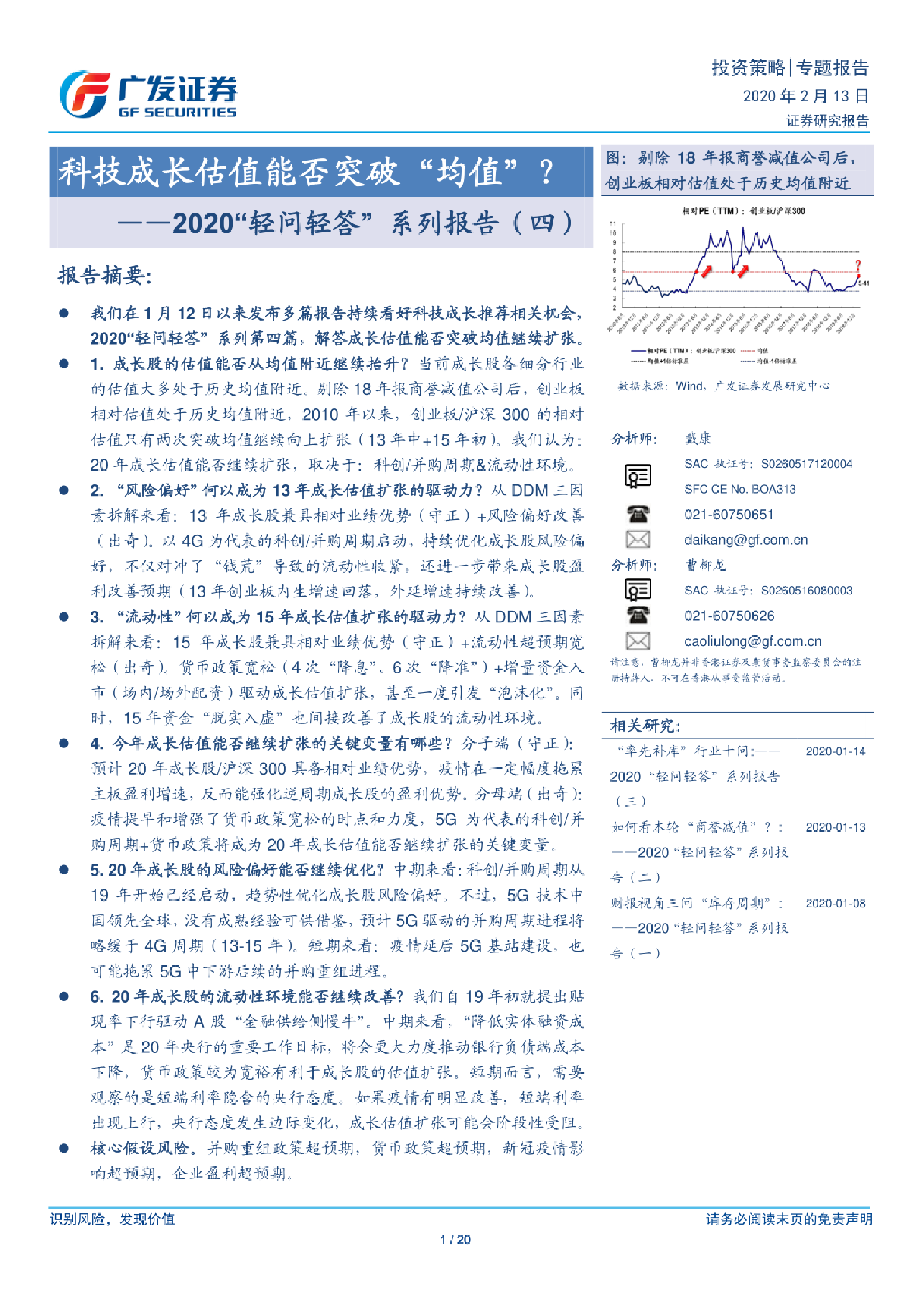

继续聚焦成长估值扩张潜力。当前成长估值处于历史均值附近,历史上只有13年和15年两次,成长估值能从均值附近继续向上扩张。我们通过DDM三因素,复盘13/15年成长估值扩张的驱动力,展望20年成长估值能否从均值附近继续向上扩张。

2020“轻问轻答”系列报告(四):科技成长估值能否突破“均值”? 报告摘要: ●我们在1月12日以来发布多篇报告持续看好科技成长推荐相关机会,2020“轻问轻答”系列第四篇,解答成长估值能否突破均值继续扩张。 ●1.成长股的估值能否从均值附近继续抬升?当前成长股各细分行业的估值大多处于历史均值附近。剔除18年报商誉减值公司后,创业板相对估值处于历史均值附近,2010年以来,创业板/沪深300的相对估值只有两次突破均值继续向上扩张(13年中+15年初)。我们认为:20年成长估值能否继续扩张,取决于:科创/并购周期&流动性环境。 ●2.“风险偏好”何以成为13年成长估值扩张的驱动力?从DDM三因素拆解来看:13年成长股兼具相对业绩优势(守正)+风险偏好改善(出奇)。以4G为代表的科创/并购周期启动,持续优化成长股风险偏好,不仅对冲了“钱荒”导致的流动性收紧,还进一步带来成长股盈利改善预期(13年创业板内生增速回落,外延增速持续改善)。 ●3.“流动性”何以成为15年成长估值扩张的驱动力?从DDM三因素拆解来看: 15年成长股兼具相对业绩优势(守正)+流动性超预期宽松(出奇)。货币政策宽松(4次“降息”、6次“降准”)+增量资金入市(场内/场外配资)驱动成长估值扩张,甚至一度引发“泡沫化”。同时,15年资金“脱实入虚”也间接改善了成长股的流动性环境。 【更多详情,请下载:2020“轻问轻答”系列报告(四):科技成长估值能否突破“均值”?】