收藏

纠错

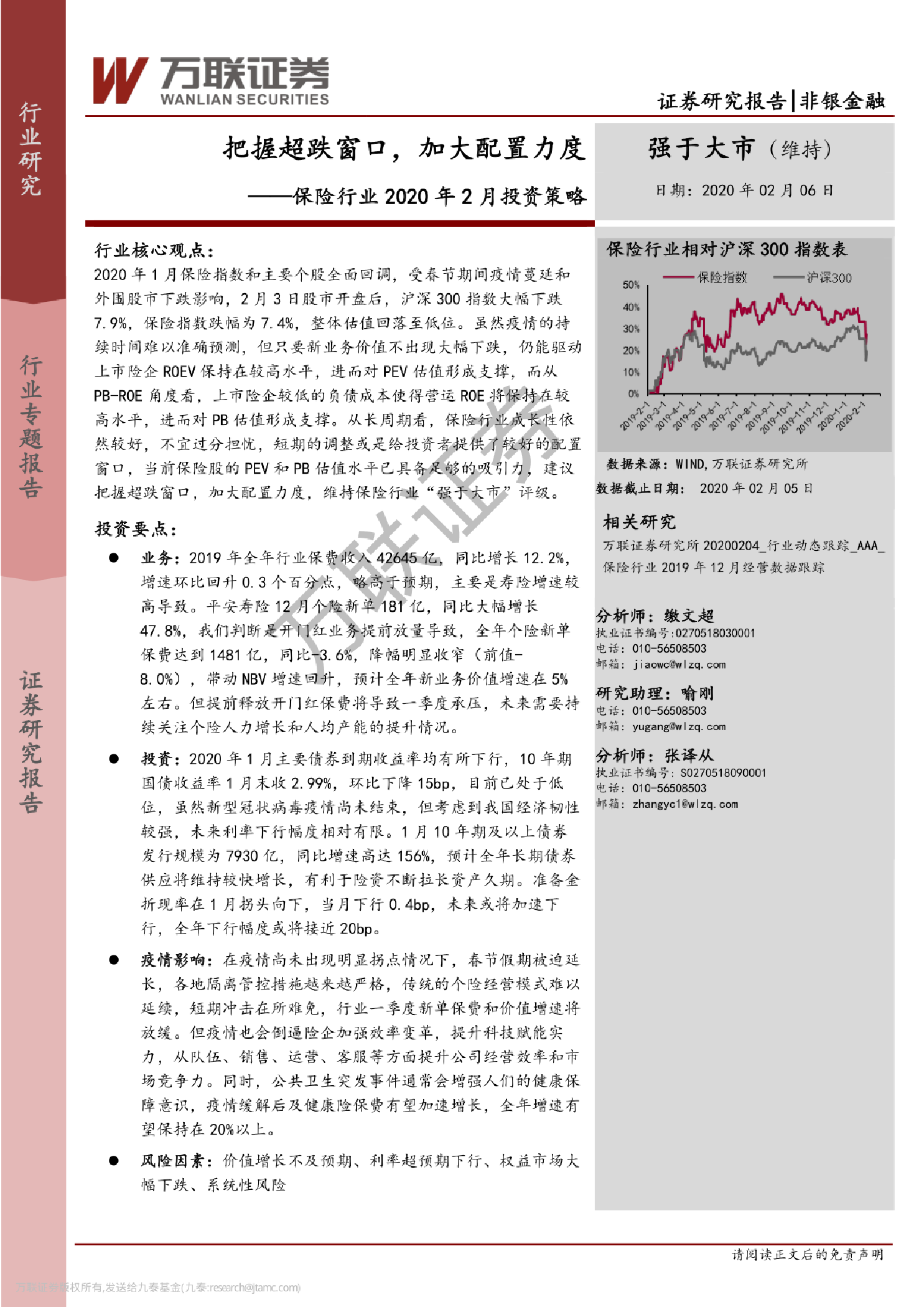

2020 年 1 月保险指数和主要个股全面回调,受春节期间疫情蔓延和外围股市下跌影响,2 月 3 日股市开盘后,沪深 300 指数大幅下跌7.9%,保险指数跌幅为 7.4%,整体估值回落至低位。虽然疫情的持续时间难以准确预测,但只要新业务价值不出现大幅下跌,仍能驱动上市险企 ROEV 保持在较高水平,进而对 PEV 估值形成支撑。

保险行业2020年2月投资策略:把握超跌窗口,加大配置力度 行业核心观点: 2020年1月保险指数和主要个股全面回调,受春节期间疫情蔓延和外围股市下跌影响,2月3日股市开盘后,沪深300指数大幅下跌7.9%,保险指数跌幅为7.4%,整体估值回落至低位。虽然疫情的持续时间难以准确预测,但只要新业务价值不出现大幅下跌,仍能驱动上市险企ROEV保持在较高水平,进而对PEV估值形成支撑,而从PB-ROE角度看,上市险企较低的负债成本使得营运ROE将保持在较高水平,进而对PB估值形成支撑。从长周期看,保险行业成长性依然较好,不宜过分担忧,短期的调整或是给投资者提供了较好的配置窗口,当前保险股的PEV和PB估值水平已具备足够的吸引力,建议把握超跌窗口,加大配置力度,维持保险行业“强于大市”评级。 投资要点: 业务:2019年全年行业保费收入42645亿,同比增长12.2%,增速环比回升0.3个百分点,略高于预期,主要是寿险增速较高导致。平安寿险12月个险新单181亿,同比大幅增长 47.8%,我们判断是开门红业务提前放量导致,全年个险新单保费达到1481亿,同比-3.6%,降幅明显收窄〈前值-8.0%),带动NBV增速回升,预计全年新业务价值增速在5%左右。但提前释放开门红保费将导致一季度承压,未来需要持续关注个险人力增长和人均产能的提升情况。 【更多详情,请下载:保险行业2020年2月投资策略:把握超跌窗口,加大配置力度】