收藏

纠错

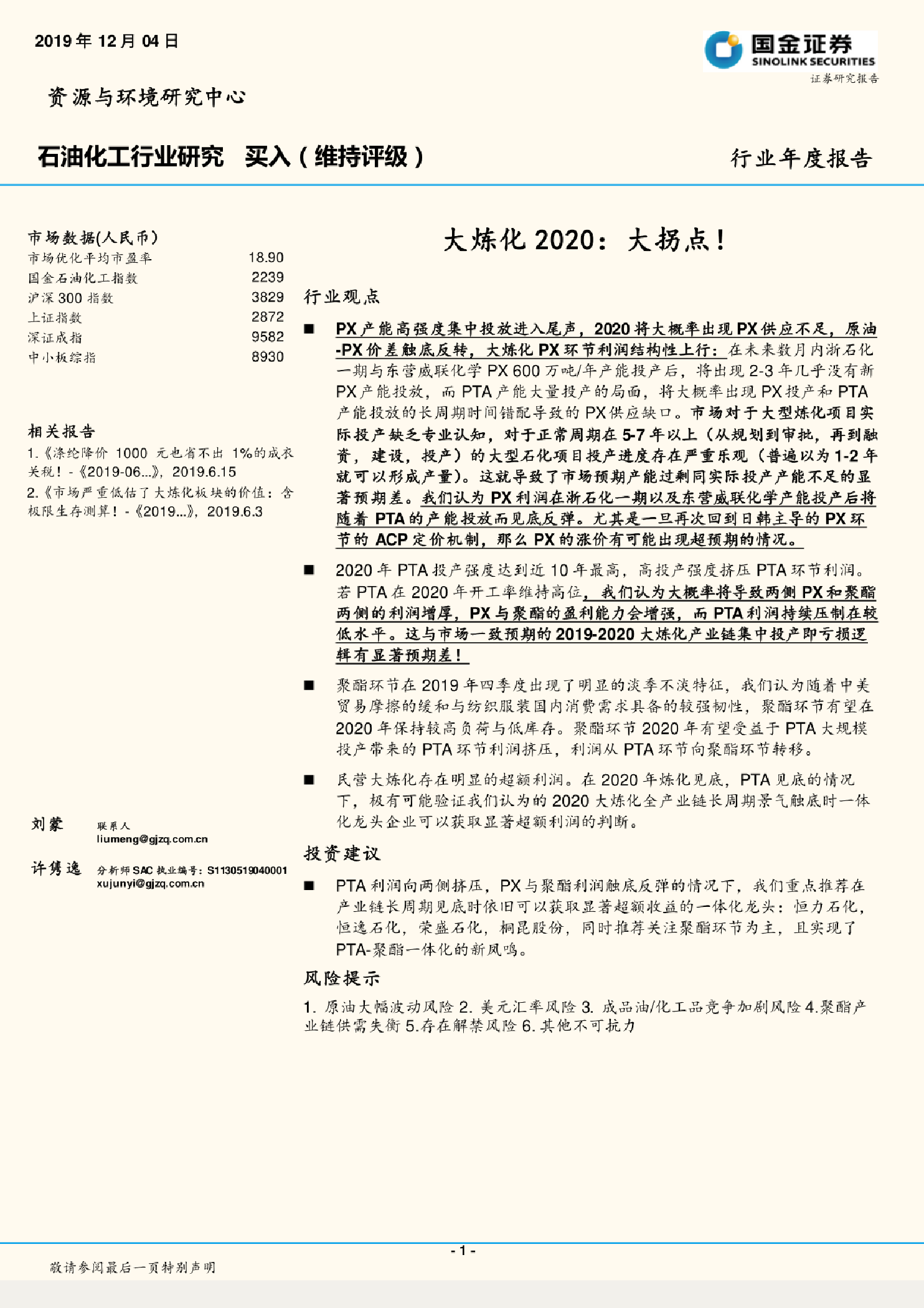

PX 产能高强度集中投放进入尾声,2020 将大概率出现 PX 供应不足,原油-PX 价差触底反转,大炼化 PX 环节利润结构性上行。我们认为大概率将导致两侧 PX 和聚酯两侧的利润增厚,PX 与聚酯的盈利能力会增强,而 PTA利润持续压制在较低水平。这与市场一致预期的 2019-2020 大炼化产业链集中投产即亏损逻辑有显著预期差!

石油化工行业:大炼化2020,大拐点! 行业观点 ■PX产能高强度集中投放进入尾声,2020将大概率出现PX供应不足,原油-PX价差触底反转,大炼化PX环节利润结构性上行。市场对于大型炼化项目实际投产缺乏专业认知,对于正常周期在5-7年以上(从规划到审批,再到融资,建设,投产)的大型石化项目投产进度存在严重乐观(普遍以为1-2年就可以形成产量)。这就导致了市场预期产能过剩同实际投产产能不足的显著预期差。我们认为PX利润在浙石化一期以及东营威联化学产能投产后将随着PTA的产能投放而见底反弹。 ■2020年PTA投产强度达到近10年最高,高投产强度挤压PTA环节利润。若PTA在2020年开工率维持高位,我们认为大概率将导致两侧PX和聚酯两侧的利润增厚,PX与聚酯的盈利能力会增强,而PTA利润持续压制在较低水平。 ■聚酯环节在2019年四季度出现了明显的淡季不淡特征,我们认为随着中美贸易摩擦的缓和与纺织服装国内消费需求具备的较强韧性,聚酯环节有望在2020年保持较高负荷与低库存。聚酯环节2020年有望受益于PTA大规模投产带来的PTA环节利润挤压,利润从PTA环节向聚酯环节转移。 ■民营大炼化存在明显的超额利润。在2020年炼化见底,PTA见底的情况下,极有可能验证我们认为的2020大炼化全产业链长周期景气触底时一体化龙头企业可以获取显著超额利润的判断。 【更多详情,请下载:石油化工行业:大炼化2020,大拐点!】"