收藏

纠错

五个维度评价钢企信用,2019 年8 月我们发布第一期的钢企信用分析模型及评价结果。模型中分别给予吨钢现金利润和企业重要性50%和10%的权重,此次模型更新我们将两者权重调整为40%和20%,以求更贴近实际情况,本季结果Q3 盈利阶段性低点,负债率见底回升,体现了企业重要性及财务可预测度,非钢业务小幅波动,对整体信用评分影响不大。

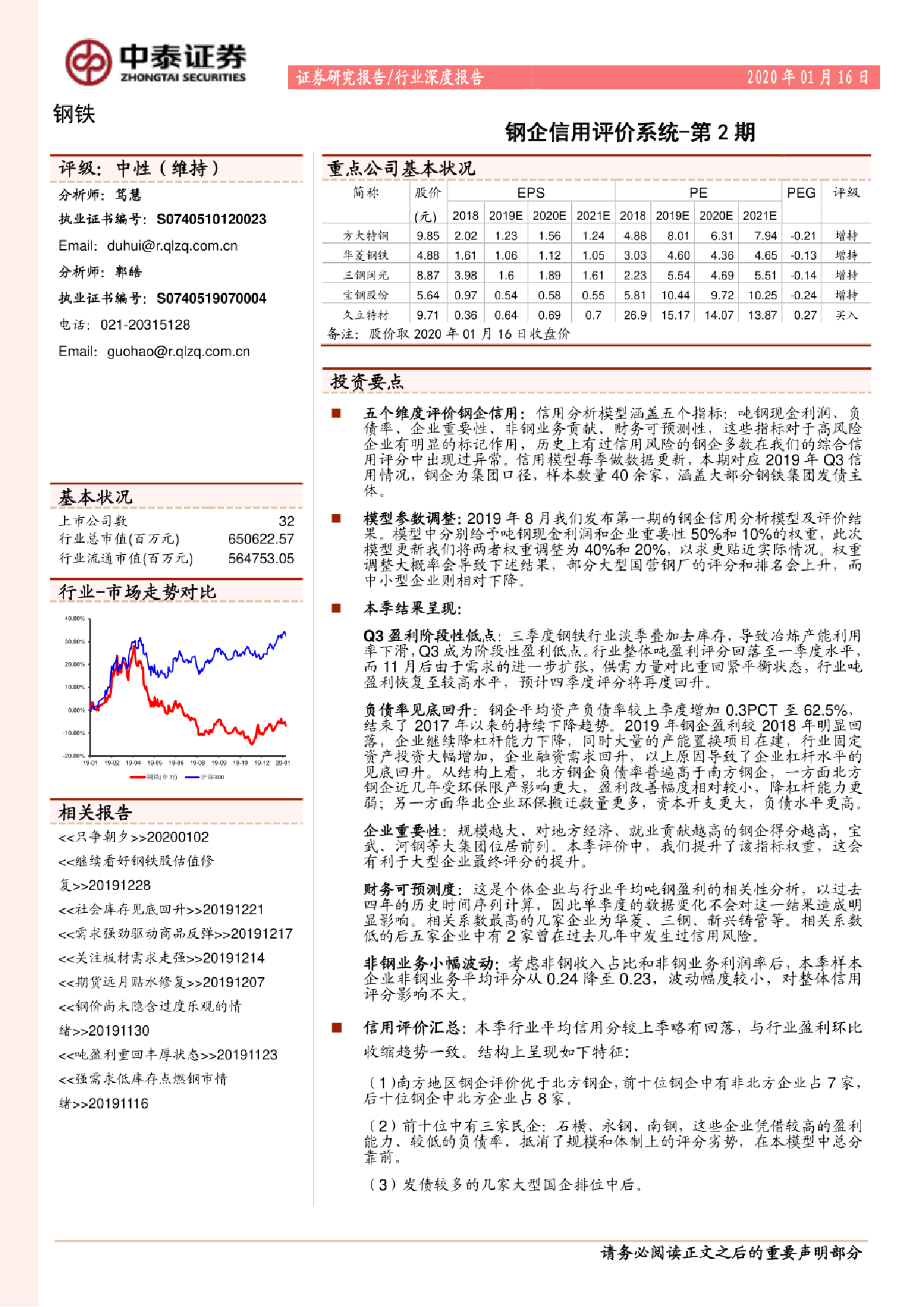

钢铁行业:钢企信用评价系统第2期 五个维度评价钢企信用:信用分析模型涵盖五个指标:吨钢现金利润、负债率、企业重要性、非钢业务贡献、财务可预测性,这些指标对于高风险企业有明显的标记作用,历史上有过信用风险的钢企多数在我们的综合信用评分中出现过异常。信用模型每季做数据更新,本期对应2019年Q3信用情况,钢企为集团口径,样本数量40余家,涵盖大部分钢铁集团发债主体。 模型参数调整:2019年8月我们发布第一期的钢企信用分析模型及评价结果。模型中分别给予吨钢现金利润和企业重要性50%和10%的权重,此次模型更新我们将两者权重调整为40%和20%,以求更贴近实际情况。权重调整大概率会导致下述结果,部分大型国营钢厂的评分和排名会上升,而中小型企业则相对下降。 Q3盈利阶段性低点:三季度钢铁行业淡季叠加去库存,导致冶炼产能利用率下滑,Q3成为阶段性盈利低点。行业整体吨盈利评分回落至一季度水平,而11月后由于需求的进一步扩张,供需力量对比重回紧平衡状态,行业吨盈利恢复至较高水平,预计四季度评分将再度回升。 负债率见底回升:钢企平均资产负债率较上季度增加0.3PCT至62.5%,结束了2017年以来的持续下降趋势。2019年钢企盈利较2018年明显回落,企业继续降杠杆能力下降,同时大量的产能置换项目在建,行业固定资产投资大幅增加,企业融资需求回升,以上原因导致了企业杠杆水平的见底回升。从结构上看,北万钢企身有空首烟向打闻分呐限大杆能力审钢企近几年受环保限产影响更大,盈利改善幅度相对较小,降杠杆能力更弱;另一方面华北企业环保搬迁数量更多,资本开支更大,负债水平更高。 企业重要性:规模越大、对地方经济、就业贡献越高的钢企得分越高,宝武、河钢等大集团位居前列。本季评价中,我们提升了该指标权重,这会有利于大型企业最终评分的提升。 【更多详情,请下载:钢铁行业:钢企信用评价系统第2期】