收藏

纠错

国内水电龙头超额收益来源:成长性和无风险利率下行。借鉴港股公用事业:稳健内生增长及分红比例提升,成就粤海投资 10年 7 倍涨幅。A 股水电龙头未来装机增长、分红率提升及无风险利率下行仍将提升市值。

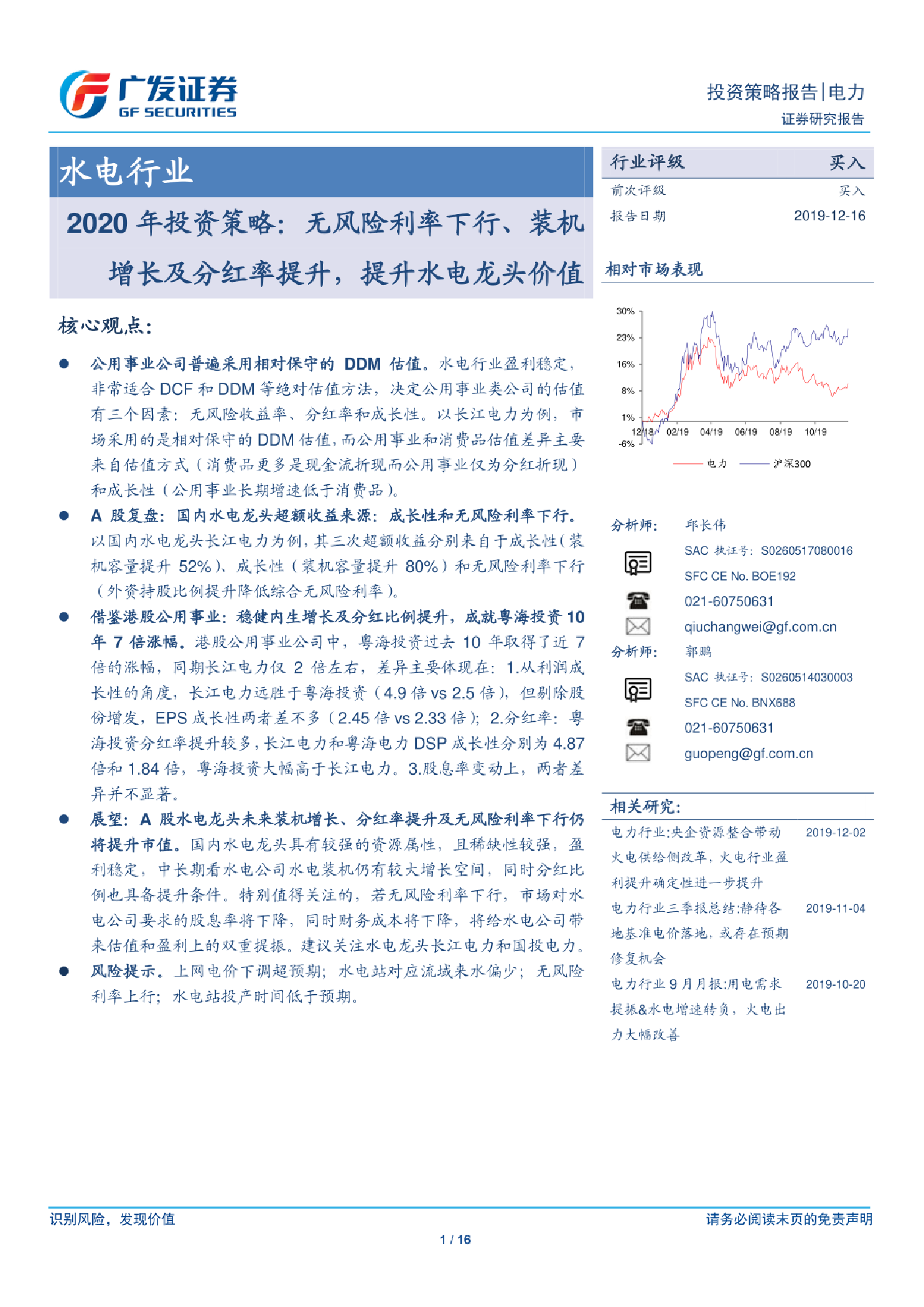

水电行业2020年投资策略:无风险利率下行、装机增长及分红率提升,提升水电龙头价值 核心观点: ●公用事业公司普遍采用相对保守的DDM估值。水电行业盈利稳定,非常适合DCF和DDM等绝对估值方法,决定公用事业类公司的估值有三个因素:无风险收益率、分红率和成长性。 ●A股复盘:国内水电龙头超额收益来源:成长性和无风险利率下行。以国内水电龙头长江电力为例,其三次超额收益分别来自于成长性(装机容量提升52%)、成长性(装机容量提升80%)和无风险利率下行(外资持股比例提升降低综合无风险利率)。 ●借鉴港股公用事业:稳健内生增长及分红比例提升,成就粤海投资10年7倍涨幅。港股公用事业公司中,粤海投资过去10年取得了近7 倍的涨幅,同期长江电力仅2倍左右,差异主要体现在:1.从利润成长性的角度,长江电力远胜于粤海投资(4.9倍vs2.5倍),但剔除股份增发,EPS成长性两者差不多(2.45倍vs2.33倍);2.分红率:粤海投资分红率提升较多,长江电力和粤海电力DSP成长性分别为4.87倍和1.84倍,粤海投资大幅高于长江电力。 ●展望: A股水电龙头未来装机增长、分红率提升及无风险利率下行仍将提升市值。国内水电龙头具有较强的资源属性,且稀缺性较强,盈利稳定,中长期看水电公司水电装机仍有较大增长空间,同时分红比例也具备提升条件。 【更多详情,请下载:水电行业2020年投资策略:无风险利率下行、装机增长及分红率提升,提升水电龙头价值】"