收藏

纠错

现阶段各类品牌在打破地域限制的电商平台上正面交锋,流量红利仍在,获取难度提升,关注公司电商运营能力与拳头产品打造效果。黄金珠宝消费平稳,产品升级与渠道下沉并进

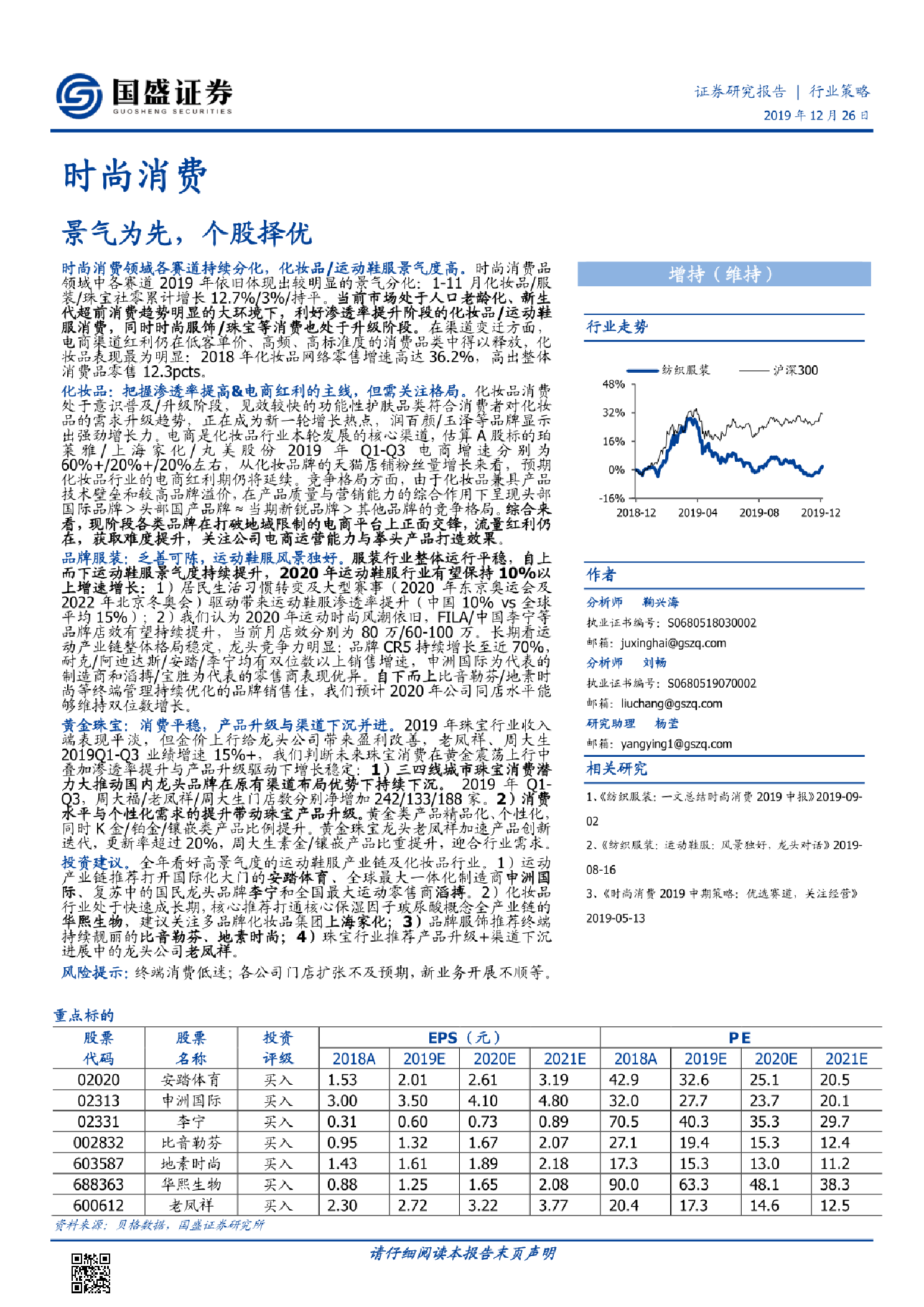

纺织服装行业:时尚消费,景气为先,个股择优 时尚消费领域各赛道持续分化,化妆品/运动鞋服景气度高。时尚消费品领域中各赛道2019年依旧体现出较明显的景气分化: 1-11 月化妆品/服装/珠宝社零累计增长12.7%/3%/持平。当前市场处于人口老龄化、新生代超前消费趋势明显的大环境下,利好渗透率提升阶段的化妆品运动鞋服消费,同时时尚服饰/珠宝等消费也处于升级阶段。在渠道变迁方面,电商渠道红利仍在低客单价,高频、高标准度的消费品类中得以释放,化妆品表现最为明显: 2018 年化妆品网络零售增速高达36.2%,高出整体消费品零售12.3pcts。 化妆品:把握渗透率提高&电商红利的主线,但需关注格局。化妆品消费处于意识普及1升级阶段,见效较快的功能性护肤品类符合消费者对化妆品的需求升级趋势,正在成为新一轮增长热点,润百颜/玉泽等品牌显示出强劲增长力。电商是化妆品行业本轮发展的核心渠道,估算A股标的珀莱雅/上海家化/丸美股份2019年Q1-Q3电商增速分别为60%+/20%+/20%左右,从化妆品牌的天猫店铺粉丝量增长来看,预期化妆品行业的电商红利期仍将延续。竞争格局方面,由于化妆品兼具产品技术壁垒和较高品牌溢价,在产品质量与营销能力的综合作用下呈现头部国际品牌>头部国产品牌口当期新锐品牌>其他品牌的竞争格局。综合来看,现阶段各类品牌在打破地域限制的电商平台上正面交锋,流量红利仍在,获取难度提升,关注公司电商运营能力与拳头产品打造效果。 品牌服装:乏善可陈,运动鞋服风景独好。服装行业整体运行平稳,自上而下运动鞋服景气度持续提升,2020 年运动鞋服行业有望保持10%%以上增速增长: 1)居民生活习惯转变及大型赛事(2020年东京奥运会及2022年北京冬奥会)驱动带来运动鞋服渗透率提升(中国10% VS全球平均15%) ; 2)我们认为2020年运动时尚风潮依旧,FILA/中国李宁等品牌店效有望持续提升,当前月店效分别为80万/60-100万。长期看运动产业链整体格局稳定,龙头竞争力明显:品牌CR5持续增长至近70%,耐克/阿迪达斯/安踏/李宁均有双位数以上销售增速,申洲国际为代表的制造商和滔搏/宝胜为代表的零售商表现优异。自下而上比音勒芬/地素时尚等终端管理持续优化的品牌销售佳,我们预计2020年公司同店水平能够维持双位数增长。 【更多详情,请下载:纺织服装行业:时尚消费,景气为先,个股择优】