收藏

纠错

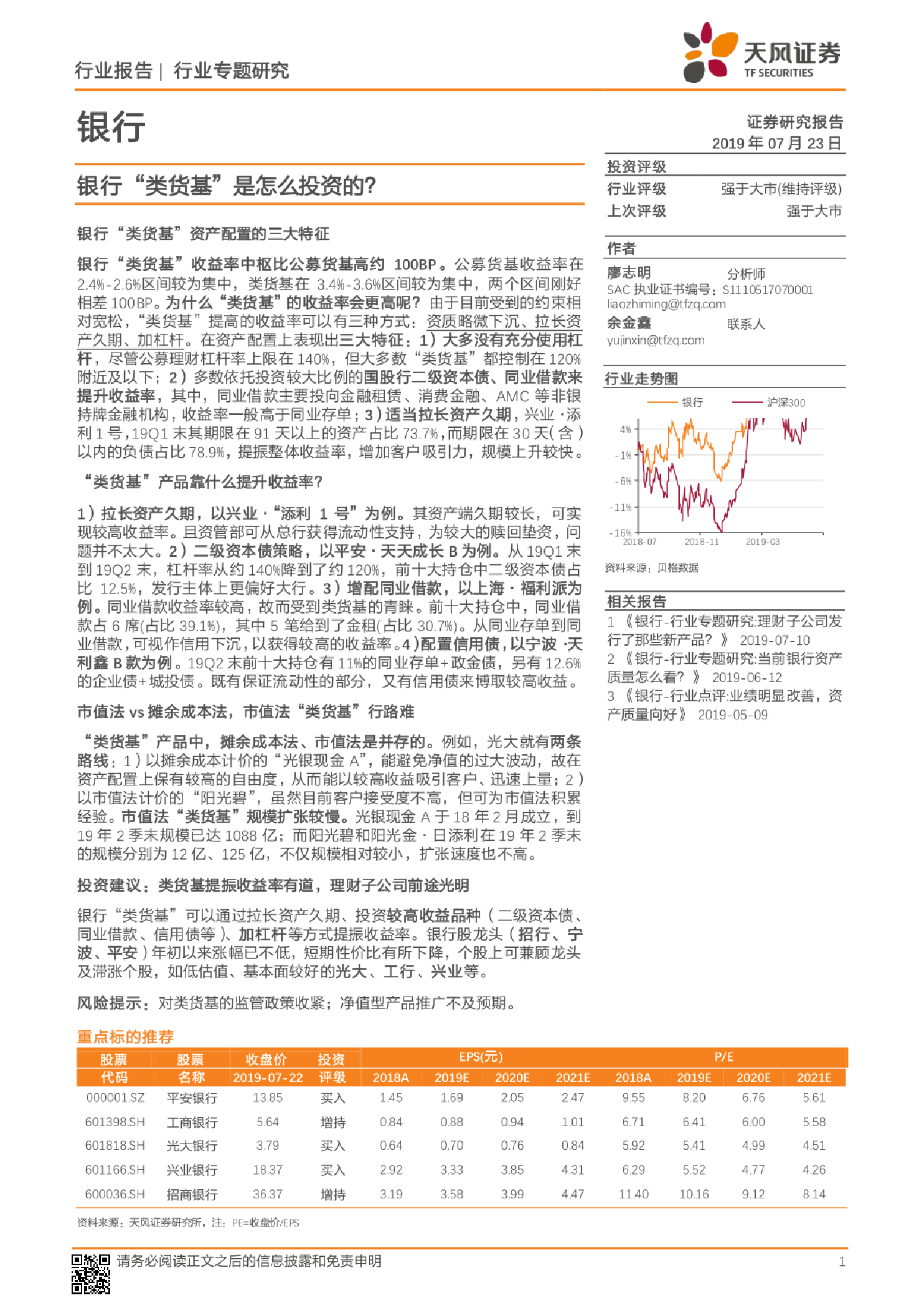

银行业:银行“类货基”是怎么投资的? 银行“类货基”资产配置的三大特征 银行“类货基”收益率中枢比公募货基高约100BP。公募货基收益率在2.4%-2.6%区间较为集中,类货基在3.4%-3.6%区间较为集中,两个区间刚好相差100BP。为什么“类货基”的收益率会更高呢?由于目前受到的约束相对宽松,“类货基”提高的收益率可以有三种方式:资质略微下沉、拉长资 产久期、加杠杆。在资产配置上表现出三大特征:1)大多没有充分使用杠杆,尽管公募理财杠杆率上限在140%,但大多数“类货基”都控制在120% 附近及以下;2)多数依托投资较大比例的国股行二级资本债、同业借款来提升收益率,其中,同业借款主要投向金融租赁、消费金融、AMC等非银,持牌金融机构,收益率一般高于同业存单;3)适当拉长资产久期,兴业添利1号,19Q1末其期限在91天以上的资产占比73.7% ,而期限在30天(含)以内的负债占比78.9%,提振整体收益率,增加客户吸引力,规模上升较快。“类货基”产品靠什么提升收益率? 1)拉长资产久期,以兴业“添利1号”为例。其资产端久期较长,可实现较高收益率。且资管部可从总行获得流动性支持,为较大的赎回垫资,问题并不太大。2)二级资本债策略。3)增配同业借款,同业借款收益率较高,故而受到类货基的青睐。4)配置信用债。 【更多详情,请下载:银行业:银行“类货基”是怎么投资的?】