收藏

纠错

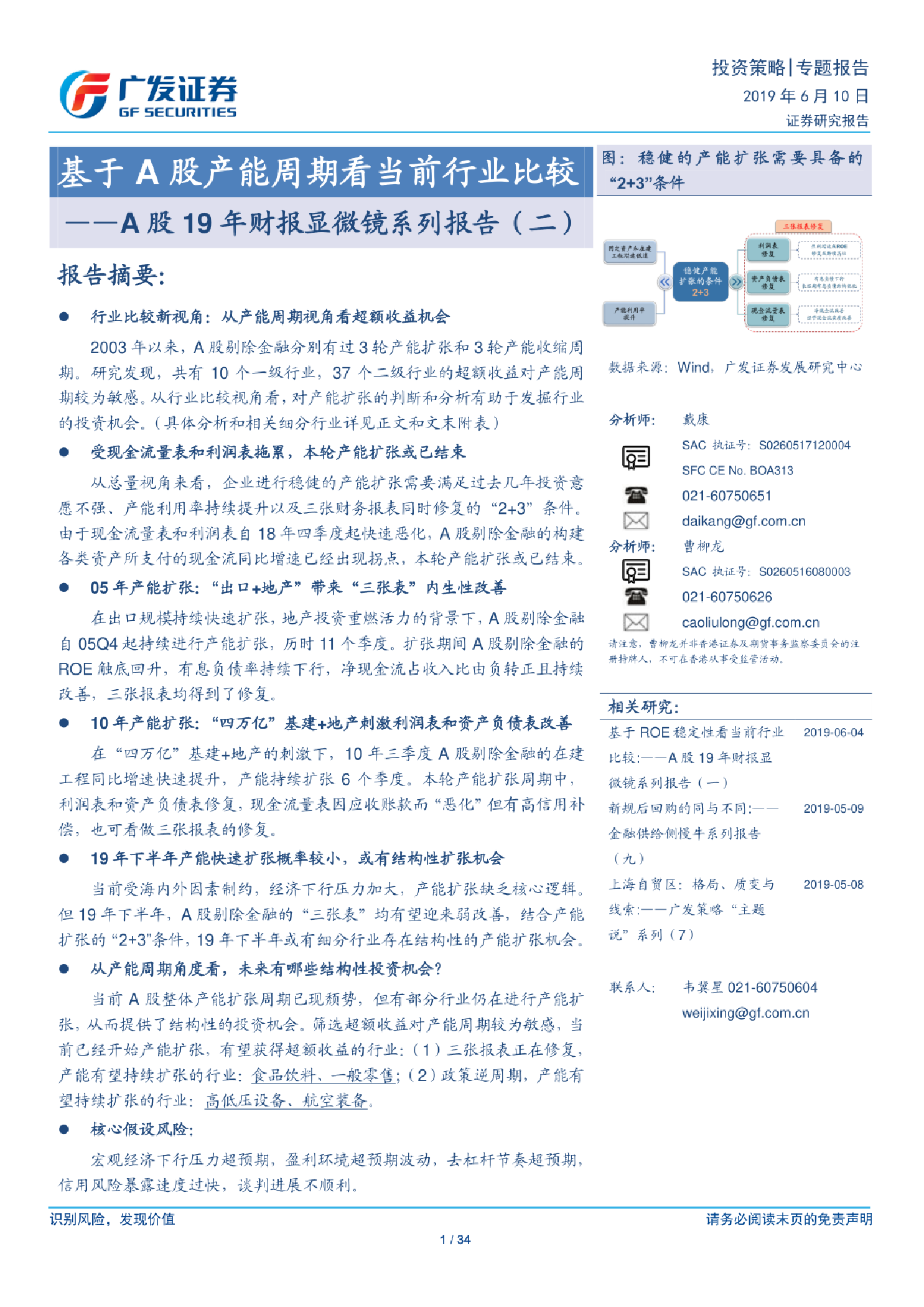

2003年以来,A股剔除金融分别有过3轮产能扩张和3轮产能收缩周期。研究发现,共有10个一级行业,37个二级行业的超额收益对产能周期较为敏感。从行业比较视角看,对产能扩张的判断和分析有助于发掘行业的投资机会。 从总量视角来看,企业进行稳健的产能扩张需要满足过去几年投资意愿不强、产能利用率持续提升以及三张财务报表同时修复的“2+3”条件。由于现金流量表和利润表自18年四季度起快速恶化,A股剔除金融的构建各类资产所支付的现金流同比增速已经出现拐点,本轮产能扩张或已结束。 在出口规模持续快速扩张,地产投资重燃活力的背景下,A股剔除金融自05Q4起持续进行产能扩张,历时11个季度。扩张期间A股剔除金融的ROE触底回升,有息负债率持续下行,净现金流占收入比由负转正且持续改善,三张报表均得到了修复。 在“四万亿”基建+地产的刺激下,10 年三季度A股剔除金融的在建工程同比增速快速提升,产能持续扩张6个季度。本轮产能扩张周期中,利润表和资产负债表修复,现金流量表因应收账款而“恶化”但有高信用补偿,也可看做三张报表的修复。 当前受海内外因素制约,经济下行压力加大,产能扩张缺乏核心逻辑。但19年下半年,A股剔除金融的“三张表”均有望迎来弱改善,结合产能扩张的“2+3”条件,19年下半年或有细分行业存在结构性的产能扩张机会。 【更多详情,请下载:A股19年财报显微镜系列报告(二):基于A股产能周期看当前行业比较】