收藏

纠错

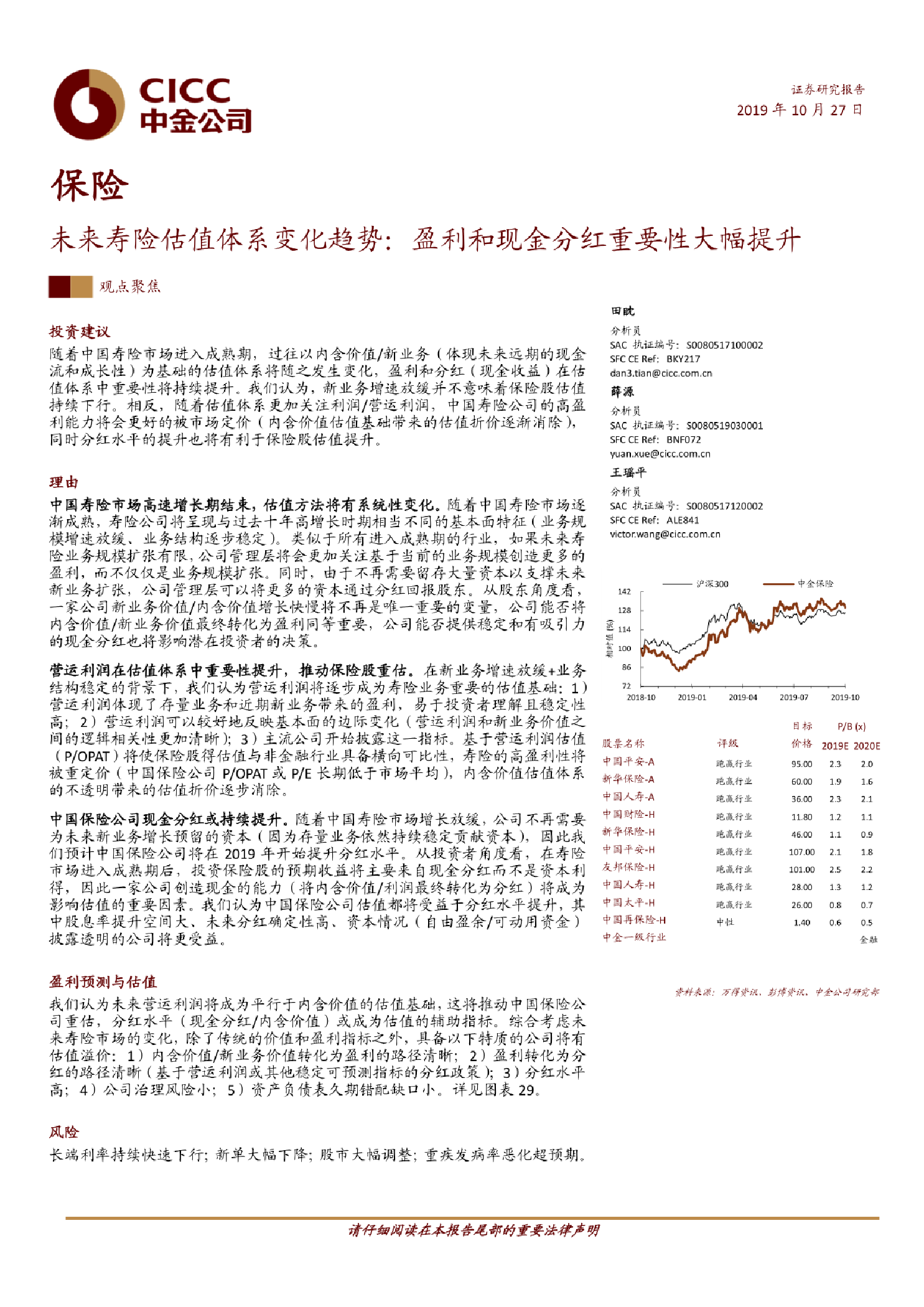

随着中国寿险市场进入成熟期,过往以内含价值/新业务(体现未来远期的现金流和成长性)为基础的估值体系将随之发生变化,盈利和分红(现金收益)在估值体系中重要性将持续提升。

保险行业未来寿险估值体系变化趋势:盈利和现金分红重要性大幅提升 寿险估值体系变化:当期盈利和现金分红重要性大幅提升 中国寿险市场高速增长期结束,寿险业务的估值方法将有系统性变化 寿险市场高速增长期的结束将带来估值方法的变化 随着寿险市场进入中低速增长时期,中国寿险公司将会呈现出与过去十年(2009-2018)高增长时期相当不同的基本面特征:1)新业务增长的长期预期显著下降至低速;2)内含价值增速和利润增速均逐渐放缓;3)新业务增长对资本需求的下降驱动分红水平提升。 在此背景下,保险股的估值方法也将有系统性的变化。 类似于所有由快速成长期进入成熟期的行业,如果未来寿险业务规模扩张空间有限,各公司管理层将更加关注基于当前的业务规模创造更多的盈利,而不仅仅关注业务规模的增长。与此同时,由于不再需要留存大量资本以支撑未来新业务扩张,公司可以将更多的资本盈余通过股息分配给股东。 从投资者角度看,一家公司的新业务价值/内含价值增长快慢将不再是唯一重要的变量,公司是否能将存量的内含价值转化为当期的盈利将会同等重要,公司能否提供稳定和有吸引力的分红也将影响潜在投资者的决策。因此,寿险公司的合理估值的决定因素将由远期的成长空间(未来新业务价值增长)转向当期盈利能力(营运利润/净利润)和现金创造能力(分红)。 【更多详情,请下载:保险行业未来寿险估值体系变化趋势:盈利和现金分红重要性大幅提升】