收藏

纠错

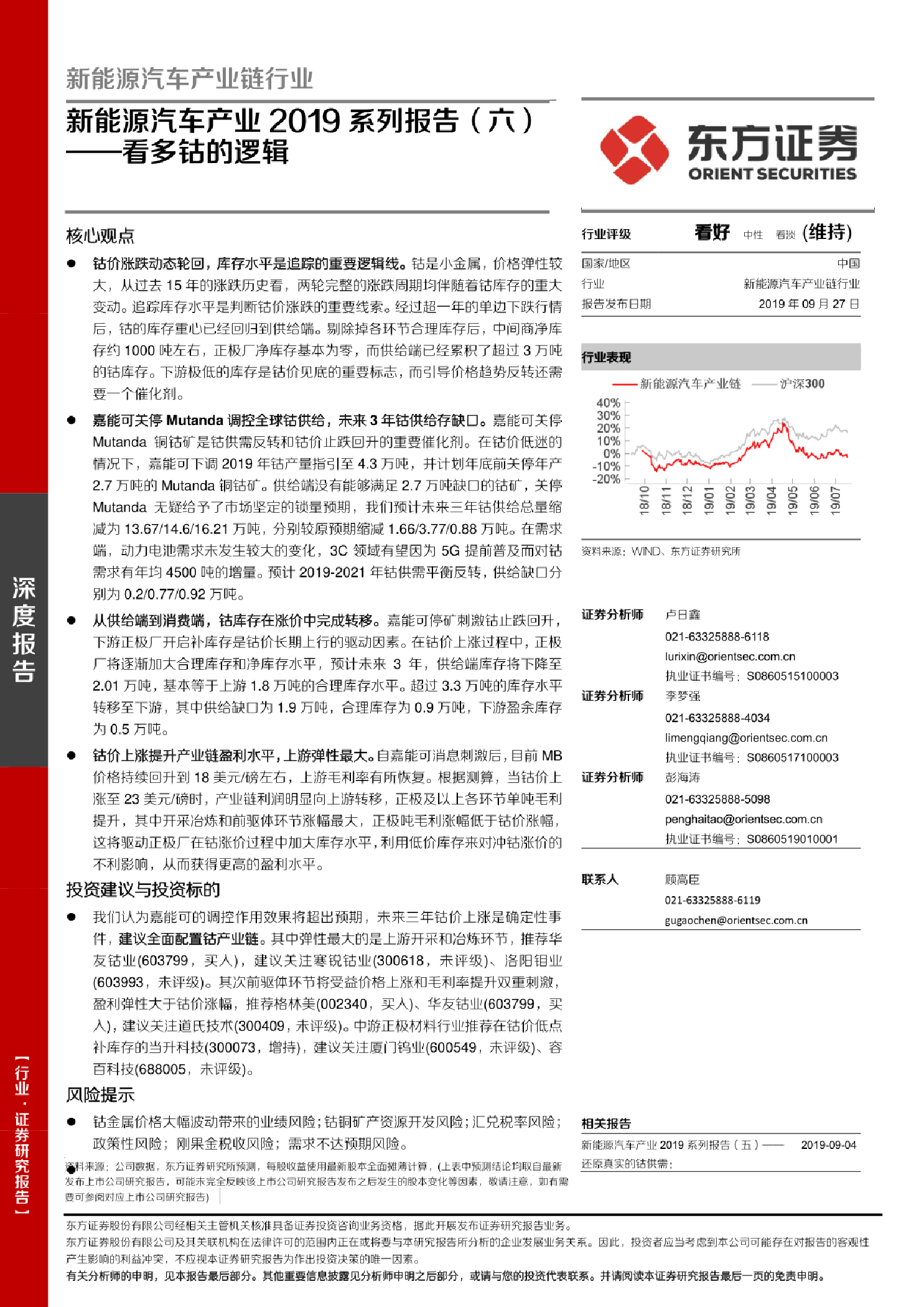

新能源汽车产业链行业新能源汽车产业2019系列报告(六):看多钴的逻辑 钴价胀跌动态轮回,库存水平是追踪的重要逻辑线。钴是小金属,价格弹性较大,从过去15年的涨跌历史看,两轮完整的涨跌周期均伴随着钴库存的重大变动。追踪库存水平是判断钴价涨跌的重要线索。经过超一年的单边 下跌行情后,钴的库存重心已经回归到供给端。剔除掉各环节合理库存后,中间商净库存约1000吨左右,正极厂净库存基本为零,而供给端已经累积了超过3万吨的钴库存。下游极低的库存是钴价见底的重要标志,而引导价格趋势反转还需要一个催化剂。 嘉能可关停Mutanda调控全球钴供给,未来3年钴供给存缺口。嘉能可关停Mutanda铜钴矿是钴供需反转和钴价止跌回升的重要催化剂。在钴价低迷的情况下,嘉能可下调2019年钴产量指引至4.3万吨,井计划年底前关停年产2.7万吨的Mutanda铜钴矿。供给端没有能够满足2.7万吨缺口的钴矿,关停Mutanda无疑给予了市场坚定的锁量预期,我们预计未来三年钴供给总量缩减为13.67/14.6/16.21 万吨,分别较原预期缩减1.66/3.77/0.88万吨。在需求端,动力电池需求未发生较大的变化,3C领域有望因为5G提前普及而对钴需求有年均4500吨的增量。预计2019-2021年钴供需平衡反转,供给缺口分别为0.2/0.77/0.92万吨。 【更多详情,请下载:新能源汽车产业链行业新能源汽车产业2019系列报告(六):看多钴的逻辑】